インスタで「65歳までで最低5000万円作りたい」と投稿したところ、「参考にしたいので詳しく教えて欲しい」との質問をいただきました。そこで、この記事では金額の根拠などを含め、2021年現在で考えている資産形成の計画をまとめます。

昔もこういう記事書いてたんですが、定期的に消しちゃうんですよね笑

ただ、筆者は独身ですし、自営業なので、働き方も一般のサラリーマンの方とは異なっており、正直そのまま参考にはできないと思います。なので、考え方というか、そういう部分をくみ取ってもらえたら嬉しいです。

最初に概要だけ述べると、以下のような手順で資産形成の方針を決めました。

★運用方針を決めるまでにやったこと

- 将来必要なお金を超ざっくり概算する

- 将来必要なお金から、毎月必要な積立額を逆算する

- 1と2を満たせるような資産配分(アセットアロケーション)を作る

- 3のアセットアロケーションを満たす商品を選ぶ

[スポンサーリンク]

5000万円とする根拠

最初に目標とする金額のお話。

単純な話で、5000万円あると年4%で運用できれば、年200万円のリターンを生みます。それに年金を加算すれば、独身なら人並みの生活ができるだろうとの見立てです(税金とインフレは考慮してません)。

最近読んだ書籍(定年後のお金 寿命までに資産切れにならない方法)によると、現役時代の収入が少ないほど、老後の生活費は現役時代と同じになりやすいと述べられています。

定年後のお金 寿命までに資産切れにならない方法 | Amazon

これは収入が少ないほど、生活に必要な支出が多いため、老後になってもお金を削りにくい点が影響しているためです。

そもそも筆者はブランド品等にはあまり散財しないので、現在も年200~300万円もあればなりなりに暮らしていけます。そこで、65歳以降は一切働かないと仮定し、(資産を減らさずに)国民年金と運用の収入でほそぼそ生きていくなら、約5000万円という金額になります。

というわけで、この「5000万円」という金額は現在の生活費を参考に得たものです。イレギュラーな要素を加味し始めるときりがないので、ここはもうざっくりです。

毎月の積立額を逆算する

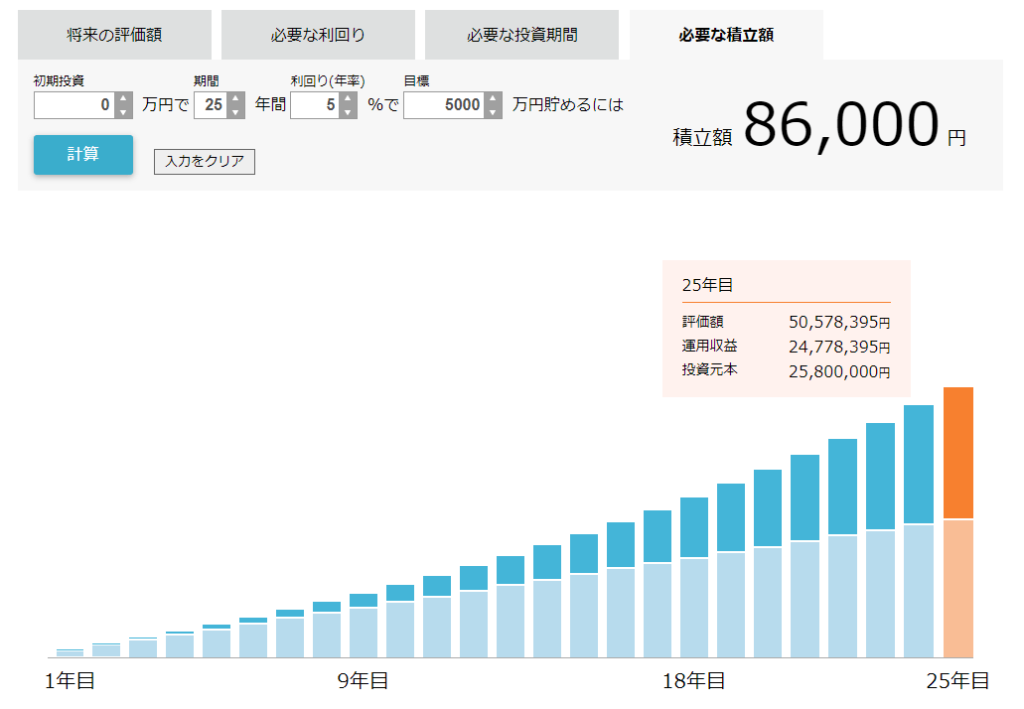

目標金額が求まったら、次に毎月の積立額を逆算します。「x年後にx万円必要」と、年数と金額がわかっている場合には、毎月の積立額を簡単に逆算できます。

これは投信アシストで計算しました。

例えば、現在の運用資産がゼロ円で、利回り5%(株式相当)で25年後(40歳→65歳)に5000万円の資産をつくるなら、毎月86000円の積み立てが必要です。実際には、運用利回りは毎年ばらばらに変わるのですが、株式メインで25年も長期投資するならば、年平均5%で資産を成長させることはそこまで難しくないのでは?と考えています。

ちなみにこの「5%」という利回りは、どんな商品で運用するかで変わってきます。筆者は資産の大部分が株式なので、5%と仮定しました(数字の根拠は後述)。毎月の積立額は8.3万円ですが、このあたりの計算も、将来資産からの逆算で決めています。

あとは、現在の家計状況などと比較します。

例えば、現在3万円しか積み立てできていないとして、計算上は10万円の積み立てが必要となった場合、家計を見直して節約するのか、それとも副業を始めるのか、もしくは将来の計画を変更するのかといったなんらかの対応が必要です。

こういった感じで計画と実情をすり合わせていけば、将来大きな失敗にはなりにくいと思ってます。

資産配分(アセットアロケーション)の決定

ここまで、将来から逆算することで積立額まで決めました。

★ここまで決めたこと

- 将来必要なお金

- 毎月必要な積立額

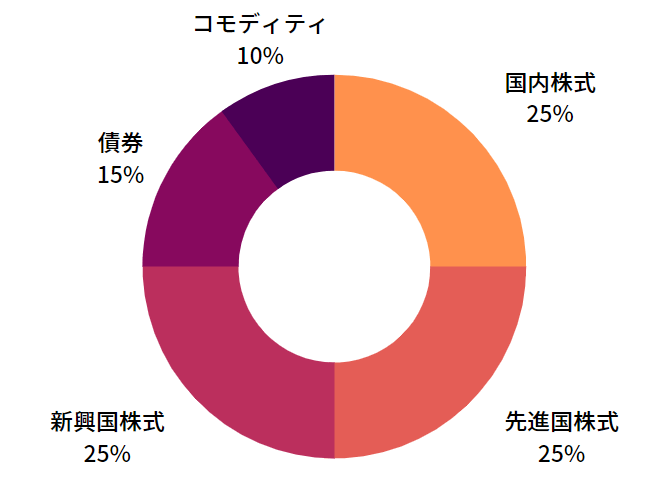

そこで、次にこの2つも根拠に、資産配分(アセットアロケーション。下の円グラフ)を決定します。ただ、筆者の2021年現在の資産配分は将来のお金とはあまり結びついてなくて、「将来米国と中国(+アジア)のどっちが優勢になるかわからん」ってところから決めています。

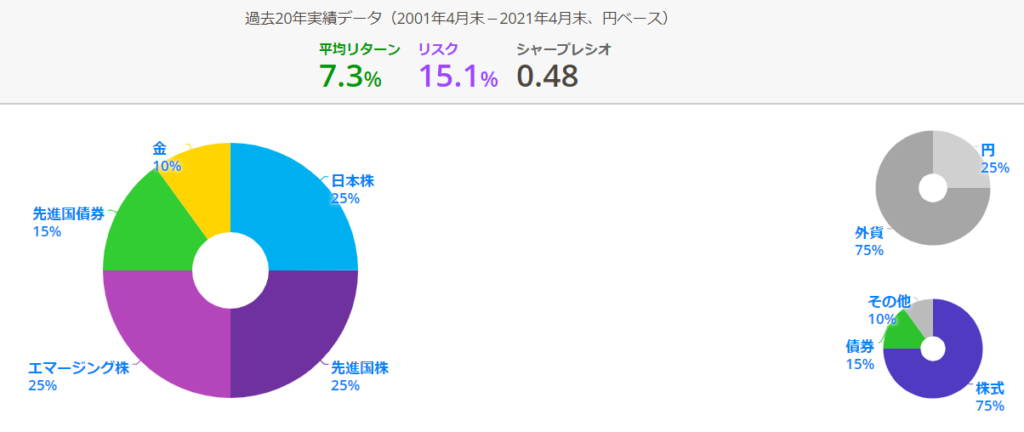

myINDEXで、この資産配分で過去20年間運用した時の利回りは7.3%、標準偏差は15.1%でした。

ここから、幾何平均利回り(資産の成長率)を求めると約6%です。最近は過去20年より低利回りな資産が多いので、この資産配分の今後しばらくの成長率は4~5%ぐらいと考えています。

先ほどの積立額の概算と、この期待利回りがだいたい一緒ですね。

★幾何平均利回りの求め方

- 幾何平均利回り = 算術平均利回り – 0.5 × (リスク)^ 2

※今回の場合、7.3% – 0.5 × (15.1%)^ 2 = 6.16%

本当はこれに現金が加わるので、現金を考慮した目標利回りはもうちょっと低め(2~3%程度)が妥当かもしれませんね。

なお、詳しくは説明しませんが、このアセットアロケーションを満たすように投資信託を選ぶことで、「どんな商品を運用するか」も決まります。例えば、先進国株式に相当する資産として、eMAXIS slim 先進国株式やニッセイ外国株式インデックスファンド等があり、それらをリスク資産の25%保有することで、このアセットアロケーションの一部を充当できます。

あとはお金を稼いで積み立てる

というわけで、無理やりなところもあるんですが、運用方針を決めるまでの流れはこのような手順で進めました。

★運用方針を決めるまでにやったこと

- 将来必要なお金を超ざっくり概算する

- 将来必要なお金から、毎月必要な積立額を逆算する

- 1と2を満たせるような資産配分(アセットアロケーション)を作る

- 3のアセットアロケーションを満たす商品を選ぶ

実際には先に運用を始めていて、あとから知識がついてきたのに合わせて少しずつ調整していった感じなので、最初からこの順番で考えなくても良いと思ってます。

現実的な話として

と、ここまで書いたわけですが、「独身の人が節約して、将来安心できるだけの資産を手にしました」という話はウケが悪いことは知ってますwネットで求められる現実的な資産形成論は「家族(特に子供)を持つ方が、いかに現実的な生活の中で(FIREに近い)財産を築くか」みたいな話だと思ってます。

ななしさんのこういう話みたいな。

まだ間に合う?45歳、年収390万円からの老後と資産形成 | 氷河期ブログ

なので、ちょっと弁護しておくと、「5000万円」という数字は出しましたが、個人的にそこで満足するつもりはまったく無くて、「5000万円は最低ライン」として考えています。

最近、社長という「称号(笑)」が欲しくてですね、人生でもっとリスクを取りたくなりました。ここやTwitterでもたまに触れるように、個人的には「FIREできるほどのお金は欲しいが、FIREはしない」と考えていて、「お金を貯めてさっさと仕事をやめたい」みたいな考えはないです。

そもそも、現実的な問題として、筆者は正社員で働いた経験が短いので、ここから先は年齢的にも自助を極めるしかないんですwww

というわけで、どこまで行けるかわからないですけど、飢えないように頑張らないとですね。

[スポンサーリンク]

まとめ

以下がまとめというか、おさらいです。

- 将来必要なお金を超ざっくり概算する

- 将来必要なお金から、毎月必要な積立額を逆算する

- 1と2を満たせるような資産配分(アセットアロケーション)を作る

というわけで、記事にしてみると、やはり多くの方には参考にならない内容になってしまった(笑)感がありますが、個人的にはここまで述べてきた方法で投資額を決めたのと、将来の方針を考えているというお話でした。

どうぞ参考にしてください(ならない)。