2018年から始まった「つみたてNISA」。

もう始めていますか?

この記事ではつみたてNISAのデメリットとその対象方法・考え方を解説。

つみたてNISAのデメリット

- 非課税枠は40万円:少ないか多いかは個人次第

- 選択できる商品は一部投資信託のみ:これも個人次第。金融庁認定の投資信託なので、商品選びの失敗はしにくい

- 元本割れの可能性がある:長期間運用することで、元本が割れる確率を下げよう

- 損益通算できない:これはもうそういうものとして使おう

- 金融機関選びが難しい:SBI証券、楽天証券、ゆうちょ銀行などをおすすめ

正直なところ、これらをデメリットと捉えるかは個人次第ですが、一般にはこれらがデメリットと言われます。

- 何がデメリットなのか

- どういう考え方をして対処すれば良いか

などを詳しく解説します。

[スポンサーリンク]

デメリット1:非課税枠が少ない

つみたてNISAの非課税枠は年間40万円まで・・・少ない?

つみたてNISAのデメリットの1つに、非課税枠は年間40万円(毎月3.33万円相当)と少ない点が挙げられます。

つみたてNISAは将来の儲けに税金がかからない制度ですので、非課税枠が少ないほど、将来手にできるお金も少なくなると予想できます。

例えば、800万円運用して400万円儲けるのと、400万円運用して200万円儲けたのでは、増えた割合は一緒ですが、額は後者が少ないですよねって話です。

ただ、この一般論には筆者は反対の意を述べておきます。

非課税枠を多く設定するほど、

- 少ししか投資できない人:非課税額も少ない

- 常に満額投資できるお金持ち:非課税額も多い

では、当然後者の方が有利で、それこそ格差拡大につながってしまうからです。

例えば、年収300〜400万円のごく一般的な人を「貯蓄から投資へ」と呼び込みたいなら、年間40万円は十分な額だと思います。

40万円使い切らなくてもOK

非課税枠は最大幅なので、毎年40万円を使い切らずともOKです。

実際、筆者も2018年は25万円程度しか積み立てませんでした。

デメリット2:選択できる商品が少ない

つみたてNISAは金融庁認定の投資信託のみ選択可能

つみたてNISAは金融庁認定の投資信託のみ選択可能です。

つみたてNISAは使えないもの

- 株式投資・株主優待(個別株への投資)

- 個人向け国債

- 金融庁が認定していない投資信託(主に毎月分配型)

- その他、FXやら先物やら

この「商品選択の自由」が少ない点が、つみたてNISAのデメリットと評価されます。

いやいや、自由度少ない方が商品選びやすいよ

しかし、いくら少ないとはいえ、2019年1月現在でつみたてNISAでは160本超の投資信託が対応しています。

ここから選ぶのも結構大変だと思いますが、いかがでしょうか?

つみたてNISAが始まった背景には、

- 個人投資家が銀行や証券会社窓口の言いなりになって、手数料ビジネスの鴨になっている

- 個人投資家から儲けようとする「ぼったくり投信」が大量に販売されている

など、商品の高い自由度を背景に、あなたからお金儲けしようと考える金融機関が多数存在したからです。

自分で商品を選んで投資できる人は良いのですが、やはりごく一般的な人にとっては、金融庁がお墨付きを与えた商品のみ選択できる現状の方が良いと筆者は思います。

なお、商品選びで困ったら以下の記事を。

株式投資したいなら一般NISAを

株式投資(個別株への投資)や配当金・株主優待に関心があるならば、つみたてNISAではなく、一般NISAをお選びください。

一般NISAとつみたてNISAの併用はできませんので、これはどちらか一方を選んでください(併用できない点はたしかにデメリット)。

デメリット3:元本割れの可能性

つみたてNISAは金融庁肝いりの制度、ではありますが、当然投資なので元本割れを経験するかもしれません。

事実、2018年は相場の不調のため、筆者含め、多くの人が元本割れで終わってると思います。

長期投資で元本割れの確率を下げよう

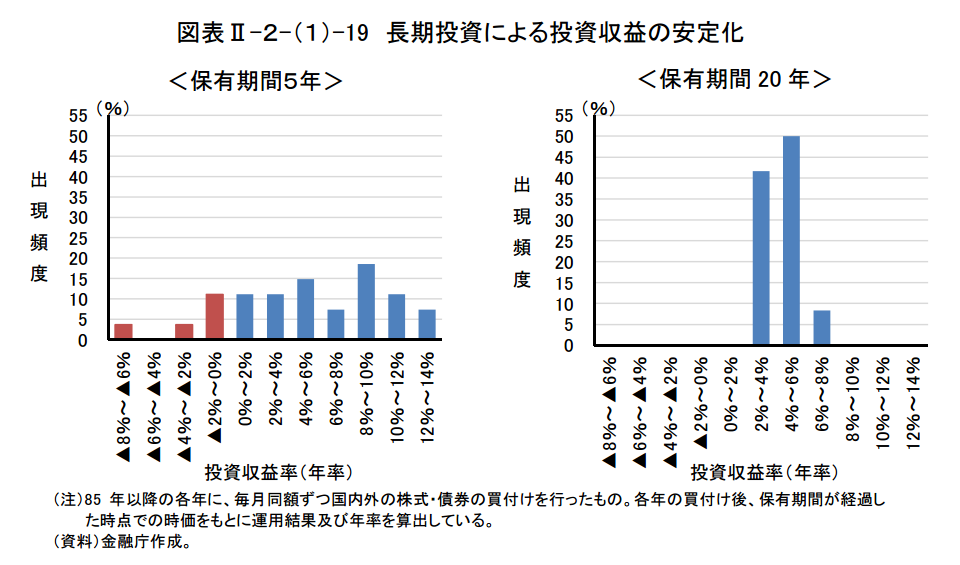

つみたてNISAが最長20年の制度である背景には、長期投資で元本割れの確率が下がるだろう、という理由があります。

以下は、実際に金融庁がその検証を行い、レポートに掲載した図です。

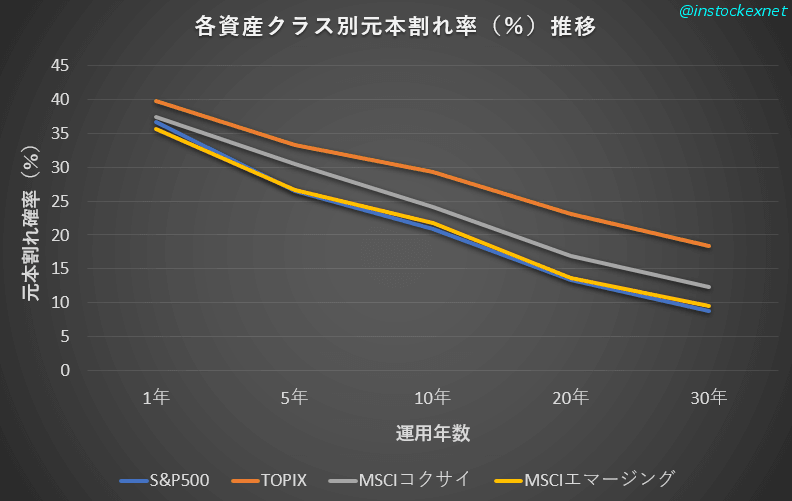

以下は筆者の独自試算です。

いずれも運用年数が長くなるほど元本割れの確率が下がっていることがわかります。

1年や2年で成果を求めるのではなく、つみたてNISA満期(2037年)まで使って、利益を最大化したいですね、といったところです。

注意:早く始めないと不利だよ

2019年1月時点の法律では、つみたてNISAを使って投資できるのは2037年までです。

2038年以降はつみたてNISA口座で投資信託を買うことはできず、保有と売却のみ利用できます。

これはあなたが何年から始めても同じなので、始めるタイミングが遅くなるほど損です。

未成年者は成人になるまで利用できない(必然的につみたてNISAで積み立てできる期間が短くなる)、という大問題があるので、ここは今後も議論の対象になると思います。

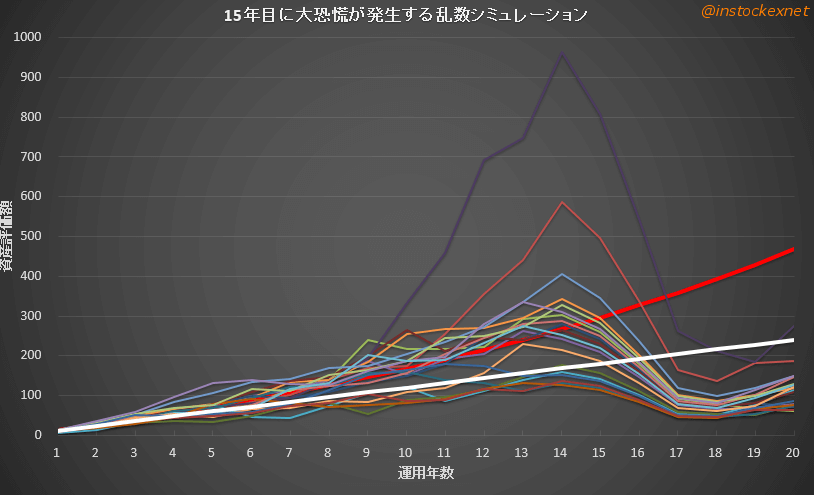

運用末期に金融危機を経験すると厳しい状況に

つみたてNISAは運用末期に金融危機を経験すると、それまでの利益を吹き飛ばしてしまう可能性があります。

以下は乱数シミュレーションで運用15年目時点に金融危機(1929〜1932年)が来た場合のモデルです。

- 太い赤線:6%の理想的な複利

- 太い白線:元本(下回ると元本割れ)

- その他の線:シミュレーションの1番から20番までの運用成績の推移

こればかりはどうしようもありませんが、運用後半ほど損益の変化が大きくなりやすいことだけは知っておくと良いと思います。

デメリット4:損益通算できない

つみたてNISA口座での運用は、「税制上無かったもの」とされるので、損益通算の対象外です。

例えば、課税口座(特定口座など)で投資信託を買って損をしたら、その損失額を確定申告することで、その年度の税金を安くすることができます。

一方、つみたてNISAの場合には、

- 儲かったら税金がかからないのでラッキー

- 損をしても税金が安くならないのでアンラッキー

と、よくもわるくも税金の対象外になります。

こればかりは制度上仕方ないので、長期投資で元本割れの確率が下がることに賭けたいところです。

デメリット5:金融機関選びが大変

金融機関ごとに商品が違うよ

つみたてNISAは証券会社と銀行がサービスを提供しており、その中からあなた自身が1金融機関だけを選ぶ必要があります。

各金融機関ごとに提供する商品が異なるため、つみたてNISAの成否は金融機関選びの時点である程度決まると言っても間違いありません。

おすすめの金融機関

ここはもうピンポイントでSBI証券と楽天証券を挙げておきます。

2019年から始めるなら、楽天証券のほうがおすすめです。

両証券会社は、投資信託の保有残高に応じたポイント付与制度を提供しており、つみたてNISAを継続するほど、付与されるポイントも増えていくからです。

ただ、どうしても

- パソコンやスマホの操作に不安がある

- SBI証券や楽天証券は使ったことがないので不安がある

といった場合には、最寄の銀行でつみたてNISA(ただの積立投信と間違えないこと)を利用するのも良いと思います。

その場合には、個人的には「ゆうちょ銀行」をおすすめしています。

2018年に1年間運用して感じたデメリット

25日以降に積立設定すると、1年目と20年目で満額利用できなくなる

25日以降に積み立て設定すると、1年目と20年目で満額利用できない可能性があります。

これは投資信託の積み立てから、実際に権利を手にするために数日〜1週間程度かかるためです。

1月〜11月は問題ありませんが、12月は年をまたぐ可能性があり、その場合には翌年の積み立て分として処理されてしまいます。

そのため、これから積み立てを始めるなら、25日前後よりも前に設定することをおすすめします。

追加投資できない(スポット購入に制限)

つみたてNISAは、年2回までのボーナス積み立てを除き、原則積み立てて運用します。

そのため、追加投資したいときに追加投資できない、というもどかしさがあります。

ここは初心者が運用しやすく制度設計されているためなので、ある程度経験を積んだ人にとっては制限を感じても仕方ない部分ですね。

[スポンサーリンク]

まとめ

デメリットをまとめると以下のとおりです。

- 非課税枠は40万円:少ないか多いかは個人次第

- 選択できる商品は一部投資信託のみ:これも個人次第。金融庁認定の投資信託なので、商品選びの失敗はしにくい

- 元本割れの可能性がある:長期間運用することで、元本が割れる確率を下げよう

- 損益通算できない:これはもうそういうものとして使おう

- 金融機関選びが難しい:SBI証券、楽天証券、ゆうちょ銀行などをおすすめ

といろいろ書きましたが、つみたてNISAは良い制度なので、ぜひぜひ利用して欲しいなと思います。