マニアックな話ですが、新興国債券に投資する投資信託やETFには「現地通貨建て」と「米ドル建て」の2種類があります。

★新興国債券には2種類ある!

- 現地通貨建て:新興国債券を発行した各国の通貨で運用される

- 米ドル建て:債務国の通貨ではなく、米ドルで運用される

今回はこの2種で比較を行い、米ドル建てのものがパフォーマンスに優れていることを紹介します。

ただ、現実的には米ドル建てで新興国債券に投資する投資信託は希少で、選べないことも多いです。そこで今回は2つのETF(2519と1566)を比較・検証してみました。

なお、他の新興国債券の話題はこちらからご覧ください。

では、詳しく見ていきましょう!

[スポンサーリンク]

現地通貨建てと米ドル建ての違い

★ざっくりとした通貨の違い

- ドル建ての場合:米国債利回りが基準で利回りが決まる

- 現地通貨建ての場合:ドル建てよりも利回りが高いが、大きな為替リスクも発生する

実は日本で販売されている、為替ヘッジのない新興国債券ファンドのほとんどが現地通貨建てです。eMAXIS (slim) シリーズも野村のFunds-iシリーズも現地通貨建て。

現地通貨の場合、高いインフレ率のために、新興国債特有の利回りの高さを生かせなかったりします。だから、どうせ買うなら米ドル建てがいいなあ、とちょっと思ったのです。

一方、ETFの場合はNEXT FUNDS 新興国債券(2519)が米ドル建て、上場インデックスファンド新興国債券(1566)が現地通貨建てと選ぶことができます。

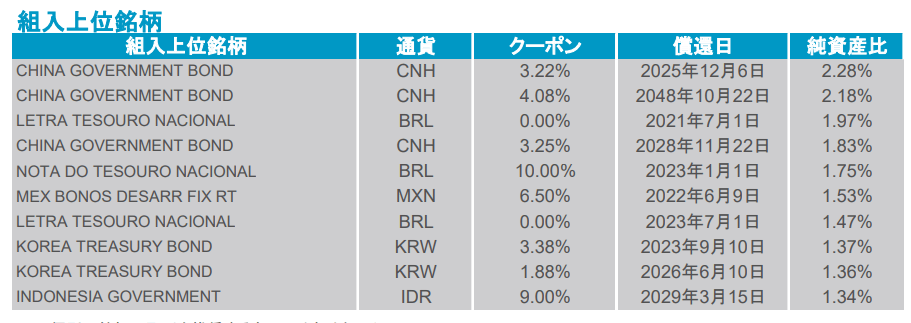

1566の上位構成銘柄の通貨はばらばら(出典:https://www.nikkoam.com/products/etf/lineup/bcem)

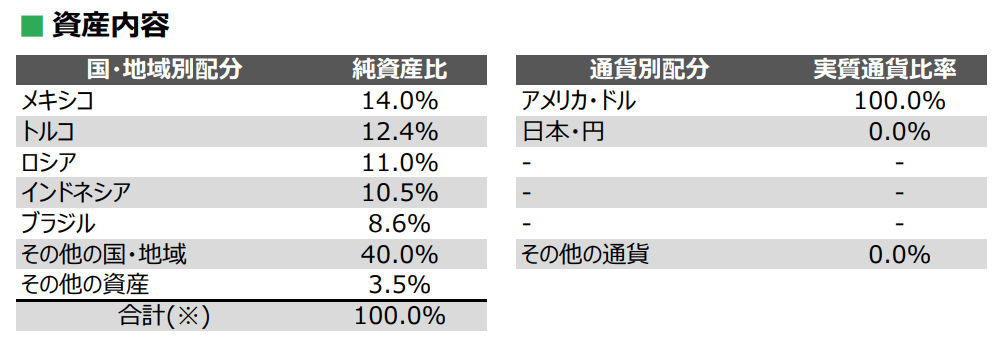

2519の構成国は様々だが、通貨は米ドルのみ(出典:https://nextfunds.jp/lineup/2519/)

そこで今回はこれを比較、検証してみたという話です。

現地通貨建てと米ドル建てを比較してみた

というわけで、実際、通貨が異なるとパフォーマンスがどう違うのかを比較してみました。

投資信託で米ドル建ての新興国債券ファンドを見つけられなかったので、今回はETFを使ってみました。

★この2つを比較するよ

- 現地通貨建て:上場インデックスファンド新興国債券(1566)

- 米ドル建て:NEXT FUNDS 新興国債券・J.P.モルガン・エマージング・マーケット・ボンド・インデックス・プラス(為替ヘッジなし)連動型上場投信(2519)

NEXT FUNDS 新興国債券は設定からあまり時間が経ってないので、今回はちょっと比較期間が2年半と短めです。なお、分配金はそのまま再投資し、価格に上乗せするとします。

実際にはETFの口数に併せないといけないのですが、今回はそこまで厳密さは求めません。

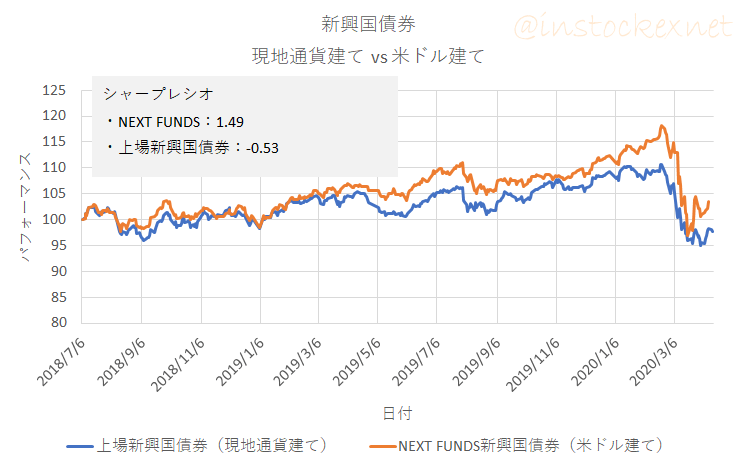

では、2018年以降のパフォーマンス。

出典:筆者作成

★凡例

- 青:現地通貨建て(上場インデックスファンド新興国債券(1566))

- 橙:米ドル建て(NEXT FUNDS 新興国債券(2519))

上記グラフを見ると、基本的な値動きは似ているものの、細かい部分でやや異なることがわかります。より運用効率のよいもの(シャープレシオの高いもの)は米ドル建てであり、この期間はドル建てのものに投資するのが正解でした。

上場インデックスファンド新興国債券に至っては、分配金を再投資しているにもかかわらず、2020年3月の下落で元本割れに至っています。

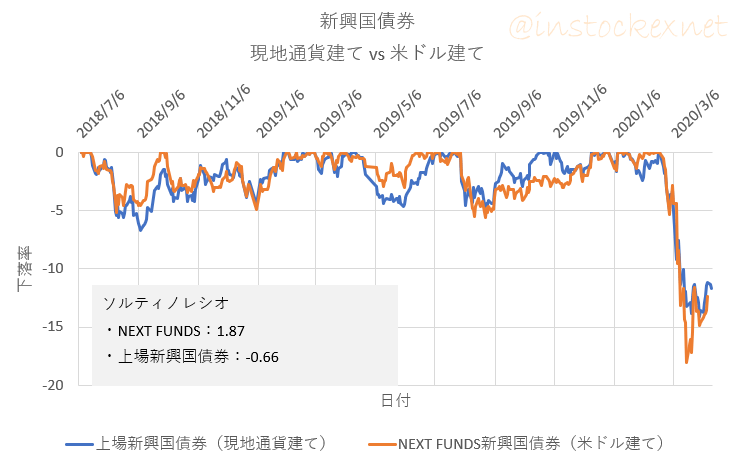

以下は下落率の比較。

出典:筆者作成

★凡例

- 青:現地通貨建て(上場インデックスファンド新興国債券(1566))

- 橙:米ドル建て(NEXT FUNDS 新興国債券(2519))

今回は「ソルティノレシオ」を算出してみました。「シャープレシオ」に似ていますが、ファンドの下落のみに注目して、パフォーマンスを評価した数値です。

ソルティノレシオは、米国の金融理論研究家であるフランク・ソルティノ氏(Frank Sortino)が考案した、ファンドが下落した時だけのリスクを考慮して、リスクに見合ったリターンが得られているかを判断する指標をいいます。

(中略)

通常、この数値が大きいほど優れている(下落局面に強い)ことを示します。

下落率のグラフにおいて、より大きな下落を記録したのは米ドル建ての新興国債券でした。しかし、期間を通じてみると、ソルティノレシオは米ドル建てのものが優れており、やはりドル建てで運用したい感を覚えます。

[スポンサーリンク]

まとめ

- 米ドル建ての新興国債券と、現地通貨建ての新興国債券の2つを比較。利回りが高いのは後者だが、後者はインフレによる減価の影響も大きい

- ETFを用いて比較したとところ、米ドル建ての債券ETF(2519)がシャープレシオとソルティノレシオで現地通貨建てを上回った

- 為替ヘッジ付きの新興国債券は米ドル建てのものを円ヘッジするのが一般的

というわけで、新興国債券はやっぱ米ドル建てがいいなあ、というお話でした。

個人的に、うまくインフレの影響を軽減した新興国債券って結構高利回りで有用じゃないか?と思ってるんです。仮に為替ヘッジしたとしても、ヘッジコスト考慮後のパフォーマンスって国内債券よりも遥かに良いですし(下記記事参照)。

ニッチすぎて誰も話題にしないネタですが、今後もほんのり考えてみましょう。

他の新興国債券の話題はこちらから。