iFree 新興国債券インデックスは新興国(中南米諸国やロシア、東南アジアなど)の債券に投資できる商品です。

2019年1月時点でiFree 新興国債券インデックスはもっとも低コストに新興国債券に投資できます。

「新興国債券」クラスという特徴上、資産形成に積極的に使う必要はありませんが、ときどきその高いリスクが高いリターンを生むかもしれません。

以下、iFree 新興国債券インデックスと新興国債券クラスの特徴を一緒にみていきましょう。

[スポンサーリンク]

iFree 新興国債券インデックスとは

iFree 新興国債券インデックス(協会コード:0431U169)は大和証券投資信託委託株式会社が運用するインデックスファンドの1つで、同社の低コストインデックスファンドシリーズ「iFree」の新興国債券クラスを構成します。

債券クラスなので、つみたてNISA対象の投資信託ではありません。

信託報酬や純資産などの基本情報

実質コストとマザーファンドの純資産は2018年8月27日の運用報告書に基づきます。

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 実質コスト | 0.2376% 0.414% |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 運用期限 (償還日) | 無期限 (償還なし) |

| 基準価額 | 大和投資信託公式 モーニングスター |

| 純資産(ベビー) 純資産(マザー) | 23億円 92億円 |

| SBI証券ランキング つみたてNISA 設定件数 | 対象外 |

マザーファンドはダイワ新興国債券インデックス・マザーファンドといい、iFree 8資産バランスなどと共有しています。

新興国債券クラスの最安商品(2019年1月時点)

実は、eMAXIS slimシリーズも購入・換金手数料なしシリーズも新興国債券クラスの商品はリリースしていません。

そのため、iFree 新興国債券インデックスは新興国債券に最も低コストで投資できるインデックスファンドだったりします。

次点で「eMAXIS 新興国債券インデックス(信託報酬:0.648%)」 なので、新興国債券に投資したい場合にはiFree 新興国債券インデックスで、ってことで良いと思います。

新興国ってどこの国の話?

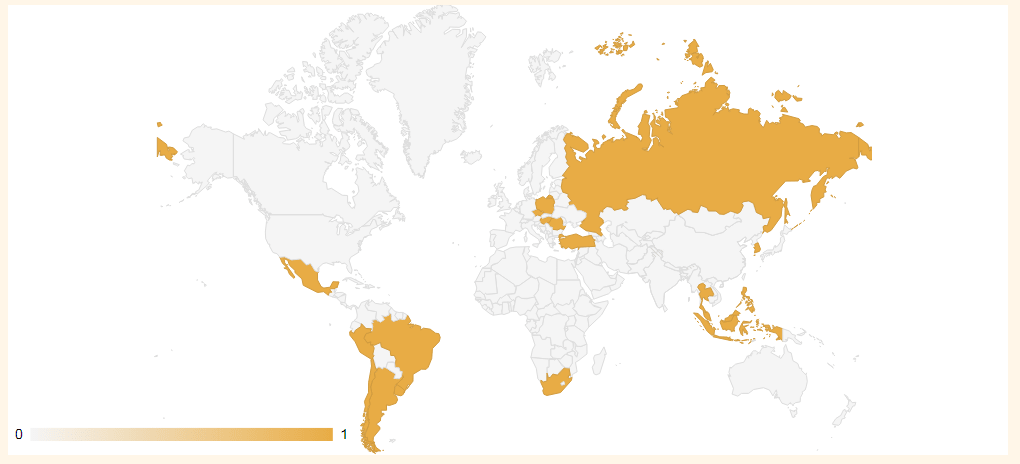

ぶっちゃけ新興国って言われてもわからないので、世界地図を眺めて見ましょう。

出典:アセットアロケーション分析ツール「ピザロ!!」

厳密には、iFree 新興国債券インデックスは韓国には投資しておらず、その代わりにウルグアイの債券に投資しています。

ので、この地図は模式的なものですが、だいだい新興国のイメージは掴めるのではないでしょうか。

- 中米~南米

- 東南アジア

- ロシアと東ヨーロッパ

- アフリカの一部

新興国債券って儲かるの?

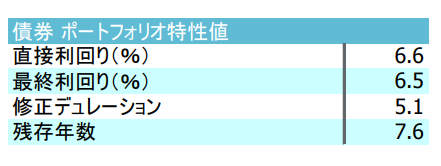

ポートフォリオ利回りは6.5%と高いけども・・・

出典:iFree 新興国債券インデックス月次レポート

iFree 新興国債券インデックスのポートフォリオ利回りは6.5%です。

これだけ見ると結構高くて魅力的に見えますね。

- 短期的には大きく儲かる場合がある

- 長期的には大して儲からない?(債券利回りは高いが、為替で相殺されてしまう)

新興国債券は利回りこそ優れるものの、日本よりも激しいインフレのために、円高新興国通貨安になりやすく、利回りは為替に相殺されてしまう、というデメリットがあります。

それを踏まえて投資するなら良いのですが、単に「利回り高いね!!」って飛びつくと、結構がっかりします(昔がっかりした人)

実際のところはハイリスクローリターン??

iFree 新興国債券インデックスは2016年の設定来から約2.5年経っており、その間で基準価額は10,000円から11,033円になりました(2019年1月27日現在)。

これを単純に利回り計算すると約3.4%と、米国債10年利回り(2.75%、同日時点)よりちょっと高い程度にとどまっています。

一方、新興国債券は値動きが大きくなりやすい(リスクが高い)ので、そのあたりを勘案して、投資するかどうかを判断します。

参考までに、myINDEXでの新興国債券クラスの過去20年のリスクは12.3%で、これは8資産均等配分型ポートフォリオのリスク(12.1%)とほぼ同値でした。

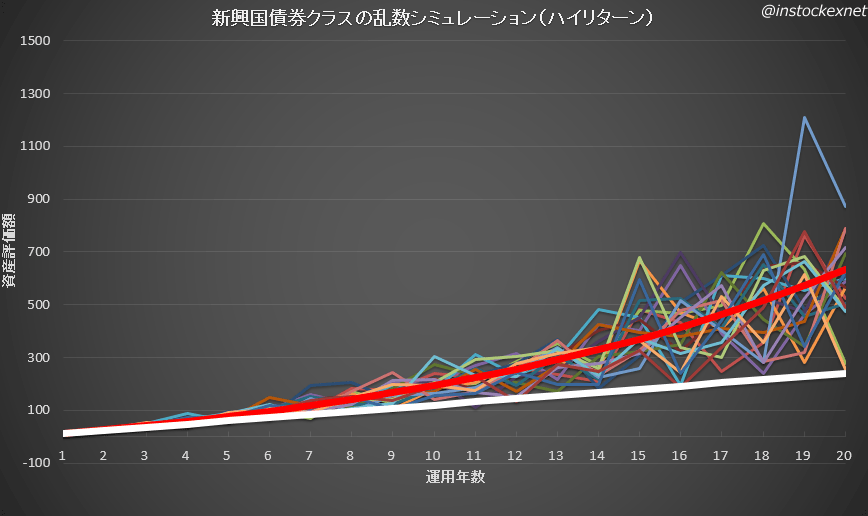

過去の成績を利用して、将来成績を推定する

2つのケースを想定し、毎月1万円積み立てたと仮定する

というわけで、今回は2つのデータを利用して、iFree 新興国債券インデックスの将来を予想します。

★ケースA:リターンが出るケース(過去20年成績 / 出典myINDEX)

- リターン:8.5624%(= 8.8% – 信託報酬)

- リスク:12.3%

※リスクとリターンの意味は「投資信託におけるリスクとリターンとは何を示すのか」を

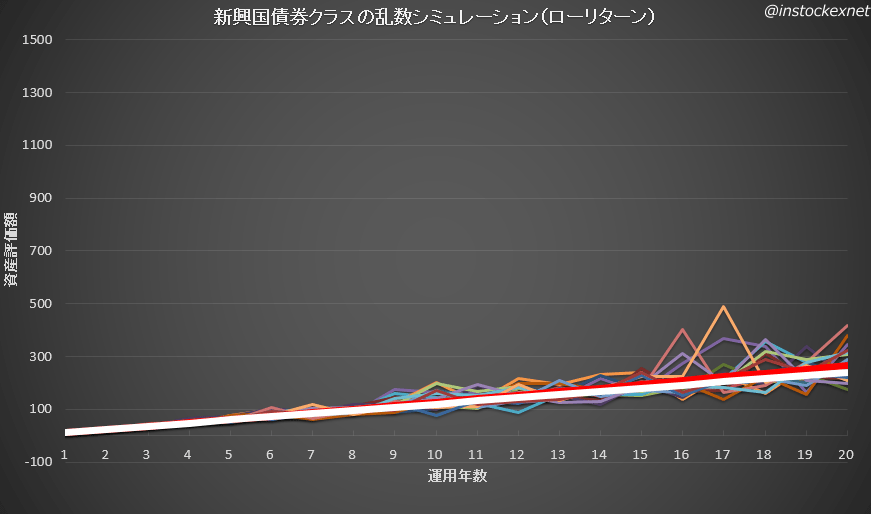

★ケースB:リターンが出ないケース(過去3年成績 / 出典myINDEX)

- リターン:0.9624%(= 1.2% – 信託報酬)

- リスク:9%

この2つのケースでそれぞれ1,000回ずつ乱数シミュレーションを行い、20年後の予想着地点を求めてみました。

なお、毎月1万円積み立てるものとして、投資信託の成績は正規分布すると仮定して計算します。

以下で述べる結果は、あなたの将来の成績を保障しません。

計算結果:20年後の推定成績

| ケースA ハイリターン | ケースB ローリターン | |

|---|---|---|

| 積立元本 | 240万円 | 240万円 |

| 中央値 (実現利回り) | 601.3万円 (8.2%) | 254.9万円 (0.6%) |

| 複利 (リスクゼロの場合) | 634.6万円 | 265.8万円 |

| 平均値 (実現利回り) | 634.6万円 (8.6%) | 261.4万円 (0.9%) |

| 最頻値 | 441万円 | 246万円 |

| 最大値 | 1,781万円 | 659万円 |

| 最低値 | 243万円 | 127万円 |

| 20年後 元本割れの確率 | 0% | 40.1% |

- 太い赤:理想的な複利

- 太い白:投資元本(これを下回ると元本割れ)

- 細い線:乱数で得られた運用成績(1番から20番)

「どっちになるか」は難しいところですが、「ケースB:リターンが出ないケース(ローリターン)」になる可能性が高いと筆者は思います。

このあたりの「賭け」を理解した上で投資の是非を考えたほうが良いと思います。

iFree 新興国債券インデックスの販売金融機関

iFree 新興国債券インデックスは以下の金融機関で販売しています。

- SBI証券

- 岡三オンライン証券

- 香川銀行

- auカブコム証券(旧:カブドットコム証券)

- 高知銀行

- 静岡銀行

- GMOクリック証券

- スルガ銀行

- 徳島銀行

- 松井証券

- マネックス証券

- むさし証券

- 楽天証券

- 労働金庫連合会(ろうきん)

[スポンサーリンク]

まとめ

- iFree 新興国債券インデックスは貴重な新興国債券クラスに投資できるインデックスファンド。2019年1月時点で最も低コスト

- 新興国債券への投資は慎重に。利回りは高いが高いインフレ率のために、その利回りを相殺してしまう可能性

- 債券のリスク(値動きの大きさ)は意外と大きめ。「債券 = 株式より値動きが小さいので安心」と思わないように

遊び心を持っている方向けの商品だと思います。

「資産形成する」という意味では別に選ばなくても良いんじゃないかな、と。

8資産均等とかに含まれているなら、しょうがないとして。