結論から述べると、新興国債券の為替ヘッジ付きは過去なかなか良いパフォーマンスを発揮しました。

これって将来も美味しいかも?って話です。

為替ヘッジ付きの新興国債券ファンドはなかなか貴重で、つみたてNISAやiDeCoでの運用できません。なので、積み立ての本命にはなりませんが、ネタ要因として脇を固めるには良いかなーと思った次第です。

ここでは、投信アシストなどを例に、為替ヘッジのない新興国債券との比較などを紹介します。

なお、他の新興国債券の話題は以下からご覧ください。

以下、詳しく見ていきましょう!

[スポンサーリンク]

為替ヘッジ付きの新興国債券に驚いた話

利回りが高いのに意外とリスクが抑えられてる!

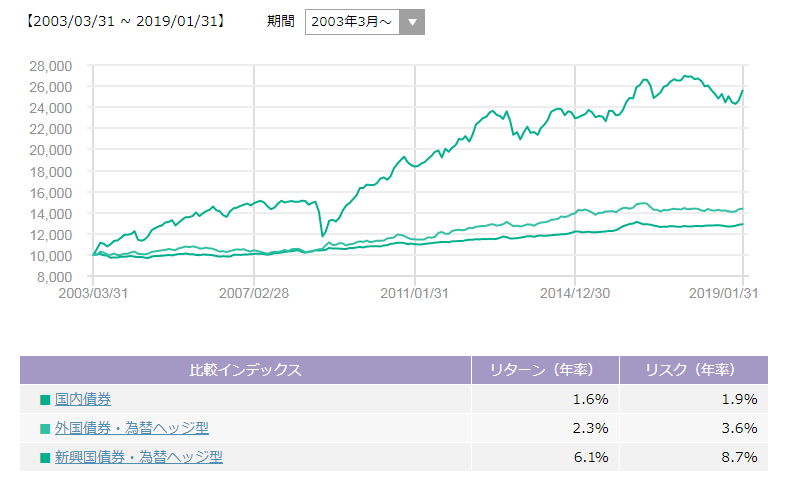

この図をご覧ください。

出典:投信アシスト

この図は投信アシストから引用した、国内債券・外国債券(為替ヘッジ型 ※先進国債券のこと)・新興国債券(為替ヘッジ型)の2003年から2019年までのパフォーマンスを比較したものです。

どれも緑色で表示されていて違いが分かりにくいのですが。

この中で新興国債券(為替ヘッジ型)は年率リターン6.1%、リスク8.7%とかなり安定的なパフォーマンスを出しました。為替ヘッジのおかげで、新興国債券特有のリスクの大きさもうまくカバーされています。

| リターン | リスク | |

|---|---|---|

| ヘッジなし | 6.0% | 13.4% |

| ヘッジあり | 6.1% | 8.7% |

出典:投信アシスト

昔、新興国債券について、「利回りが高くても為替で負けるよ」的な記事を書いたことがあります(詳しくは下記記事をご覧ください)。

でも、このパフォーマンスを見せられると、「いやいや、為替リスクを考慮しても、利回り高いじゃん」って感じに思えますね。

なお、為替ヘッジ付きの新興国債券ファンドには以下のような商品があります。

★主な為替ヘッジ付き新興国債券

- 野村インデックスファンド・新興国債券・為替ヘッジ型

- eMAXIS 新興国債券インデックス(為替ヘッジあり)

- SMT米ドル建新興国債券インデックス・オープン(為替ヘッジあり)

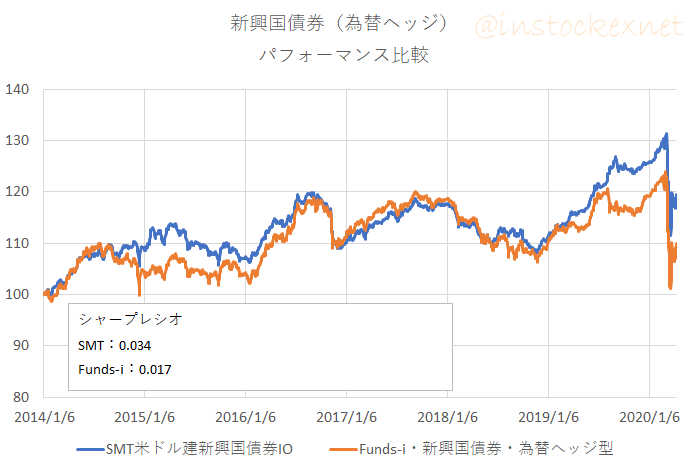

以下は、2014年以降の実際の成績です。

出典:筆者作成

★凡例

- 青:SMT米ドル建新興国債券インデックス・オープン(為替ヘッジあり)

- 橙:野村インデックスファンド・新興国債券・為替ヘッジ型

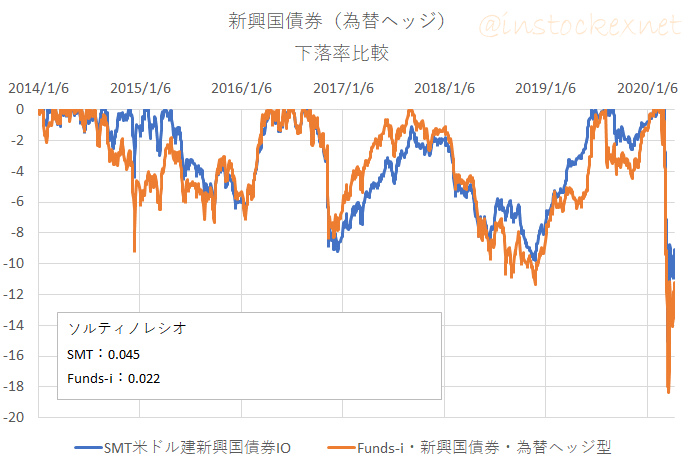

出典:筆者作成

★凡例

- 青:SMT米ドル建新興国債券インデックス・オープン(為替ヘッジあり)

- 橙:野村インデックスファンド・新興国債券・為替ヘッジ型

ベンチマークの違いでパフォーマンスにやや差が出ていますが、特にSMT米ドル建新興国債券インデックス・オープン(為替ヘッジあり)が良い成績を出しています。

高パフォーマンスの理由は?

為替ヘッジ付きの新興国債券は、米ドル建てで発行された新興国債券を為替ヘッジしているためです。

★新興国債券には2種類ある!

- 現地通貨建て:新興国債券を発行した各国の通貨で運用される

- 米ドル建て:債務国の通貨ではなく、米ドルで運用される

一般に、為替ヘッジのない新興国債券は現地通貨建てで運用されることが多いです。しかし、現地通貨建ての新興国債券は高インフレのために減価しやすく、思ったよりも利回りが出ないことも多々あります。

一方、米ドル建てであれば、通貨そのものはおなじみのアメリカのものですので、極端に円高に進むこともありません。それを為替ヘッジしているため、利回りの高さをうまく取り出せているのです。

以下の記事ではその違いを解説しています。

将来も結構利回りが高い??

JPモルガンアセットマネジメントの将来予測では為替ヘッジ付きの新興国債券を以下のように予測しています。

これって、割と高めのリターンとそこそこ抑えられたリスクで、悪くないと個人的には感じました。もちろん、これを鵜呑みにして新興国債券にお金を預けるのは考え物ですが、「ネタ要因」として保有するのは悪くないと思うわけです。

投資リスク

JPモルガンの予測データでは、為替ヘッジ付きの新興国債券は株式とある程度強い相関関係があると示されています。これは先進国に投資家が新興国に投資をしていたり、どうしても経済が脆弱であったりと、株式同様に世界的なリスクオフ局面で売られやすい特徴を持つためです。

債券とはいいつつ、結構値動きの大きい商品です。

そのため、筆者個人は、趣味でアセットアロケーションを組んでるような人で無い限り、新興国債券を検討する必要は無いと思っています。

繰り返すように今回の記事は「遊び心があるインデックス投資家向け」の話です。

[スポンサーリンク]

まとめ

- 為替ヘッジ付きの新興国債券の過去のパフォーマンスが6%台となかなかの高利回りだった。それでいて、リスクは抑えられていた

- 将来もある程度の利回りを確保できるかも。しかし、株式と同じような特徴を持っているので、「安定的な債券」とは考えないほうが良い

- そもそも、投資を楽しみたい人でもなければ、新興国債券をアセットアロケーションに加える必要は無い

オススメはしませんが、割と驚愕の運用成績だったので、記事にしてみた、というものです。

なお、他の新興国債券の話題は以下からご覧ください。

為替ヘッジの話題はこちらから。