為替ヘッジとは、為替の変化にともなう損失を防ぐための取引です。

外国の株式や債券に投資するとき、為替変動に伴う損益はしばしば資産をハイリスクなものに変えてしまいます。例えば、つみたてNISAなんかは投資先が先進国株式やアメリカ株式などと、海外のものばかりですよね。

2020年現在の筆者の考えをまとめると以下の通りです。

★為替ヘッジに対する筆者の考え

- 資産の一部に為替ヘッジを採用した投資信託を含めると、資産全体の値動きを穏やかにしやすい

- 資産全てを為替ヘッジする必要はない。個人的には外国債券の一部をヘッジしておきたい

個人的に「為替ヘッジ付きの投資信託だけで運用する」必要性は感じませんが、一部の商品を為替ヘッジ付きにして、先進国株式やアメリカ株式などの価格変動にぶつける(つまり、アセットアロケーションの一部に加える)必要性は強く感じます。

相場で長く生き残るための、1つの案というわけです。

この記事では為替ヘッジの基本とメリット・デメリット、個人的な考えなどを紹介します。為替ヘッジについては、以下の検証記事も併せてご覧ください。

[スポンサーリンク]

おさらい:為替ヘッジの前に確認したい「円安」と「円高」

この話を理解するためには、まず「円安」と「円高」の概念を理解する必要があります。例えば、1ドルでアメリカのオレンジを買えるとします。

ドルと円は変動相場制ですので、オレンジの円の価格は相場によって変動します。

- 1ドルが80円ならば、オレンジの価格は80円

- 1ドルが100円ならば、オレンジの価格は100円

- 1ドルが120円ならば、オレンジの価格は120円

日本から見た場合、円安になると海外の物は高くなり(円の価値が安くなる)、円高になると海外の物は安く購入できる(円の価値が高くなる)ようになります。

これを投資信託に置き換えると以下のようになります。

★既に投資信託を持っている場合

- 円安時は、保有する投資信託の基準価額は上がる(儲かる)

- 円高時は、保有する投資信託の基準価額は下がる(損する)

★まだ投資信託を持っていない場合

- 円安時は、投資信託を買うために、より多くのお金が必要になる

- 円高時は、より少ないお金で投資信託に投資できるようになる

理想的には、円高のタイミングで投資し、後々円安になると、為替差益によるリターンを期待できます。逆に円安のタイミングで投資し、後々円高になると、為替差損が発生し、損失を被るかもしれません。

為替ヘッジとは、このような円と外貨の相場の影響をできるだけ低減するための方法です。

為替ヘッジとは為替による影響を低減すること

為替予約取引を利用して、「円買い」を行う

為替ヘッジとは、主に円高に伴う為替差損(かわせさそん)を回避・軽減するために行われる取引のことです。

外貨の先物取引やオプション取引を利用して、為替変動リスクを回避すること。

海外資産に投資する場合、外貨建てでは運用収益が得られたとしても、為替変動により円換算すると資産価値が下がる可能性があり、為替ヘッジを行うことで、こうした損失を抑制できる。

通常、円高による為替差損を回避する目的で行われることが多く、外貨建て資産に投資をすると同時に外貨売り円買いの先物予約をして将来の為替変動に備える。その際、為替相場の円安局面で得られる為替差益は犠牲になる。また、為替ヘッジする際には2国間の短期金利差相当のヘッジコストがかかる。

仕組みを理解する上で、以下の野村アセットマネジメントの資料が役立ちます。詳細は下記資料をご覧ください。

今だから考えたい。海外投資と為替の話 | 野村アセットマネジメント(pdf)

出典:今だから考えたい。海外投資と為替の話(野村アセットマネジメント)

この上のイラストを端的にまとめると、

- 為替ヘッジなし:円をドルに変えて米ドル建ての株式や債券を買う

- 為替ヘッジあり:円をドルに変えて米ドル建ての株式や債券を買う。と、同時に将来ドルを円に戻すための為替予約取引を行う

と、ドル建て資産への投資とは別に、通貨の取引をしていることがわかります。

ここで「為替予約取引」という聞きなれない言葉が出てきましたね。

為替取引は取引から受渡しまでの期間によって、大きく「直物(じきもの)取引」と「為替予約取引」に分けられます。

直物取引は、取引の約束をしてからすぐ(通常2営業日後)に通貨の交換を行います。この際の為替レートを「直物レート」と呼びます。

一方、為替予約取引は取引の約束をしてから一定期間後(1ヶ月後、3ヶ月後など)に受渡しを行います。この際の為替レートを「為替予約レート」と呼びます。為替予約取引は、例えば輸出する企業が1年後に受け取る輸出代金を外貨から円に換える場合に、1年後に今より円高になり円建の売上が減少するリスクを避けるためなどの目的で行います。

ちょっと言ってる意味がわからないといった感じですねw

為替ヘッジで生じる2つの特徴

★為替ヘッジのメリット・デメリット

- デメリット:ヘッジコストが発生する(リターンが下がる)

- メリット:円高や円安の影響はかなり低減する(価格変動が小さくなる)

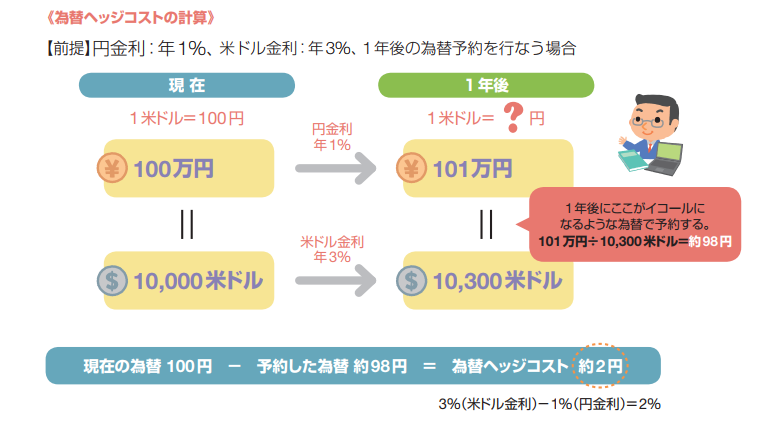

為替ヘッジでリターンが下がる理由には2つあります。

★為替ヘッジでリターンが減る理由

- 円買いを行ったときに生じる金利差の負担(円と対象国の短期金利の差)

- 通貨の調達コストが上乗せされる

日本円は世界的にも低金利な通貨ですので、円を買うことで金利差を負担することになり、投資信託の運用パフォーマンスは下がるのです。

相対的に低金利の通貨を買う場合に発生する損失を為替取引によるコストと呼びます。

先ほどの野村アセットマネジメントの資料では、以下のようなイラストで表現されています。

出典:今だから考えたい。海外投資と為替の話(野村アセットマネジメント)

実際には単純な金利差ではなく、「LIBOR:London Interbank Offered Rate(ロンドン銀行間取引金利)」と呼ばれる、銀行間が提示する取引レートによって決まるそうです。

「金利はLIBOR+○%とする」などの資金調達コストの基準として用いられ、短期金利の指標としても注目度の高いものです。

さらに、この金利差に調達コストが上乗せされる場合があります。

為替ヘッジにかかるコストは、理論的には「外貨の短期金利と日本円の短期金利の差」となりますが、各通貨の見通しや需給などの状況によっては、外貨の調達に対する上乗せ金利(ベーシス)が発生し、為替ヘッジコストは金利差とかい離します

出典:直近のヘッジコストについて | 大和証券投資信託委託株式会社(リンク切れ)

なお、どのくらいヘッジコストがかかっているかは、投資信託の運用報告書(全体版)などでは閲覧できません。投資信託の運用成績を悪くする信託報酬や実質コストなどとは別に、成績を押し下げている要因がある、というわけです。

細かいですが、両通貨の金利差以外にも需給によりコストが大きくかかる場合もあるので念のためご注意をば。⇒「為替ヘッジにはコストがかかります。そして、このコストは対象国(アメリカ)と日本の金利差です」

— ケンズ (kenz 投資ブロガー ) (@kenz08) February 7, 2020

為替ヘッジありなしの実例(たわらノーロード先進国株式の場合)

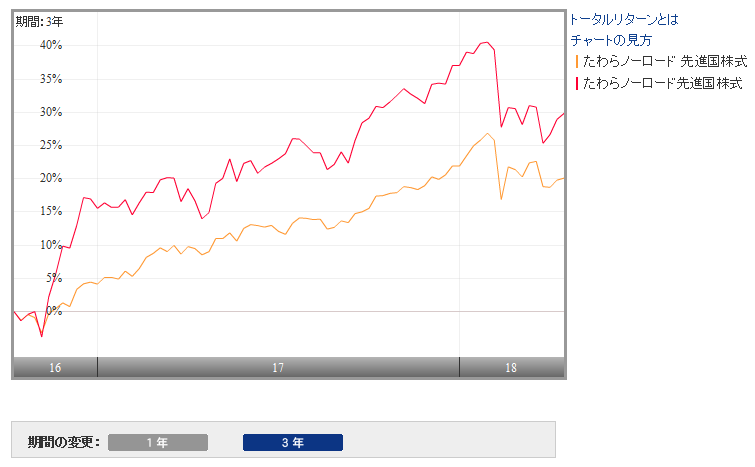

為替ヘッジで円高・円安の影響をどの程度軽減できるかは、実際の投資信託の成績を見た方が早いです。以下は、「モーニングスター」のデータベースを使って、以下の2つの投資信託のパフォーマンスを比較したものです。

- 赤:たわらノーロード先進国株式

- 橙:たわらノーロード先進国株式<為替ヘッジあり>

※この2つの投資信託は同じ株式に投資しており、為替ヘッジの有無が成績の違いに大きな影響を与えます。

出典:モーニングスター

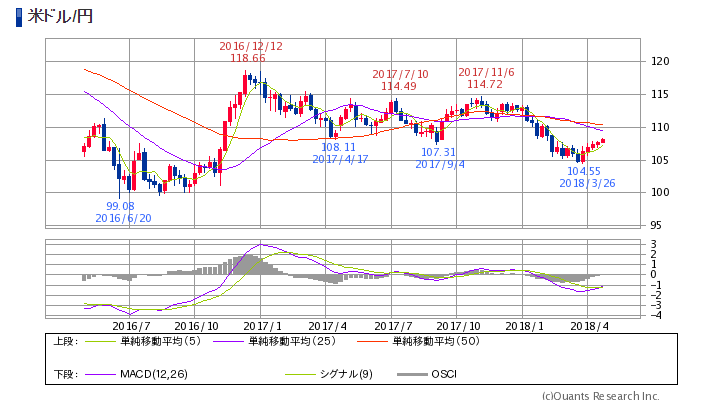

このグラフを見ると、2016年末(16の部分)に赤(ヘッジなし)が大幅にリターンを高めていることが分かります。この間、1ドル102円前後から118円まで急速に円安が進みました(いわゆる「トランプラリー」です)。

この比較結果より、以下のことが言えます。

★為替ヘッジの有無の違いで成績が大きく変わる

- たわらノーロード先進国株式:株式の運用成績 + 円安の影響で大きなリターンに

- たわらノーロード先進国株式<為替ヘッジあり>:ほぼ株式の運用成績のみ

その他、注目すべき点として、

- たわらノーロード先進国株式<為替ヘッジあり>は、たわらノーロード先進国株式よりもリターンの触れ幅が小さい(グラフで上下の変動が小さく、リターンが安定している)

- 2018年2月に発生した世界の同時株安では、ヘッジのないたわらノーロード先進国株式のほうが、下落幅が大きい

点も挙げられますね。

為替ヘッジありとなし。どちらを選ぶ?

多くの人は為替ヘッジなしを選ぶ

通常はヘッジなしの選ぶことが多いように思います。先ほど例に挙げた投資信託「たわらノーロード先進国株式」もヘッジなしのほうが支持されており、流入資金も多いです。

★マザーファンドの新規設定口数(≒個人投資家の資金流入)

- ヘッジなし:8,245,319,000口(2016年10月12日から2017年10月12日まで)

- ヘッジあり:1,176,306,000口(2016年10月3日から2017年10月12日まで)

こちらはTwitterで取ったアンケート結果。

為替ヘッジ付きの外国債券や外国株ってどう思う?

ちな、私は結構好きで現在も保有商品の中に含まれてます😊

— みらいあせっと@東北投信🇨🇦🌴🇹🇭 (@instockexnet) November 28, 2019

「為替ヘッジあり」が多くはなっているものの、実際のところヘッジをかけた商品を運用している方はあまり多くないと思います。だって、みんな米国株一本槍みたいな運用をしているのですから!

筆者は債券の一部に為替ヘッジをかける

2020年の筆者は、外国債券の一部に為替ヘッジをかけることを好んでいます。この理由は以下の記事でも紹介しましたが、一部のバランスファンドが「ヘッジなしの債券とヘッジありの債券を併用している」ことを見て、そこに可能性を感じたためです。

投資信託を複数保有するときには、値動きの異なる商品を併せ持つことで、資産全体の値動きを穏やかにできます。為替ヘッジの外国債券はそういった要因に最適だと思うのです。

為替ヘッジ不要から為替ヘッジ必要にスタンスを変えた理由

2018年にこの記事を書いたときには、個人的にはヘッジ不要と思ってました。が、それから2年がたった現在は、為替ヘッジの有効性を感じています。

考えを変えた背景には、アセットアロケーションの知識が増えた点も大きいです。現代ポートフォリオ理論では値動きの異なるものを組み合わせたときに価格変動の大きさを抑えることができます。為替ヘッジ付き商品単体でみると、あまりメリットが無いように感じますが、アセットアロケーションの一部として考えたときには、かなり役立つ商品なのでは?と思うのです。

個人投資家はどうしてもリターンを求めるポートフォリオを組みがちです。ですが、相場で生き残ることを考えると、どうしても利回りよりも「緩衝材」となりうる商品が必要だと感じます。

ヘッジ付きの投資信託を選ぶ際の留意点:早期償還リスクに注意

さて、商品選定する際の問題点も1つ紹介しておきましょう。個々の商品の話になってしまいますが、純資産の少ないヘッジ付き商品は結構多いです。そもそもこのジャンルの商品は比較的マイナーなので「めちゃくちゃ売れている商品」というものが無いのです。

そのため、早期償還リスクは少なからずあります。

対策としては、できるだけ純資産の多いもの(できれば30億円以上は欲しい)を選んでいきたいですね。なお、10億円以下になると、早期償還条項に抵触することが多いので、運用継続は少し心配になります。

[スポンサーリンク]

まとめ

- 円安と円高により損益を軽減したいなら、為替ヘッジつき商品を選ぼう。リターンが下がるが、リスク(リターンのぶれ)も低く抑えられる

- 二国間の金利差がヘッジコストになる。また需給要因でもコストは変わるため、これを完全に把握するのは難しい

- 個人投資家はヘッジなしの投資信託を選ぶ傾向が強い。例えば投資信託「たわらノーロード先進国株式」はヘッジなし商品が売れている

為替ヘッジのことやヘッジ付き商品のことをもっと知りたければ、為替ヘッジのタグページもご覧になってみてください。以下の記事カードより閲覧できます。