高配当な海外ETFがツイッターですごく人気になっています。彼らのツイートの中には、「利回りが維持されれば株価はどうでもいい」との極論もあり、少し違和感を覚えたので、記事にした次第です。

例題に挙げるのは超高配当の海外ETF「REM(iシェアーズ モーゲージ不動産ETF)」です。この商品にもしも1万ドル投資したらどうなったか?を紹介します。

★記事の結論

- REM(iシェアーズ モーゲージ不動産ETF)は利回り10%を超える高配当ETF。主な投資先はモーゲージREIT

- 分配金利回りは高いものの、株価クラッシュ時に大幅に値下がりしたため、12年以上運用しても利益が出なかった

- 利回りも大切だが、商品そのものの理解も大切

筆者も高配当ETFとか少し持ってますし、偉そうなこと言える立場ではないので、自分への戒めとしてこの記事にしたためます。

[スポンサーリンク]

REM(iシェアーズ モーゲージ不動産ETF)とは

REM(iシェアーズ モーゲージ不動産ETF)は資産の大部分をモーゲージREITに投資する商品です。

iShares Mortgage Real Estate ETF | BlackRock

モーゲージREITとはレバレッジをかけてモーゲージ債(住宅ローン債券(MBS)や商業用不動産ローン債券(SMBS))を運用する金融商品です。

- モーゲージREITとは、レバレッジをかけてモーゲージ債を買い込む不動産投資信託である

- モーゲージ債とは、多数の住宅ローンの債権をまとめた証券である。サブプライムショック(リーマンショック)では、格付けの低いモーゲージ債(厳密にはモーゲージ債を組み込んだCDOと呼ばれる商品)が多数デフォルトし、世界的な金融危機に波及した

REMは記事執筆時点の利回りが20.08%もあります。もしREMをネット証券で買えるならば、超高配当ETFとして関心を持たれたと思います。

投資するといくら儲かったの?

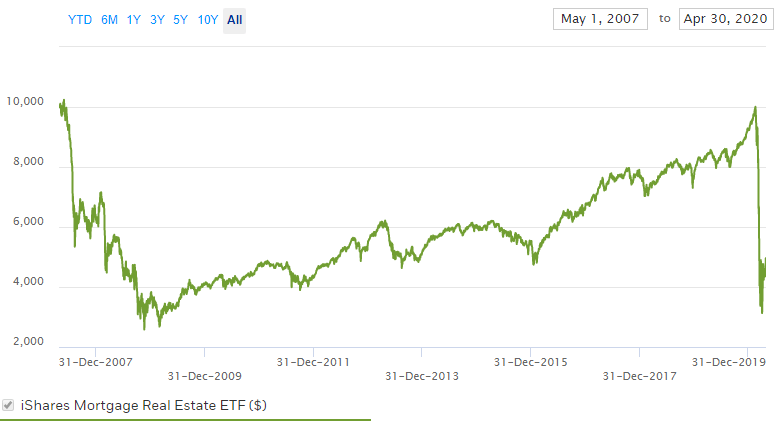

以下はREM設定時に1万ドルを投資した時、資産がどう推移したかを示すグラフです。分配金は再投資され、手数料は差し引かれたものとして計算されています。

出典:https://www.ishares.com/us/products/239543/ishares-mortgage-real-estate-capped-etf#/

REMはリーマンショック前夜に設定されました。リーマンショックでは質の悪い債券がデフォルトした影響で、REMに投資したお金は1万ドルから3,000ドルに減りました。70%も下落しており、米国株式の下落よりも大きいのも特徴です。

その後、2020年までの12年間、必死に分配金を再投資することで1万ドルにまで戻ります。

しかし、2020年の株式市場のクラッシュで再び3,000ドルまで減ってしまったのです。

つまり、設定直後にREMに投資した投資家は、12年経過しても1円も儲かっていないのです。分配金利回りが高いにも関わらず。

2020年2月に1万ドルを達成した数日後にまたも急落するのですから、もはやネタか何かとさえ思えてきます。。。

切り取る期間を変えれば、もちろんパフォーマンスは変わります。しかし、いつ投資しても今回の急落で全て失うわけですが。

REMから学べる教訓

REMの事例は商品の吟味の大切さを物語ります。配当利回りだけで商品を選択せず、商品の本質をしっかり検討する大切さです。

★きちんと金融商品の性格を把握している?

- その商品は何に投資しているの?

- その商品はどのくらい値動きするの?

- リーマンショックの時はどうだった?

「調べないで買う」って怖いことですよね。なぜ値動きしているのか、どのくらい値動きするのかもよくわからないのですから。

よくわからないままに買って、よくわからないまま相場に翻弄されると、不安を感じると思います。場合によっては投資をやめたくなるかもしれません。

だから「利回りが高いから」で思考停止せず、「なぜ利回りが高いのか」「キャピタルゲインはどのくらい期待できそうか」「損失はどのくらい抱えそうか」も調べたほうが良いと思ったんです。

REMはそれを説明する良い事例だと思い、記事にした次第です。

[スポンサーリンク]

まとめ:利回りだけを見ず、商品そのものを理解しよう

- REM(iシェアーズ モーゲージ不動産ETF)は利回り10%を超える高配当ETF。モーゲージREITが主たる投資先

- 分配金利回りは高いものの、株価クラッシュ時に大幅に値下がりしたため、12年以上運用しても利益が出なかった

- 利回りも大切だが、商品そのものの理解も大切

ちなみにモーゲージREITはキャピタルゲインを期待しにくい商品です。REMが再び2020年2月の水準に戻るためには、また年単位で分配金を受け取らないといけないのだと思います。

元本に戻すための再投資は辛いでしょうね。