最近、グローバルX データセンターリート&デジタルインフラ ETF(Global X Data Center REITs & Digital Infrastructure ETF)(VPN)という銘柄に関心を持っています。

グローバルX データセンターリート&デジタルインフラ ETF | Global X

このVPNというETFは、REITの一部のセクターだけに投資できる(たぶん)貴重な商品です。

REITは未だ2020年の暴落のイメージが強いと思います。ですが、実際にはオフィスやホテルなどの一部のREITが大きく足を引っ張っているだけで、比較的堅調な銘柄・セクターもあります。VPNはその比較的堅調な「データセンター」「通信インフラ」に投資できる点で魅力的に思ってるんです。

というわけで、データセンターリート&デジタルインフラ ETFについてちょっと調べてみました。

[スポンサーリンク]

データセンターリート&デジタルインフラ ETFとはどんな銘柄

データセンターリート&デジタルインフラ ETFとは、REIT(不動産投資信託)のうち「データセンター(Data Center REIT)」や「携帯電話の通信塔(Tower REIT)」に投資できるETFです。データセンターREITも通信塔REITも日本にはないので、なかなかなじみがないですね。

データセンターとは、インターネット用のサーバやデータ通信、固定・携帯・IP電話などの装置を設置・運用することに特化した建物の総称を指します。

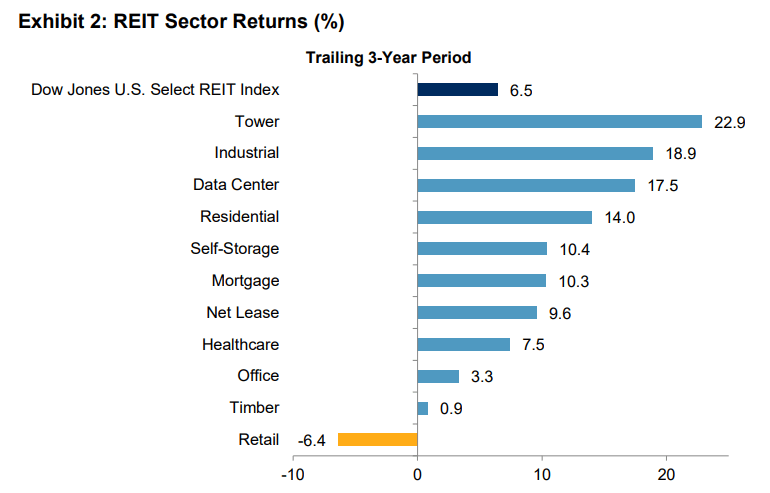

さて、なぜデータセンターや通信塔に投資するVPNが良いのかというと、1つは最近のパフォーマンスです。以下は2020年1月時点(コロナ前)での過去3年間の米国REITのセクター毎のパフォーマンスを示したものです。

出典:https://www.spglobal.com/spdji/en/documents/education/education-understanding-reit-sectors.pdf(pdf)

このグラフを見ると、通信塔(Tower)やデータセンター(Data Center)はREIT全体のパフォーマンス(Dow Jones U.S. Select REIT Index)よりも高い成績を出せています。

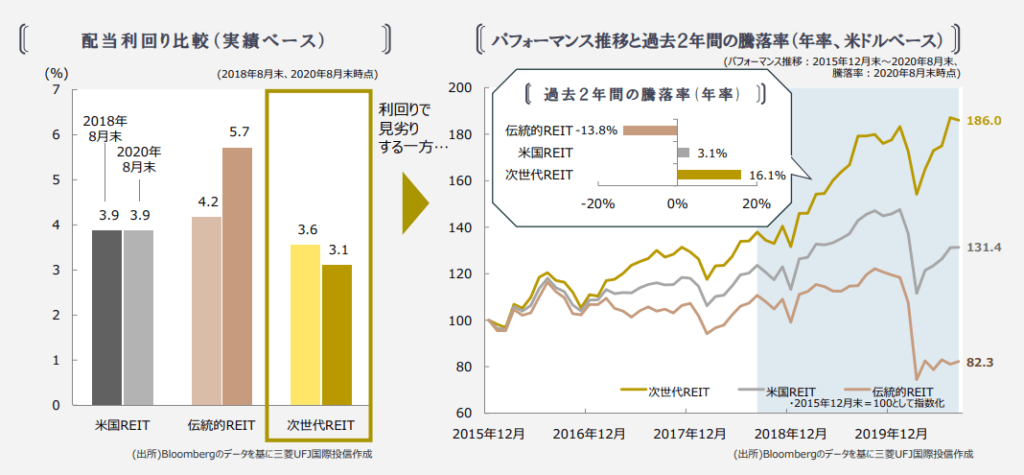

もう1つ大切な点が、データセンターも通信塔もコロナと関係のない(むしろ外出自粛で恩恵を受ける)セクターです。以下は住居やオフィスなどの「伝統的REIT」と、通信塔やデータセンター等から成る「次世代REIT」のパフォーマンス差を示したもので、右のグラフに注目してください。

出典:https://www.smbcnikko.co.jp/inv/item/pdf/leaflet/8812.pdf

伝統的なREITは足を引っ張っているのに対し、通信塔やデータセンター等から成る「次世代REIT」は2020年8月時点でコロナ前の価格水準を回復しています。

おそらく、このVPNのような「ウィズコロナ銘柄」はコロナ後に売られてしまう可能性があるとは思います。最近のパフォーマンスが良かったことから、コロナ後はしばらく株価が上がらない局面もあるかもしれません。

ですが、携帯電話の通信も、データセンター需要もそう簡単になくなるとは思えないので、VPNを長期的に持ち続けることで一定の値上がり益と分配金の利益を得られると思うのです。

通信塔およびデータセンターの保有・運営会社は、経済を次のデジタル時代に移⾏させる重要な役割を担うこととなり、5G関連のインフラ投資拡大による恩恵を享受すると考えています

ただ、上図の左側にあるように通信塔やデータセンターのREITは、伝統的なREITよりも分配金利回りが低いですね。参考までに、2020年1月時点でのVPNの分配金利回りは1.47%で、REITによく期待される「高い分配金利回り」は期待できそうにありません。なので、今後の成長も期待できる「増配株」的な位置付けて買ってみるのが良さそうと思っています。

VPNの投資先

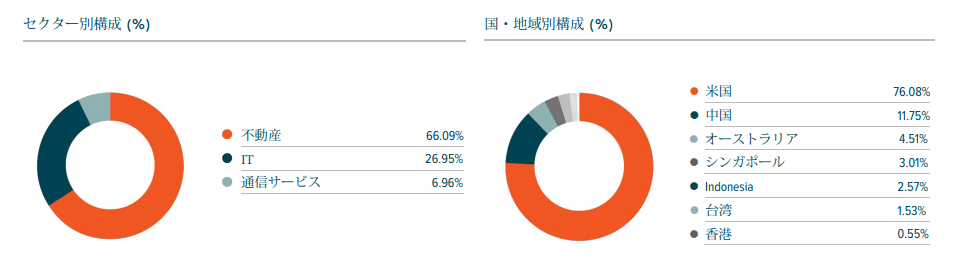

VPNの投資先は以下の通りです。VPNの保有銘柄数は25で、そのうち76%が米国のREITです。

VPNの主な構成銘柄はアメリカンタワー(通信塔REIT)、エクニクス(データセンターREIT)、クラウンキャッスル(通信塔REIT)などが並びます。エクニクスなんかは他の米国REIT系ETFでも上位構成銘柄として見かけることが多いと思います。

その他基本的な特徴

その他、VPNの特徴は以下の通り。

| ティッカー | VPN |

|---|---|

| 投資先 | 主に米国のデータセンター・通信塔REIT |

| ベンチマーク | Solactive Data Center REITs & Digital Infrastructure Index |

| 価格 | 15.58ドル |

| 取引単位 | 1口 |

| 購入手数料 | 証券会社に依存 |

| 経費率 | 0.50% |

| 純資産 | 5.34ミリオンドル |

| 分配頻度 | 年2(6/12) |

| 分配金利回り | 1.47% |

| 運用会社 | Global X |

VPNは2020年10月27日に運用が始まったばかりなので、まだ純資産が少ないですね。出来高も少ないので、流動性リスク(取引したい価格で取引できないリスク)がある点に注意を要します。

[スポンサーリンク]

まとめ

- グローバルX データセンターリート&デジタルインフラ ETF(VPN)とは主に米国のデータセンターや携帯電話の通信塔に投資できるETF

- 最近の成長力が魅力なのと、コロナの外出自粛などの影響を受けにくい銘柄に投資している

- VPNはまだ設定されたばかりで純資産や取引量が少ない点にリスク

というわけで、VPNの特徴でした。

実はデータセンターREITには以前から投資したいと思っていたのですが、日本国内からはサクソバンク証券やIB証券など外国の証券会社を使うしかなく、どうしようかなと迷っていました。そんな中でVPNが登場したので、「これは買いたい」と思ってたのです。

よほどの技術革新がない限りは、データセンターも通信塔も一定の需要があり続けると思います。安定的なリターンを受け取るための投資材料として、VPNは良いのでは?と考えています。

流動性リスクがある点はちょっとあれですけどw