iシェアーズ グローバル・ティンバー&フォレストリー ETF(WOOD)に興味を持ちました。実際には前から興味を持ってたんですけど、最近改めて森林の話を見る機会があり(余談にて紹介)、WOODのことを思い出しました。

iシェアーズ グローバル・ティンバー&フォレストリー ETF | BlackRock

iシェアーズ グローバル・ティンバー&フォレストリー ETFは世界の森林関連株に投資するテーマ型のETFです。最近の木材価格の急激な上昇を受けて、結構値上がりしました(ので、今から買っても遅い気もします)。

特筆すべき点として、iシェアーズ グローバル・ティンバー&フォレストリー ETFは投資範囲に森林REITを含みます。加えて、森林そのものは有力な「アセットクラス」で、しばしば巨額の資産を運用する団体の分散投資先の1つに選ばれることもあります。

というわけで、今回はそんな森林をテーマにしたETFのお話。

[スポンサーリンク]

森林をテーマにした商品に投資するメリット

iシェアーズ グローバル・ティンバー&フォレストリー ETFの前に、アセットとしての森林について紹介します。

森林は株式や債券とは異なるアセットクラスです。つまり、「分散投資」の1つとして活用できるのです。

びっくりですね!

いくつか英語のサイトを見る限り、アセットとしての森林には以下のようなメリットがあると述べられています。

★アセットとしての森林の特徴

- 高いリターンをもたらす(しばしばS&P500を上回る)

- 下落耐性がある(ダウンサイドリスクが低い)

- 他の資産クラスと相関性が低い

- 予期せぬインフレに対するヘッジを期待できる

- 火事や虫害などのリスクがある

森林と経済の相関性について、こんなことも述べられています。

The correlation of timber, simply because of its unique qualities of growth of trees unrelated to what is happening in the capital markets, is low to most other asset classes.(木材の相関性は、資本市場で起きていることとは無関係に木が成長するというユニークな性質のため、他のほとんどの資産クラスと比べて低いものです)

出典:Why You Should Consider Investing In Timber | Seeking Alpha

ただ、iシェアーズ グローバル・ティンバー&フォレストリー ETFは「森林をテーマにする株式やREITに投資している」ので、少し話が異なります。実際、WOODの構成銘柄を見ると、2020年3月のコロナショックでは他の銘柄同様に大きな値下がりを経験しています。

そのため、わたしたちは森林をテーマにしたETFや投資信託を買うことで、アセットとしての森林と一般的な株式の中間的な特徴を享受できるように感じています。

構成銘柄と特筆すべき点

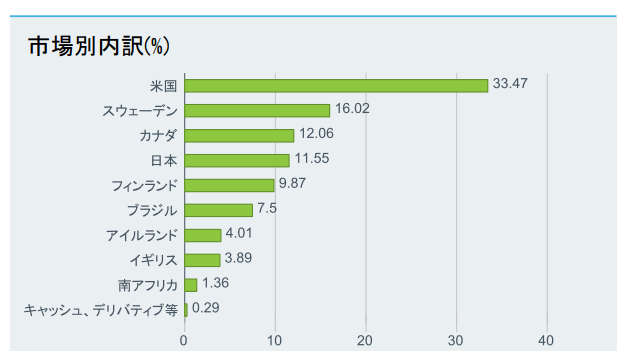

iシェアーズ グローバル・ティンバー&フォレストリー ETFの構成銘柄数は25で少なめです。現時点ではアメリカ、スウェーデン、カナダ、日本の順番で構成国の比率が大きくなっています。

現在もっとも比率の大きな銘柄は「Svenska Cellulosa SCA AB Class B(スベンスカ・セルローサ)」というスウェーデンの企業です。もう、聞いたことなくよくわからないですね!

特筆すべき点として、iシェアーズ グローバル・ティンバー&フォレストリー ETFは、日本には存在しない森林REITを投資対象に含んでいます。WOODに投資したお金の4分の1は森林REITで運用されるため、資産全体の分散性を高める際に役立つ可能性があります。

森林リートは、さまざまな森林地を購入・保有・管理し、育てた木材を伐採・売却し、そこからの利益を投資家に分配します。

★iシェアーズ グローバル・ティンバー&フォレストリー ETFに含まれる森林REIT

- Weyerhaeuser(WY)

- Rayonier(RYN)

- PotlatchDeltic Corporation(PCH)

- CatchMark Timber Trust(CTT)

なお、iシェアーズ グローバル・ティンバー&フォレストリー ETFに含まれる日本株は以下の4銘柄です。

★iシェアーズ グローバル・ティンバー&フォレストリー ETFに含まれる日本株

- 王子ホールディングス(3861)

- 住友林業(1911)

- 大王製紙(3880)

- 日本製紙(3863)

過去のパフォーマンス

ここではiシェアーズ グローバル・ティンバー&フォレストリー ETF(WOOD)の過去のパフォーマンスも見てみます。以下はWOODの株価(青)に木材の生産者物価指数(PPI)(橙)を重ねたものです。

単純な話で、木材価格が上昇するとiシェアーズ グローバル・ティンバー&フォレストリー ETFも値上がりするとの関係が見えます。特にコロナショック以降の爆上げがすごいですね。これは外出自粛等でDIYとしての木材の需要が急激に高まったことも影響してそうです。

外出制限を余儀なくされ、自宅で過ごす時間が長くなった。ペンキの塗り替えやキッチンなどの改装をする人が増え、木材需要も押し上げた。(中略)

レストランやバーによる木材需要も大きい。ニューヨーク市などでは依然として店内での飲食を認めておらず、飲食店は屋外でサービスを提供している。このため、店外スペースに木の柵や花壇を設けテーブルを並べる店も多い。

出典:米で木材価格が急騰、4月から2倍 コロナでDIY特需 | 日本経済新聞(2020年7月11日)

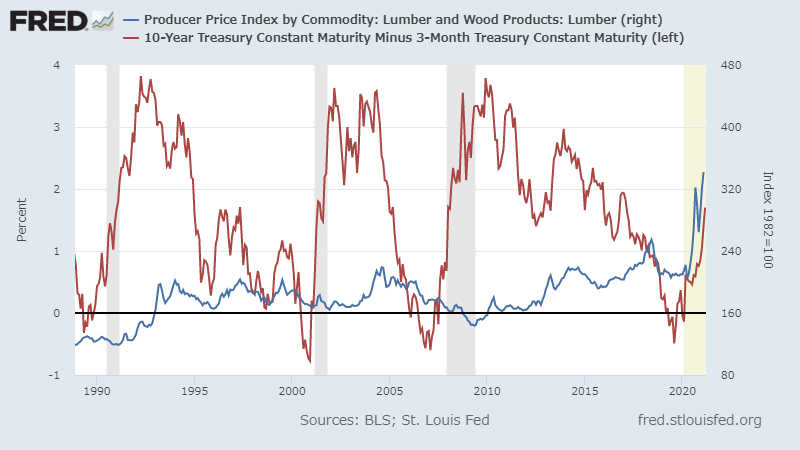

もう1つ、米国の10年債金利から3か月債金利を引いたもの(赤)と、先ほどの生産者物価指数(青)を重ねてみます。景気後退期(リセッション)はグレーのエリアです。

例外もありますが、木材の物価指数は3か月債と10年債の利回りの差が開く時に上昇し、差が縮まる時に下落しているように見えます(生産者物価指数の方が遅効指数ですね)。景気が良くなるほど木材の価格も上昇し、景気が悪くなるほど木材の価格も下落するという関係になるのだと思います。

なお、参考のためにiシェアーズ グローバル・ティンバー&フォレストリー ETFと農業ETF(MOO)の価格も比較してみました。森林と農業、なんとなくテーマが似てます。

これを見ると、iシェアーズ グローバル・ティンバー&フォレストリー ETFはMOO以上にボラティリティが高そうに見えます。「森林はダウンサイドリスクが小さい」という言葉は、WOODには当てはまらないです。

コストなど

その他、WOODの特徴は以下の通り。

| ティッカー | WOOD |

|---|---|

| 投資先 | 全世界の森林に関わる企業やREIT |

| ベンチマーク | S&P Global Timber & Forestry Index |

| 価格 | 86.11ドル |

| 取引単位 | 1口 |

| 購入手数料 | 証券会社に依存 |

| 経費率 | 0.46% |

| 純資産 | 346ミリオンドル |

| 分配頻度 | 年2(6月・12月) |

| 分配金利回り | 0.94% |

| 運用会社 | BlackRock |

[スポンサーリンク]

まとめ

- iシェアーズ グローバル・ティンバー&フォレストリー ETFは森林をテーマにした企業やREITに投資できるETF

- 「森林」は優れたパフォーマンスを持つアセットだが、WOODは株式に投資するものなので、アセットとしての森林とは少し特徴が異なる

- 大局的には、景気が良くなれば木材価格が上がり、関連する株式も値上がりするとの構図が見える。一方でボラティリティは大きめ

というわけで、WOODは誰も話題にしない銘柄なのでポートフォリオに放り込んでおきたいなぁと思いつつ。でも、安かった過去の株価にどうしても心理的な影響を受けてしまう・・・というか、もっと早く買うべきでしたよね、はい。

余談

この記事は、今月末にピクテから「iTrustティンバー」という森林をテーマにした投資信託が発売されることをきっかけに「森林関連銘柄ってどうなんよ」と思って調べてみたものです。ボラティリティの大きさから、ETFよりも投資信託の積み立て向きだと思うのですが、経費率で考えると迷います。

にしても、なぜ筆者のポートフォリオには素材セクターの銘柄ばかり集まってくるのでしょうか。