今日は「SRET」という海外ETFの話を紹介します。

グローバル・X・スーパーディビィデンド・REIT・ETF(ティッカー:SRET) | Global X

SRETは韓国企業「Mirae Asset」傘下の「Global X」社のETFです。

SRETは「利回り10%超で毎月分配金が出る」という強烈なメリットを持っています。その代わり、SRETの大部分は「モーゲージREIT」なる商品で構成されており、これが強烈に危険性の高い資産でもあるのです。

当初記事執筆時点では利回り8%でしたが、最近の株価暴落で15%ぐらいになってしまいましたw

日本ではなじみの無い商品が多数出てくるので、間違っているかもしれませんが、現在までの筆者の理解をまとめておきたいと思います。

※2020年3月の暴落を受けて、SRETの続編を書きました。

[スポンサーリンク]

グローバル・X・スーパーディビィデンド・REIT・ETFの特徴

グローバル・X・スーパーディビィデンド・REIT・ETF(ティッカー:SRET)はGlobal Xが設定した投資信託です。

グローバル・X・スーパーディビィデンド・REIT・ETF(ティッカー:SRET) | Global X

利回りの高いREITを組み入れることで、利回り8%の高利回りと毎月分配という、投資家には嬉しい特徴を実現しています。

信託報酬や純資産などの基本情報

| ティッカー | SRET |

| 投資先 | 全世界のREIT (主にアメリカ) |

| ベンチマーク | Solactive Global SuperDividend REIT Index (ソラクティブ グローバル スーパーディビィデンド REITインデックス) |

| 価格 | 15.51ドル |

| 取引単位 | 1口 |

| 購入手数料 | 証券会社に依存 |

| 経費率 | 0.59% |

| 純資産 | 4.5億ドル |

| 分配頻度 | 毎月 |

| 分配金利回り | 8.54%(!) |

| 運用会社 | Global X |

ソラクティブ(ドイツ)の「SRETインデックス」に連動

ソラクティブとはドイツの新興のインデックス会社で、MSCIやS&Pダウジョーンズのような伝統的な指数とは異なる、斬新なインデックスの開発を行なっています。

他の巨人たち、たとえば、S&P ダウ・ジョーンズや、MSCIやSTOXX社との『棲み分け』を図るため、Solactive社はかなり【エッジを利かせた】指数を組成、算出しています。

今回の「SRET」は「ソラクティブ グローバル スーパーディビィデンド REITインデックス(SRET Index)」という指数をベンチマークにしています。

Solactive Global SuperDividend™ REIT Index | Solactive

「スーパーディビィデンド」という名前が示すように、高い配当に力を入れている指数ってことですね。

なお、SRET Indexの構成銘柄数は「30」で、実際の「SRET」も構成銘柄数は30です。ほぼベンチマークと同じ構成で運用していると考えて良いと思います。

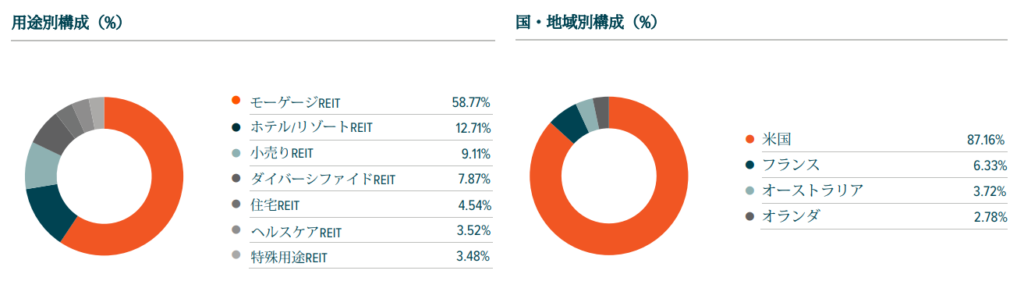

SRETのポートフォリオ

SRETが何に投資しているかを見ていきましょう。

SRETの投資先(出典:https://globalxetfs.co.jp/content/files/SRET-factsheet-JPN-2.pdf)

今回テーマにしたいのは、資産の6割を占める「モーゲージREIT」です。ネット上のコンテンツは「SRETが高利回り」だとか「経費比率が高い」だとか書かれていますが、このモーゲージREITの話をしっかり書いているコンテンツはありませんでした。

モーゲージREITの仕組みを理解しなければ、このSRETが高利回りである理由も説明できないのです。

本商品の肝となる「モーゲージREIT」の話をしよう

モーゲージ債とモーゲージREIT

★最初に1行でまとめると

- モーゲージ債:多数の住宅ローン債権を束ねて証券化したもの

- モーゲージREIT:借金をして多数のモーゲージ債を買い集めるREIT

モーゲージ債とは:住宅ローン債務へ投資する債券のこと

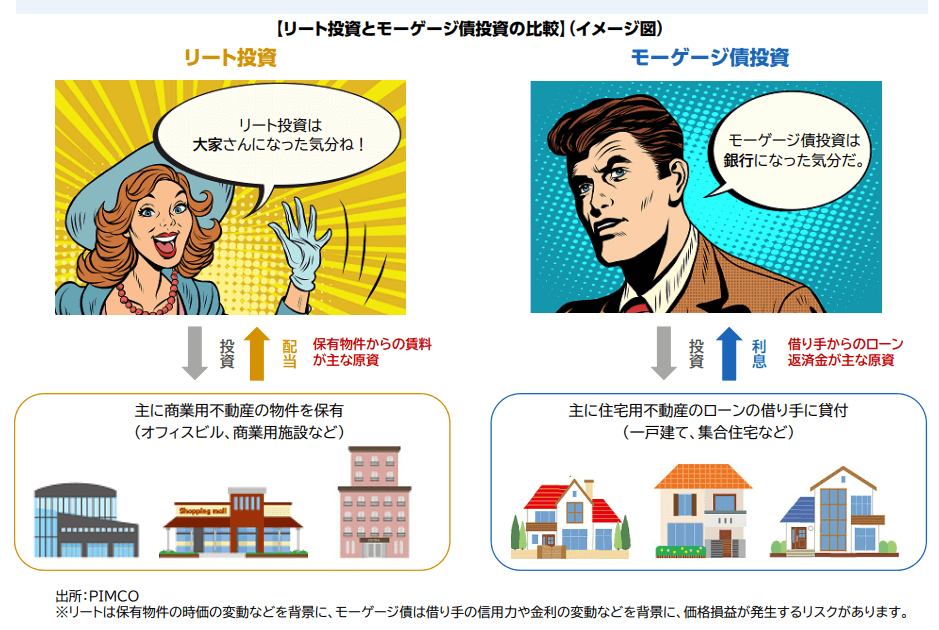

「モーゲージREIT(Mortgage Reit)」とは、日本には存在しないタイプのREITで、多数のモーゲージ債(Mortgage Backed Security: MBS)に投資する商品です。このモーゲージ債に私たちには馴染みがありませんが、これはいわゆる住宅ローンの債権のことです。

私たちがモーゲージ債に投資することで、「住宅ローン債務者の支払ったローンの返済金が、私たち投資家に分配金として分配される」権利を買えるのです(下図)。

REITとモーゲージ債の違い(出典:https://www.smtam.jp/report_column/pdf/cat_05/1111HP3.pdf)

実際には、モーゲージ債は多数の住宅ローン債権を束ねて運用しています。このモーゲージ債は政府機関が保証し、格付け会社が格付けを行なっているため、安全性の高い資産として認知されています。

三菱UFJ信託銀行は(よりにもよって)2007年3月にモーゲージ債への投資を検討する価値があると述べるレポートを出しています。

世界的な低インフレによる国債リターンの低下と、各国金利の収斂により超過リターンを獲得する機会が減少する中、投資商品として検討する価値がある。

モーゲージREITとは

では、モーゲージREITの話。こちらは、多数のモーゲージ債を束ねて運用するREITのこと。

多数のモーゲージ債を買い付けるために「レバレッジ」をかけており、これがモーゲージREITやSRETの高い分配金の原資になっています。低金利でお金を借りられることを利用した商品なのです。

最初に、この「モーゲージREIT」は、IPOで、投資家から100ドルを調達します。これは、エクイティ(自己資本)です。

次に、そのモーゲージREITは、この100ドルで、証券会社からモーゲージ証券(MBS)を買います。

REITは、MBSを受け取るわけですが、受け取ったMBSをすぐに担保に出して、証券会社から*100ドルを調達します。そして、この100ドルで再び、MBSを買います。

REITは、新たに受け取ったMBSをさらに担保に出して、証券会社から*また100ドルを調達します。その100ドルでまた、MBSを買います。

出典:これから「レポ」の話をしよう②:♪All you need is leverage | JPモルガンアセットマネジメント

モーゲージ債単体の利回りは実はそこまで高くありません。SBI証券などのネット証券でも投資できるモーゲージ債のETF(例えばiシェアーズ米国MBS ETF)を見てみると、その分配金の利回りは2~3%程度です。

なので、単純に利回りだけで考えると数倍程度のレバレッジをかけていることになります。借りたお金の金利と、住宅ローン金利(モーゲージ債)の差がモーゲージREITの収入源になるのです。

リーマンショックの原因はなんだったかを思い出して欲しい

さて、ここまで説明したモーゲージ債が話題になった金融危機があります。それが「リーマンショック(サブプライム住宅ローン危機)」です。

【全編無料】リーマンショックから10年、当時10歳だった私が一から調べてみた | note(初めての人にはこちらがわかりやすい)

リーマンショックの原因となった「サブプライムローン」とは、信用のない個人(サブプライム層)への「住宅ローン」であり、当時もやはりモーゲージ債として投資家に販売されていたのです。

もちろん、格付けの低いモーゲージ債は売れないため、「CDO(債務担保証券)」と呼ばれるリスクを隠蔽した商品が販売されていました。

先ほどの三菱UFJ信託銀行のレポートは、実はサブプライム住宅ローン危機が始まっていたタイミングで出されたものです。

映画「マネー・ショート」では、このモーゲージ債やCDOなどの話題が出てきます。当時を知るために視聴している投資家さんも多いです。

マネー・ショート華麗なる大逆転 (字幕版) | Amazon

#マネーショート

やっぱりこのシーンは来るねー。暴落来て失職したら4万人が死ぬ。

それ分かってはしゃいでんのか?

その後主人公とローン会社がCDO(債務担保証券)(債券のまた貸しで格付けが狂った仕組み)

主人公はCDOはクソだ!

ローン会社CDOは最高の金儲け!

リーマンショックの異常性・・ pic.twitter.com/TwNdVzh1sA— もみあげ🇺🇸 米国株投資 (@momiage0088) December 29, 2019

マネーショート気になるな。Amazonプライムビデオで探してみよ。

— ななし@氷河期ブログの人 (@_teeeeest) December 30, 2019

SRETについての結論はこうだ

★本稿をラフにまとめると

- SRETとは、資産の半分以上をモーゲージREITへ投資する商品

- モーゲージREITとは、レバレッジをかけてモーゲージ債を買い込む不動産投資信託

- モーゲージ債とは、多数の住宅ローンの債権をまとめた証券である。サブプライムショック(リーマンショック)では、格付けの低いモーゲージ債(厳密にはモーゲージ債を組み込んだCDOと呼ばれる商品)が多数デフォルトし、世界的な金融危機に波及した

SRETの投資を考える際には、この運用で生じるリスクを必ず考えておくべきです。

現在起こりうる問題としては、予想外の金利の変動がモーゲージREITに大ダメージを与える可能性でしょうか(現在のレバレッジ商品は大抵金利が上がらないことに賭けているものです)。

また、モーゲージREITがどのようなモーゲージ債を抱えているか理解し難い点も、投資上のリスクになりえます。もしかしたら、利回りを上げるために投資不適格な商品を抱えているかもしれません。

参考までに、リーマンショック時から存在する、モーゲージREITに投資するiShares Mortgage Real Estate ETF(ティッカー:REM)の価格の推移を見てみましょう。

出典:iShares Mortgage Real Estate ETF

SRETは2019年12月30日現在で、1口約15ドルで投資できる商品です。ですが、金融危機にともない、価格は半分かそれ以下に下がってしまう可能性も忘れないようにしてください。

[スポンサーリンク]

まとめ

- SRETはモーゲージREITを中心に、利回りの高いREIT30銘柄に投資する。利回りは約8%超で毎月分配

- モーゲージREITはレバレッジをかけてモーゲージ債を買う投資信託。現在の金利と、モーゲージ債の利回りの差がモーゲージREITの収入

- リーマンショックは、アメリカの住宅バブルの崩壊で生じた。当時モーゲージREIT価格は大幅に下落した

「投資は自己責任で」と言いたいところですが、あまり誰かに勧めたい商品ではないです。

レバレッジ取引を行なっている点や、現在の金利、そしてモーゲージ債に対する理解があれば、投資を考えてもよいと思います。

くれぐれも「利回り8%で毎月分配!」という点だけで投資を実行しないようになさってください。

というわけで、2020年3月の暴落を受けて、SRETの続編を書きました。

ちなみにSNSでよく見かける高配当ETFの選び方はこちら。