新興国への投資に関する指名検索があったので、筆者の考えを紹介します。

テーマは「新興国債券(エマージング債)」です。

とはいえ、筆者は新興国債券にはほとんど投資していないのでよくわからないです。

今投資してる商品は、

- ブラジルレアル建て債券(新発債)

- 短期ロシアルーブル債オープン(毎月分配型)

- トルコリラMMF

- 南アランドMMF

- ウィズダムツリー新興国現地通貨建債券ファンド(海外ETF)

と、新興国に関心を持ってるとはまったく思えないポートフォリオ。

なので「東北投信 新興国」なんて検索してはいけないのである。

なお、新興国株式の話はこちら。

新興国債券を含む債券をアセットアロケーションに加えるかどうかの議論は以下の記事をご覧ください。

[スポンサーリンク]

新興国債券は「ハイリスクローリターン」

新興国債券はハイリスクローリターンになりやすい商品です。

ぱっと見、儲かりそうな高い利回り

新興国債券の魅力は、いとも簡単い大儲けできそうな高い利回りです。

例えば、2018年3月10日現在でSBI証券で販売しているトルコリラのMMF(トルコ・リラ・マネー・マーケットファンド)は、利回り11.492%ととんでもない数値になっています。

これだけ見れば「ぼろ儲け間違いない」と投資しそうになりますよね(筆者は実際に投資してしまった人)。

しかし、実際には「儲かってるようで意外と儲からない」という事実もあります。

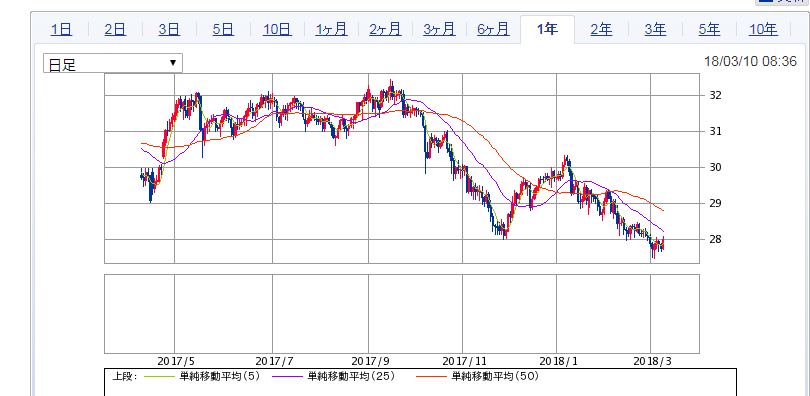

以下はSBI証券で閲覧できる円とリラの為替で、2017年10月ごろから4円程度円高になりました。

円高になると、円換算での資産価値は減りますので、リラの高い利回りを打ち消してしまうのです。

リターンに対して高いリスク

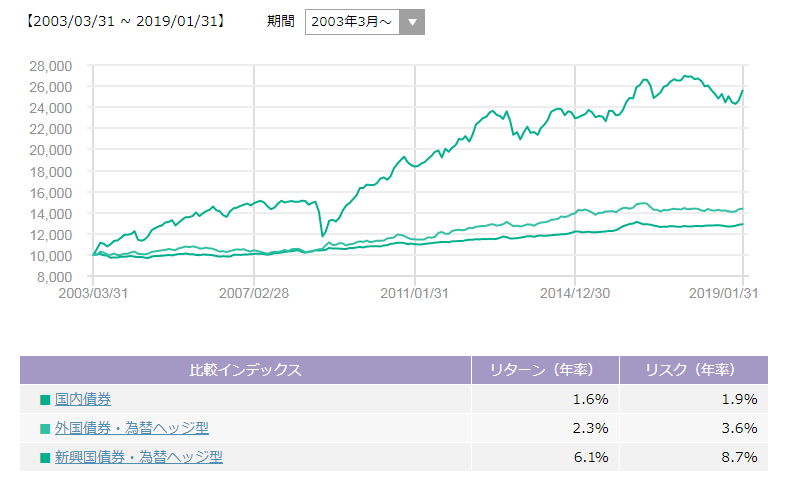

以下は野村アセットマネジメントが提供する「投信アシスト」より、過去3年と過去5年、そして2003年以降の新興国債券のリスクとリターンを引用したものです。

過去3年

- リターン:0.4%

- リスク:10.4%

過去5年

- リターン:2.1%

- リスク:11.4%

2003年~

- リターン:6.8%

- リスク:13.5%

時々大きく儲かるタイミングがあるものの、最近数年で見れば高いリスクの割に低いリターンが気になります。

特に最近3年と5年はリターン0.4~2.1%と、似たような利回りで、もともとリスクの低い日本国債や米国債を買ったほうが安心です。

このデータを見る限りは、新興国債券への投資は結構難しいのです。

債券はどこの国に投資しても同じ結果になる?

研究者や投資家の中には、どこの国の債券に投資してもほとんど同じ結果になると考えている方もいらっしゃいます。

国際的な資金の移動が自由である場合、金利の高い国の債券に投資しても、長期的には金利格差は為替変動による為替損の発生で帳消しになってしまいます。つまり為替損を含めたネットの運用利回りは、金利の低い国(日本)の同種同期間の債券(この場合は国債)に投資した場合と同じになってしまいます。これは国際金融論で「金利平価原理」として知られている為替相場に関する基本原理です。

短期や中期の期間では、高金利通貨の為替相場が低金利通貨(日本円)に対して上昇する局面は当然あります。ところが、景気循環や時折起こるバブルとその崩壊などを経た長期では金利平価原理が成り立つと考えられます。

このあたりは様々な議論があって、ネット上では反対意見を述べるウェブサイトも見つかります(興味があれば「購買力平価 債券」で検索)。

上述のデータを見る限りは、この話は納得できそうな感じでもありますね。

新興国債券への投資はこう考える

ここまでをまとめると以下の通り。

- 新興国債券は大幅な値上がりを経験し、儲かる場合がある

- しかし、一方で日本国債や米国債と同等のリターンしか得られない場合もある

ここから、新興国債券を利用した投資戦略を考えます。

安定的な運用を期待するなら「投資は不要」

新興国債券は為替変動の影響で、値動き(リスク)が大きくなりやすい点はデータで示したとおりです。

そのため、安定的な資産形成を望むなら、新興国債券への投資は不要です。

そもそもリターンだけで見れば日本国債や米国債と同等なので、「じゃあわざわざリスクの大きい商品を買う必要はないよね」という話です。

分散投資先として考える手も

商品性を理解した上で、分散投資先として考えるのも1つの手です。

実際、投資信託の中には、世界経済インデックスファンドやeMAXIS slim 8資産均等型のように、新興国債券を組み込んでいる商品もあります。

「プロはまったく投資しないジャンル」ではないのです。

ただ、あくまでオマケ程度にしておくべきで、資産形成の本命として扱うのは難しいと思います。

一方、商品性を理解できないならば投資は不要です。

要するに、「銀行でオススメされてほいほい買ってしまうような方にはオススメできない」と言いたいです。

中期で大きなリターンを期待するなら「投資しても良い」

あるタイミングで新興国債券が大きく値上がりする場合もあります。

そのような、値上がりのチャンスを捕まえて儲けたいならば、投資しても良いと思います。

例えば、筆者のロシアルーブル債(投資信託)は、原油安の影響で為替が円高ルーブル安に進んでいた2016年に投資しました。

この投資信託は毎月分配型で、2年たった現在も安定的に普通分配金を吐き出し続けています。

投資するなら「債券への直接投資」と「投資信託」のどっち?

扱いやすい投資信託をオススメ

投資信託、またはMMFを利用します。

新発債券は、ネット証券を中心に購入しやすい商品ですが、

- 満期となる3年後や5年後の為替相場はわからない

- 債券は途中で気軽に売るための環境が整っていない(ボタン1タップで売れない)

といったデメリットがあるため、直接投資は扱いにくいです。

一方、投資信託であれば、

- 為替の様子を見ながらいつでも売却できる

- 投資信託は気軽に売るための環境が整っている

ので扱いやすく、投資初心者向きです。

具体的な商品例を挙げると

資産形成目的なら「iFree 新興国債券インデックス」ぐらいでしょうか。

一方、分配金目的とするなら、「上場インデックスファンド新興国債券(これはETF)」でも良いと思います。

あとはMMFを使って、為替を見ながら売買する感じになると思います。

為替ヘッジつきの新興国債券はどうか

過去は驚くほど良い成績でしたが、将来はどうかな?と思うところですね。

一見儲かりそうに見えて難しいアセットだと思いますし、商品の種類も少ないので、「遊び心がある」ようでなければお勧めしません。

なお、2008年のリーマンショックでは債券価格が急落している通り、金融危機には滅法弱いので、投資するにしてもそのあたりは要注意。

[スポンサーリンク]

まとめ

- 新興国債券への投資は、高い利回りは為替変動で相殺されやすいため、ハイリスクローリターンな結果になりやすい、

- 日本国債や米国債と同じ結果になるのであれば、高い利回りを目的に新興国債券に投資するメリットはない。あえて挙げれば分散投資目的として

- もし投資するなら、債券への直接投資よりも投資信託・MMF・ETFを使いたい。いずれも為替を見ながら売買できるため、良いタイミングでクローズしやすい

結論としては「商品性をわかってて投資するならいいですよ」といった感じです。

実際、某証券のセミナーでも、「為替である程度リターンが減る前提で投資してみては」みたいな話してましたし。

「あんまりよく分からないけど、なんとなく儲かりそうだから」という理由で投資しようとするなら「やめとけ」と言いたいです。