ローリスクローリターンな商品例として紹介されることが多い「国内債券」クラス。

最近では利回りがすっかり低下してしまい、個人向け国債を買ったほうが良いケースも増えてしまいました。

一方、楽天証券やSBI証券のポイント優遇サービスを利用すれば、利回りの低い国内債券をお得に運用できるかも!?ってことで、最近一部で注目を浴びている(?)ようにも思います。

そこで、本記事では、

- 国内債券ファンドの主な商品(インデックス・アクティブ)

- 現在の利回りや、運用で期待される利回りなど

- 国内債券クラスの将来

などを紹介。

つみたてNISAなどとともに運用するにも悪くないですよ!

ポイント獲得を目指さない場合には、個人向け国債で十分なことも多いと思いますが!

[スポンサーリンク]

国内債券ものの投資信託。どんな商品がある?

インデックスファンド

SBI証券の場合、16本の国内債券インデックスファンドがあり、うち信託報酬0.2%以下で購入できるものは以下の5つの商品です。

- ニッセイ国内債券インデックスファンド

- eMAXIS slim 国内債券インデックス

- たわらノーロード国内債券

- Smart-i 国内債券インデックス

- 三井住友・日本債券インデックスファンド

| 商品名 | eMAXIS slim |

ニッセイ | たわら | Smart-i | 三井住友 |

|---|---|---|---|---|---|

| 信託報酬 | 0.15012% | 0.15012% | 0.1512% | 0.1512% | 0.1728% |

| 純資産 | 21億円 | 65億円 | 66億円 | 0.39億円 | 646億円 |

| デュレーション | 8.98年 | 9.02年 | 9.07年 | 8.85年 | 8.9年 |

後発のSmart-i 国内債券インデックスやeMAXIS slim 国内債券インデックスを除くと、純資産が多く、特に三井住友・日本債券インデックスファンドの資産残高が目を引きます。

デュレーションについて

デュレーションは元本の平均回収期間、および金利変動による債券価格の感応度を示す指標です。

1つは、債券投資における元本の平均回収期間を示すものです(単位は「年」)。(中略)一般的に、クーポンが同じであれば、残存期間の長い債券ほどデュレーションは長くなります。同じ残存期間であれば、クーポンが低い債券ほどデュレーションが長くなります。

もう1つは、金利変動による債券価格の感応度を示す指標としての意味です。一般的に、金利変動に対する債券価格の変動率が大きくなるほど、デュレーションは大きくなります。

上記に挙げた5つのインデックスファンドはデュレーションも似ており、損益はおおよそ似たようなものになります。

アクティブファンド

SBI証券の場合、35本の国内債券インデックスファンドがあります。

純資産別で並べると、以下の5本が特に多めです。

- ダイワ日本国債ファンド(毎月分配型)

- ニッセイ日本インカムオープン (愛称:Jボンド)(※毎月分配型)

- DLIBJ公社債オープン(中期コース)(※年1回分配型)

- 東京海上・円建て投資適格債券ファンド(毎月決算型) (愛称:円債くん)

- MHAM物価連動国債ファンド (愛称:未来予想)

アクティブファンドなので毎月分配型が多いですね。

ちなみに、債券クラスでちょっぴりリスクを取るなら、ノーロード明治安田社債アクティブなども悪くないと思います。

利回りは?どのくらい儲かるのか?

2018年12月4日現在で、日本国債10年物の利回りは0.078%です。

ただ、

- 債券価格も変動する

- 投資信託は10年を超える超長期国債をポートフォリオに組み込んでいる(10年物より利回りが高いが値動きも大きくなる)

- 投資の成績は、投資したタイミングに左右される

といった理由から、みんなが等しく0.078%の利回りを享受できるとは限りません。

ちなみに、後述するニッセイ国内債券インデックスファンドに過去2年間積立投資を行なっていると、その利回りは0.2%でした。

だいたい利回り1%も取れたら、かなり成功した運用、と考えて良いと思います。

国内債券クラスの今後

前提:国内債券の価格上昇はもう期待できない

ご存知の通り、国内債券は一時期金利がマイナスになるなど、正直異常とも呼べる事態になっています。

債券は金利と債券価格が反比例しますので、金利がマイナスになるまで下落したということは、債券価格はこれ以上上がらないところまで上昇してしまったことを意味します。

金利と価格が反対に動く理由は、以下の例が分かりやすいです。

100円の価格がついた債券は毎年2%の利払い、すなわち毎年2円の利払いがある(2%の金利水準)。ここで、市場における金利が仮に上昇し、3円の利払いが行われる状況(3%の金利水準)になったら、2円の利回りが約束された債券の魅力は低下してしまう。その価格は100円を下回ることになるだろう。いっぽう、市場において金利が低下し、1円しか利払いが行われない環境(1%の金利水準)になれば、2円の利払いを約束された債券に対して人気が殺到し、価格が100円を上回ることになる。

出典:国債と金利の関係を整理する | 日経ビジネス(リンク切れ)

かつて、国内債券クラスは年平均利回り2~3%を期待できる、ローリスクの優良商品でした。

これは債券価格の上昇と、債券の利回りからもたらされたものでした。

しかし、これ以上価格は上がらないのですから、この利回りはもう期待できません。

10年物国債の利回りが0~0.1%付近で推移している理由

これには日本銀行のイールドカーブ・コントロールも影響しています。

イールドカーブ・コントロール(長短金利操作)は、2016年9月の日銀金融政策決定会合で日銀が新たに導入した政策枠組み「長短金利操作付き量的・質的金融緩和」の柱のひとつ。

2016年1月から始めた短期金利のマイナス金利政策に加え、10年物国債の金利が概ねゼロ%程度で推移するように買入れを行うことで短期から長期までの金利全体の動きをコントロールすること。

本来は需給で決まるものをコントロールしようとするのですから、これも債券市場を「異常」と呼ぶ事態の1つですね。

おそらく低金利のまま今の価格を維持し続ける?

現在の政策が続く限りは、国内債券は現在の金利と価格を維持し続けると予想されます。

今後、もし信用不安などを理由に金利が急上昇し、10年物国債の利回りが1%上がると、その価格は10%下がります。

国内債券は大手銀行や生命保険会社なども買っていますから、おそらく大パニックになるはずです。

つまり、価格の下落は国内経済に大きな影響を与えますから、そういった事態は起きないように偉い人達が対策を打つはずです。

投資信託の積立投資なら、見える光景は違うはず

もしも2年前から積立投資していたら

10年国債の価格だけ見れば2017年1月ごろから大して変わっていませんが、国内債券クラスに積立投資を行なうと、見える光景は違ってくるはずです。

例えば、ニッセイ国内債券インデックスファンドに2017年1月から2018年12月までの毎月1日に1万円ずつ積立投資を行なうと以下のようになります。

| 積立回数 | 24回 |

| 積立金額 | 240,000円 (毎月10,000円 × 24回) |

| 時価 | 240,378円 |

| 評価損益 (時価 – 積立金額) |

+378円 |

| 年平均利回り | 0.2% |

大した利益ではありませんが、積立投信なら「ヨコヨコ」な相場でも利益を出せる可能性があります。

あとはポイント獲得とかできたらお得ですよね?って話です。

もしも、これから毎月1万円の積立投資を始めたら

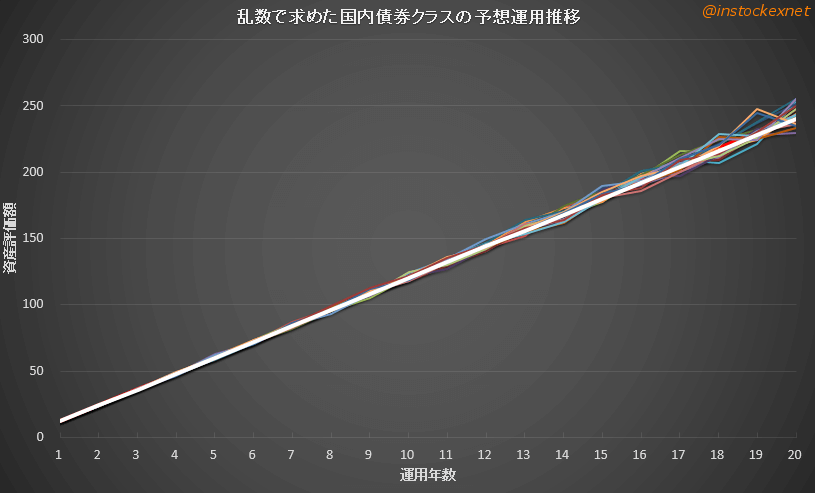

モンテカルロ法による、20年後の運用成績の予想がこちら。

白線が元本で、太い赤線(白線の影に隠れている)が理想的な複利、そしてその他の細線が取りうる成績の分布です。

現在の金利・価格水準が維持される限りは、大幅な元本割れは経験しにくいですし、ローリスクローリターンな運用になるのでは?と予想できます。

現在の金融政策が今後20年も続くわけがないとは思います。

しかし、先に述べたように、大幅な債券価格の変動(特に下落)は避けるはずだ、と個人的には予想しています。

[スポンサーリンク]

まとめ

- ネット証券(SBI証券)の場合、国内債券ファンドは50本程度販売。うち、インデックスファンドは16本

- 国内債券の利回りが低下した影響で、債券ファンドの利回りも低い。ただし、投資の成績は各個人ごとに異なる点にも注意

- 国内債券のさらなる価格上昇は難しく、日本銀行の政策の影響もあって、債券ファンドの利回りは今後も低いまま推移する可能性が高い

というわけで、ほとんど利回りが望めない国内債券ファンドを購入するなら、楽天カードを使って買うとお得ですね、って話です。