投資信託を通じて国内債券に投資したいならば「ニッセイ国内債券インデックスファンド」はその筆頭候補です。

同投資信託は、ニッセイアセットマネジメントの<購入・換金手数料なし>シリーズの1つとして、低い信託報酬で投資できるメリットがあります。

この記事を読むことで、ニッセイ国内債券インデックスファンドの商品の特徴と、これから国内債券に投資するリスクや注意点などを学ぶことができます。

なお、他の国内債券ファンドとの比較は以下の記事もご覧ください。

[スポンサーリンク]

ニッセイ国内債券インデックスファンドとは

ニッセイ国内債券インデックスファンド(協会コード:29314151)はニッセイアセットマネジメントが設定する投資信託です。

ニッセイ国内債券インデックスファンド | ニッセイアセットマネジメント

野村證券金融工学研究センターが設定する「NOMURA-BPI 総合」に連動する成績を目指します。

信託報酬や純資産などの基本情報

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 実質コスト |

0.15012% – |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 運用期限 (償還日) |

無期限 (償還なし) |

| 基準価額 | ニッセイAM公式 モーニングスター |

| 純資産(ベビー) 純資産(マザー) |

65億円 2,908億円 |

| SBI証券ランキング つみたてNISA 設定件数 |

対象外 |

マザーファンドは「ニッセイ国内債券インデックスマザーファンド」といい、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型) やいくつかのバランスファンドと共有しています。

eMAXIS slim 国内債券インデックスに比べ、ベビーファンドは純資産が多い一方で、マザーファンドの純資産は少なくなっています。

日本国債に国内最低水準のコストで投資できる投資信託

商品の特徴

出典:https://www.nam.co.jp/report/pdf/mo121504-1.pdf

投資先は100%国内債券で、2018年2月時点で(マザーファンドが)41の利付国債(りつきこくさい。いわゆる「普通」の日本国債のこと)に投資しています。

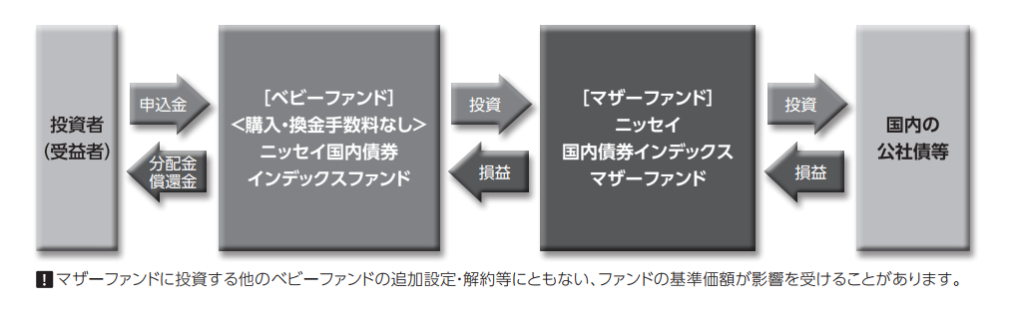

お金の流れは以下の通り。

- あなたがニッセイ国内債券インデックスファンドに投資すると、そのお金はニッセイ国内債券インデックスマザーファンドへ

- マザーファンドを通じて国内の公社債の買い付けへ

ライバル商品との信託報酬比較

ニッセイ国内債券インデックスファンドの主なライバル商品は以下の通り。

- eMAXIS slim 国内債券インデックス

- たわらノーロード国内債券

- Smart-i 国内債券インデックス

上記3つの投資信託とニッセイ国内債券インデックスファンドの純資産、信託報酬を比較すると以下の通りです。

| 商品名 | eMAXIS slim |

ニッセイ | たわら | Smart-i |

|---|---|---|---|---|

| 信託報酬 | 0.15012% | 0.15012% | 0.1512% | 0.1512% |

| 純資産 | 21億円 | 65億円 | 66億円 | 0.39億円 |

ご存知、日本国債は利回りが非常に低いため、投資信託の信託報酬の高さは、その利潤を容易に食ってしまいます。

そのため、ニッセイ国内債券インデックスファンドは、以下の2つの点で、国債に投資できる投資信託の代表格とも呼べる商品なのです。

- 信託報酬が低いので、日本国債の低い利回りでも利益を獲得しやすい

- 純資産が多いので、早期償還(運用を取りやめること)リスクが低い

ベンチマーク「NOMURA-BPI 総合」とは何か

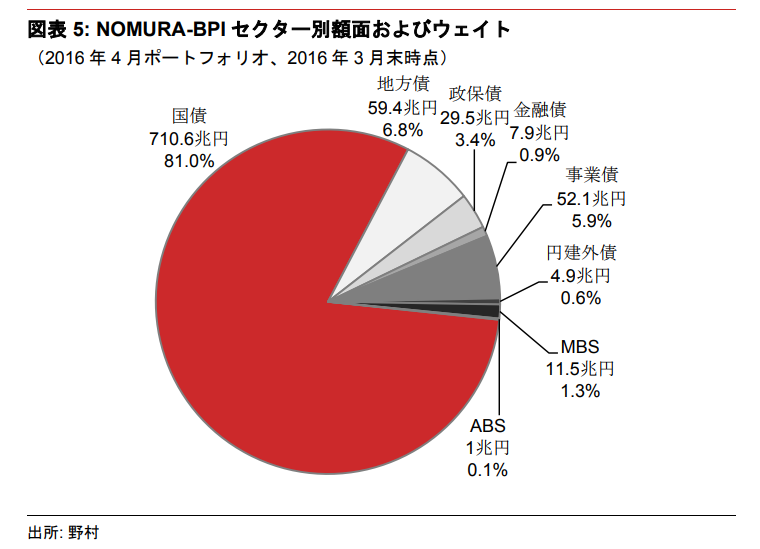

ベンチマークはNOMURA-BPI総合と呼ばれる指数です。

NOMURA-BPI(野村ボンド・パフォーマンス・インデックス)は、国内で発行された公募固定利付債券の流通市場全体の動向を的確に表すために開発された投資収益指数である。当インデックスは一定の組入基準に基づいて構成された債券ポートフォリオ(以下、インデックス・ポートフォリオ)のパフォーマンスをもとに計算される。

現在、NOMURA-BPI は国内債券ベンチマークとして年金基金を始めとする多くの機関投資家に利用されている。なお、2016 年 4 月時点で約 10500 銘柄の債券が組入れられており、組入額面は約 870 兆円となっている。

出典:野村債券インデックスハンドブック | 野村金融工学研究センター(pdf)

NOMURA-BPI総合のポートフォリオは以下のように、日本国債が大部分を占めており、おおよそ日本国債の値動きを表す指数になっています。

出典:http://qr.nomura.co.jp/jp/bpi/docs/BPIhandbook_2016.pdf

よく分からなければ、株式の指数として使われる「日経平均株価」や「TOPIX」みたいなものとお考えください。

乱数で予測!20年後の損益は?

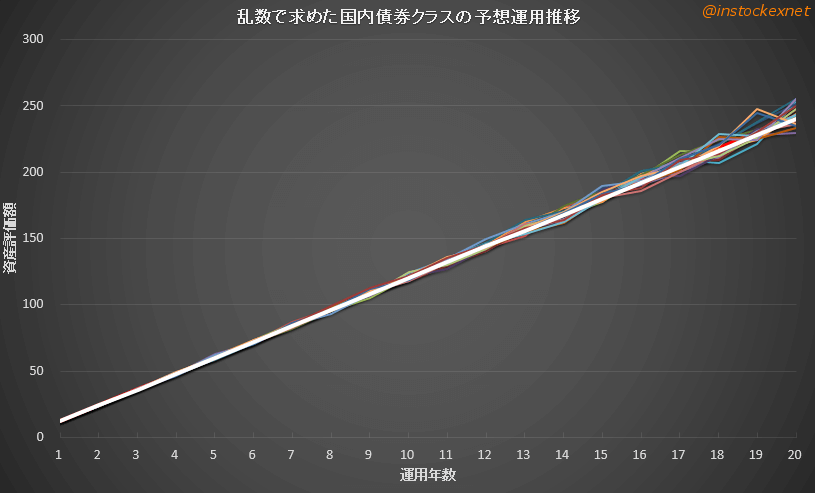

モンテカルロシミュレーションを使い、 ニッセイ国内債券インデックスファンドに毎月1万円を積み立てた際の20年後の成績を予測します。

今回は、国内債券価格が天井であるという事情を踏まえ、NOMURA-BPI総合の過去1年のリスクとリターンを予測します。

- リスク:0.9%

- リターン:0.1%(単純平均・幾何平均共通とする)

この条件で1,000回の乱数計算を行ないました。

予想される将来の利益

240万円(1万円 × 12ヶ月 × 20年)の投資に対し、中央値ベースで2万円(!)の利益です。

国内債券クラスの利回りの低さを物語りますね。

以下のグラフは、国内債券クラスを運用した場合に取りうる資産の推移です。

太い白線は投資元本で、運用結果(細線)はほとんど元本と変わらないことが分かります。

予想される将来の元本割れの確率

元本割れの確率は33.2%でした。

リターンに対してリスクが高いため、20年運用しても元本が割れている可能性はあります。

ちなみに最低評価額は226万円(14万円の元本割れ)なので、他の資産クラスに比べたらかなり穏やかです。

予想される年間の損失見込み額

投資額の1.7%です。

信用不安で国内債券の金利が急上昇した場合

信用不安などを理由に日本債券の金利が急上昇(債券価格が下落)した場合、利回りが1%上がるとニッセイ国内債券インデックスファンドの価格は9%ほど下落する可能性があります。

ニッセイ国内債券インデックスファンドはeMAXIS slim 国内債券インデックスよりも若干(0.1年だけ)デュレーションが長いので、その分だけ金利に対する値動きが大きくなります。

ほぼ誤差みたいなものですが。

ニッセイ国内債券インデックスファンドの運用時によくありそうな疑問

「つみたてNISA」で投資できないのはなぜ?

ニッセイ国内債券インデックスファンドは「つみたてNISA」を使って投資できません。

理由を筆者想像で語ると、

- 非課税枠のメリットを生かせない

- 日本銀行の金融緩和で市場が歪んでいる

- 利回りが日本銀行の目指すインフレ率に及ばない

などが挙げられます。

一般NISAを使うのはどう?

ニッセイ国内債券インデックスファンドは「NISA(一般NISA)」を通じて投資できますので、NISAの非課税制度を享受できます。

が、現実的には非課税のメリットを享受できるほどに儲からないので、NISAを使って投資するメリットがありません。

NISAを使いたいなら、もっと別の商品を選定したほうが良いです。

個人向け国債とどちらがいい?

投資信託を使って国内債券に投資するなら、「個人向け国債」を選ぼう、と考える方もいらっしゃいます。

そこで、ニッセイ国内債券インデックスファンドと個人向け国債のメリット・デメリットを比較しました。

| ニッセイ | 個人向け国債 | |

|---|---|---|

| メリット | 換金が楽 (webから売るだけ) 運用期間は無期限 |

事実上、元本保証 |

| デメリット | 元本保証がない | 換金が手間 (要問い合せ) 運用期間は期限有り |

個人向け国債の最大のメリットは、事実上元本保証商品として販売されている点です。

厳密には元本保証ではないものの、「返済するお金が足りないならお金を刷ればいい」といったロジックで返済できてしまうので、元本割れの可能性は極めて低いと予想できるのです。

長期(3年・5年・10年のいずれか)に渡って運用できるお金ならば、個人向け国債のほうが安心です。

[スポンサーリンク]

まとめ

- ニッセイ国内債券インデックスファンドは低信託報酬で投資できる投資信託。国債に投資したいときに選びたい

- 過去のデータを見る限りは、ニッセイ国内債券インデックスファンドは安全に運用できた。が、2018年現在の債券市場は過去と異なる点に注意

- 元本割れのリスクを避けるなら個人向け国債に投資する手もある。長期間運用できるお金はそちらがオススメ

商品自体は良いのですが、国内債券市場が難しいために、投資しがたい商品になっています。

ニッセイ国内債券インデックスファンドを利用する場合には、同時に先進国債券にも投資するなどして、リスクの分散を図ることをオススメします。

ちなみにニッセイ外国債券インデックスファンドについては以下の記事をどうぞ。