前回の記事ではウェルスナビの「リスク許容度5」を比較したので、今回はもっともリスクの低い「リスク許容度1」とつみたてNISAを比較し、どちらが損をしにくい商品かを考えます。

結論から述べると、つみたてNISAで購入できる、特にリスクの低い投資信託のほうがローリスクです。

「リスク許容度1」は一見、リスクの低い商品を中心に構成されているのですが、為替リスクがあるために円ベースではそこまでリスクが下がりません。

前回の記事と併せると、つみたてNISAとウェルスナビのリスク比較は以下のようになります。

★つみたてNISAとウェルスナビの大きく儲かる(= 大きく損をする可能性もある)順番

つみたてNISAのローリスクファンド < 「リスク許容度1」 < つみたてNISAのバランスファンド < つみたてNISAの先進国株式ファンド ≦「リスク許容度5」

この結果から、筆者は

- 初心者にはつみたてNISAを勧めますし

- 利益重視の投資を志す際にもつみたてNISAを勧めます

それでもウェルスナビを始めたい方は以下よりどうぞ。筆者と一緒に年1%の手数料沼にはまりましょう!(ずぶずぶ

[スポンサーリンク]

では、つみたてNISAとウェルスナビを正しく比較しよう

「リスク許容度1」のアセットアロケーションを算出する

前回同様、つみたてNISAと同じ土俵で比較するために、ウェルスナビのポートフォリオをアセットアロケーションに変換しましょう。

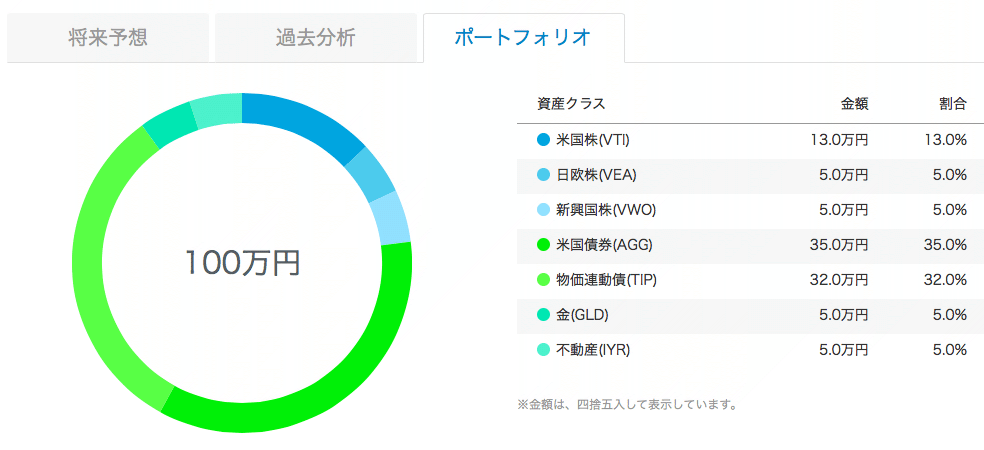

出典:ウェルスナビ

- 米国株(VTI):13.0%

- 日欧株(VEA):5.0%

- 新興国株(VWO):5.0%

- 米国債券(AGG):35.0%

- 物価連動債(TIP):32.0%

- 金(GLD):5.0%

- 不動産(IYR):5.0%

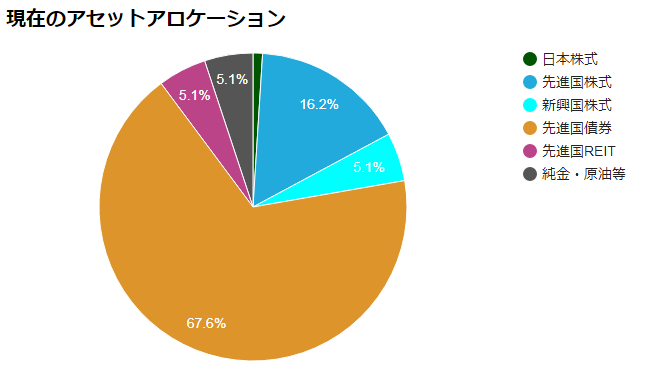

ここからアセットアロケーションを算出すると以下のようになります。

出典:上記ポートフォリオを参考にピザロで作成

ご覧のように、リスク許容度1の資産の大部分は先進国債券(AGG + TIP。どちらも米国債券)です。

TIPは物価連動債(インフレ連動債)なので、一般的な債券(米国トレジャリーボンド)に比べるとさらにリスクが抑えられています。

ウェルスナビはリスク許容度に関わらず、米国依存の高いポートフォリオを組むのですね。

つみたてNISA対象のローリスク投信と比較する

今回もmyINDEXのデータを利用し、「リスク許容度1」のリスクとリターンを算出しましょう。

比較商品として、つみたてNISAでも特にリスクの低い以下の2つのファンドをチョイスしました。

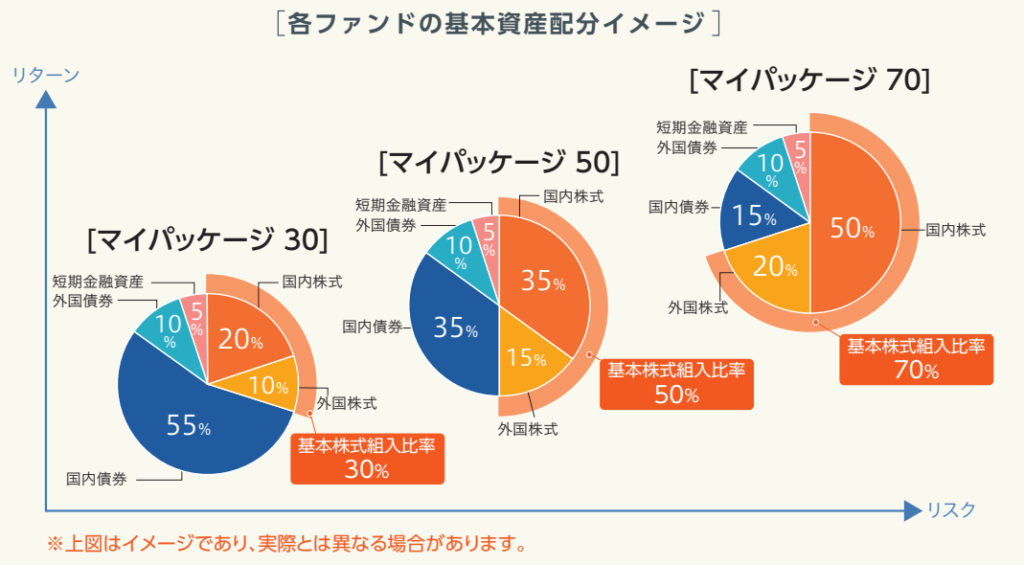

- ダイワ・ライフ・バランス30

- 三井住友・DC年金バランス30(債券重点型)(愛称:マイパッケージ30)

出典:三井住友・DC年金バランス30(債券重点型)の目論見書

| 資産クラス | リターン % |

リスク % |

代表的商品 |

|---|---|---|---|

| リスク許容度1 | 5.1(※) | 11.1 | ウェルスナビ |

| 先進国株式 | 5.2 | 18.7 | eMAXIS slim 先進国株式インデックス |

| 新興国株式 | 7.7 | 23.5 | eMAXIS slim 新興国株式インデックス |

| ダイワバランス30 | 3.1 | 5.6 | ダイワ・ライフ・バランス30 |

| 三井住友バランス30 | 2.9 | 5.3 | 三井住友・DC年金バランス30 |

リスク・リターンはmyINDEXの資産配分ツールを利用。リスク許容度1のリスクリターンはこの数値よりもう少し低いはず。

ウェルスナビの年1%の手数料や債券が物価連動債であることなどを考慮したとしても、「リスク許容度1」よりもダイワ・ライフ・バランス30や三井住友・DC年金バランス30(債券重点型)のほうが低リスク低リターンになります。

つみたてNISAのローリスク商品とウェルスナビを比較した場合では、よりリスクが低いのはつみたてNISAのローリスク商品です。

「リスク許容度1」は意外とリスクが高い

為替リスクは案外大きいよ

「リスク許容度1」は一見ローリスクで初心者向けに見えますが、実際にはそこまでローリスクではありません。

つみたてNISA対象投信と比較するとミドルリスク程度のリスクになります(つみたてNISA対象の有名バランスファンドと同程度)。

リスク許容度1のリスクの大きさは為替リスク(円高や円安など為替相場の変動に伴うリスク)が原因です。

為替相場の変動の影響によるリスクのことをいう。「円」と「外貨」の交換相場である為替相場は、外国為替市場によって時々刻々変動するため、外貨建ての金融商品には、為替変動によって予期せぬ損益が生じる場合がある。

償還金や利息を外貨のままで受け取る場合には、この為替の影響は無視することができる。しかし、償還金や利息を「円」で受け取る場合には、為替相場の影響を受けることをしっかりと理解する必要がある。

ウェルスナビは運用中、円とドルでの損益を表示できますが、売却したときに受け取るお金は円です。そのため、為替リスクは無視できません。

日本では世界株安で円高になりやすい

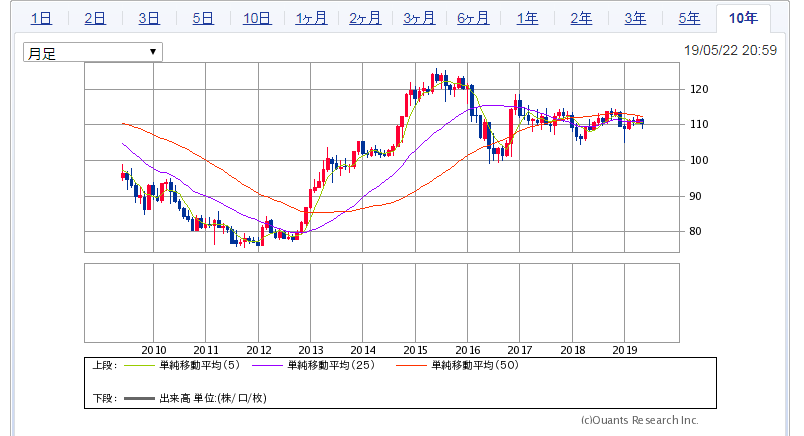

以下の記事でも触れたように、近年の日本は株安時に円高になりやすく、先進国債券の日本円評価額も下がりやすい傾向があります。

例えば、リーマンショック後はそれまで1ドル117円だった円相場が1ドル80円を割り込むまでに下落しました。

最近では2018年10月からの株安の影響で、2019年1月に一時104円台になるなど、株価との連動が見られます。

出典:SBI証券

ダイワ・ライフ・バランス30や三井住友・DC年金バランス30(債券重点型)はアセットアロケーションの大部分を日本債券と日本株式で運用しますので、為替リスクは限定的です。

といった違いから、「リスク許容度1」はつみたてNISAのローリスクファンドに比べてリスクが高くなりやすいのです。

ウェルスナビとつみたてNISAのリスク比較はこうなる

筆者の中では現在このようなイメージです。

★つみたてNISAとウェルスナビの大きく儲かる(= 大きく損をする可能性もある)順番

つみたてNISAのローリスクファンド < 「リスク許容度1」 < つみたてNISAのバランスファンド < つみたてNISAの先進国株式ファンド ≦「リスク許容度5」

本当にリスクを抑えて(なるべく損を抑えて)運用するなら、ダイワ・ライフ・バランス30や三井住友・DC年金バランス30(債券重点型)などのローリスクなファンドをオススメします。

一方、ウェルスナビの「リスク許容度1」を選ぶなら、米ドル建てでは儲けが出ても、日本円ベースでは損が出る可能性に注意を要します。

[スポンサーリンク]

まとめ

- つみたてNISAのローリスクファンドとウェルスナビの「リスク許容度1」を過去20年のアセットアロケーションベースで比較した

- 比較の結果、つみたてNISAのローリスクファンドのほうがローリスクローリターン。「リスク許容度1」は米国債券に依存するため、ドル建てでは利益が出ても為替の値動きで損をする可能性がある

- できるだけ損をせずに運用したいなら、つみたてNISAのローリスクファンドを選ぼう。「リスク許容度1」はつみたてNISAの一般的なバランスファンドと同等のリスク水準だと思うと良い

というわけで、毎月3.33万円までの投資ならばつみたてNISAを始めたほうが良いです。

ウェルスナビよりも低リスクなものを選べますし、何より年1%も手数料がかかることはありません。

それでもウェルスナビを始めたい方は以下よりどうぞ。筆者と一緒に年1%の手数料沼にはまりましょう!(ずぶずぶ