昨日のこのツイートについて、少し詳しく紹介したいと思います。

定期的に暴落が発生することを前提とする場合、「株式100%で一括投資」よりも「バランスファンドで毎月積み立て」のほうが利益を出しやすいんですよね

「投資でどのくらいリスクを取るか」は実は「暴落の発生をどの程度想定するか」みたいな考え方もできるとたまに思います https://t.co/09U6lyzJn7

— Mirai Asset@東北投信🇨🇦 (@instockexnet) December 11, 2019

「投資でどのくらいリスクを取るか」は実は「暴落の発生をどの程度想定するか」みたいな考え方もできるとたまに思います

多くの投資家は自分の好きな銘柄や好きなインデックスを買うことが多いと思います。ですが、そのようなポートフォリオは往々にしてリスク選好型の資産配分になっていることが多いです。

今回は、定期的に株価が大きく下がることを前提に、「あまりリスクを取らないアセットアロケーション」の魅力を考えたく思います。

ちなみにこの話を突き詰めて行くと、レバレッジポートフォリオの話になりますw

[スポンサーリンク]

リスクはリターンを蝕む

価格変動の大きい、ハイリスクハイリターンな金融商品は、最終的に投資家が得るリターンを減らしてしまう可能性があります。

2つ事例を紹介しましょう。

事例1:米国のセクターETFの話

例えば、米国の2つのセクターETFに投資することを考えます。

- VDC(バンガード 米国生活必需品セクターETF)

- VGT(バンガード 米国情報技術セクターETF)

VDCは景気後退に強いETFで、一方のVGTは景気拡大時に強いETFです。

この2つのETFのどちらに投資するかをPortfolio Visualizerを使って考えてみましょう。

投資期間を恣意的に切りますが、2008年から2017年末までと、2007年から2017年末までで紹介します。

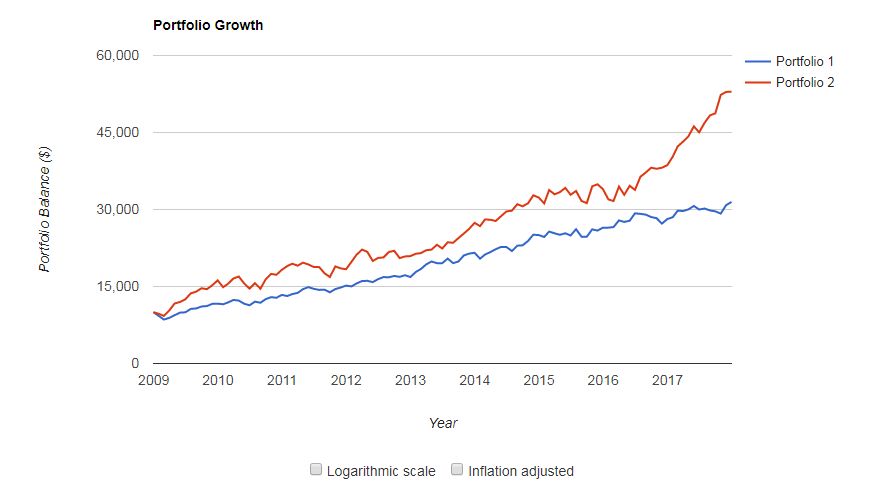

出典:Portfolio Visualizer

- Portfolio 1:VDC(バンガード 米国生活必需品セクターETF)

- Portfolio 2:VGT(バンガード 米国情報技術セクターETF)

このケースではPortfolio 2(VGT:情報)の圧勝です。

では、2008年のリーマンショック直前から投資したとすればどうでしょうか。

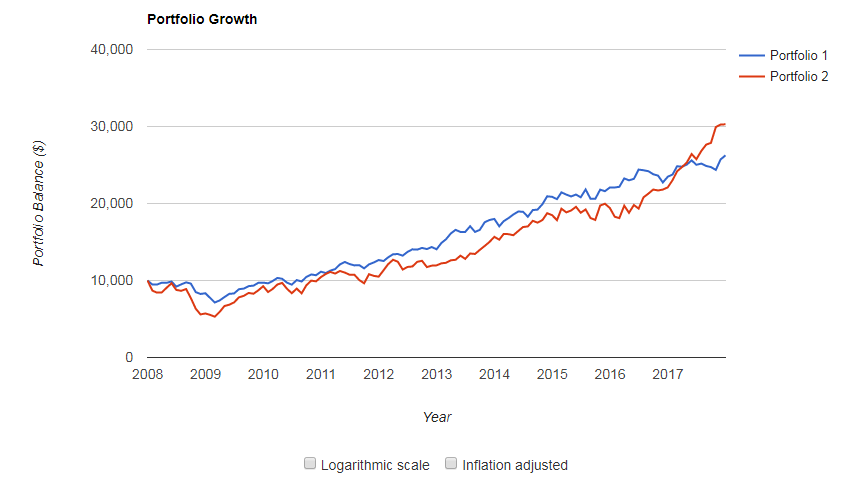

出典:Portfolio Visualizer

- Portfolio 1:VDC(バンガード 米国生活必需品セクターETF)

- Portfolio 2:VGT(バンガード 米国情報技術セクターETF)

ご覧のように、こちらも最終的にはPortfolio 2(VGT:情報)が上回るものの、2016年まではPortfolio 1(VDC:生活必需品)のパフォーマンスが優れることが分かります。

2番目の図の場合には、Portfolio 2は一度リーマンショックで大きく下落してしまい、その差が2017年まで継続していたのです。

事例2:乱数で計算しても同じ結果になる

以下の記事では、乱数を用いた検証を通じて、以下のような結論を導いています。

- ハイリスクな商品(先進国株式)とローリスクな商品(4資産均等配分)をモンテカルロシミュレーションにて比較した

- その結果、平均値ベースではハイリスク商品が上回るが、中央値や最頻値ベースでは、ローリスク商品と大差がなく、むしろ最頻値は逆転してしまっている

これは「リスクはリターンを蝕む」現象として知られます。

価格変動のある金融商品に投資したときに、投資家が享受できるリターン(幾何平均リターン)は以下の数式で概算できます。

幾何平均利回り = 算術平均利回り – 0.5 × (標準偏差)^2

出典:アセットアロケーションの最適化

この数式は、標準偏差(つまり価格変動の大きさ。ボラティリティ)が大きくなるほど、幾何平均利回りが下がることを意味します。

つまり、幾何平均利回りに注目すると、「大きなリターンを得るために、必ずしも最大のリスクを取る必要はない」と言えるのです。

つまりはこういうことである

事例1が示すように、暴落が発生した場合、より高いリターンを期待できる商品はより大きな株価の下落を経験する可能性があります。

そして、暴落を経験した場合、その株価が暴落前の水準に戻り、そこからリターンを出すようになるまでに時間がかかります。

一方、ある程度のリターンを犠牲にする代わりに、暴落に強い商品を保有すると、その下落幅が限られるために、価格はすぐに暴落前の水準に戻ると予想されます。

その代わり、この手の商品は一方的に上昇していく相場には弱いため、上昇相場が長く続くと、景気拡大期に強い商品に劣後するようになります。

この特徴から、

- 定期的な暴落が発生することを前提にするならば、敢えて保守的な資産を組み入れる

- 暴落を想定しないならば、上昇相場に強い商品を組み入れる

という考え方もできるのです。

通常、商品を選ぶ際に「リスク許容度(自分自身がどの程度損失に耐えられるか)」という言い方をしますが、これは将来の株価下落をどの程度想定するかとも考えることができると思います。

全ての状況に強い「オールウェザーポートフォリオ」

ところで、世の中には頭の良い方がたくさんいらっしゃるので、どんな相場にも強い商品やアセットアロケーションの開発・考案が既に行なわれています。

例えば、多くの方に大人気の「グローバル3倍3分法ファンド」なども、下落相場への耐性も考慮された商品の1つです(債券価格が崩れたら大損するけど)。

そこで、今回は一例として、どんな相場にも耐えうるとされる「オールウェザーポートフォリオ」について紹介しましょう。

世界有数のヘッジファンドである『ブリッジウォーター』の創業者であるレイ・ダリオ氏

一般的な個人投資家からから見ればウォーレン・バフェット氏やジョージ・ソロス氏などと比較して知名度こそ劣りますが、優れたリターンを誇る米国では著名な投資家です

そのレイ・ダリオ氏が個人投資家向けに推奨する黄金のポートフォリオがオールウェザー(全天候型)またの名はオールシーズンズポートフォリオです

出典:【レイ・ダリオ オールウェザー】驚異的な下落耐性で暴落をしのぐ黄金のポートフォリオ | 株式投資と家計管理と~家計フォワード

氏のオールウェザーポートフォリオは株式比率を抑え、アセットアロケーションの大部分を米国債や金などの保守的な資産に割り振っているのが特徴的です。

★レイ・ダリオ氏のオールウェザーポートフォリオ

- 株式:30%

- 中期米国債:15%

- 長期米国債:40%

- 金:7.5%

- 商品(コモディティ):7.5%

米国の株価指数であるS&P500指数との比較など、詳しい検証はKey(@kakeyforward )さんのサイトをご覧になってみてください。

【レイ・ダリオ オールウェザー】驚異的な下落耐性で暴落をしのぐ黄金のポートフォリオ | 株式投資と家計管理と~家計フォワード

日本人は為替リスクを背負うため、このポートフォリオを完全に真似たとしても、どうしてもパフォーマンスは悪くなる可能性があります。

とはいえ、長く投資し続けることを前提にアセットアロケーションを考えるならば、実は先進国株式(全世界株式や米国株も同様)に集中投資するよりも、こういった保守的な配分のほうが続けやすいのかもしれませんね。

[スポンサーリンク]

まとめ

- 暴落が発生すると、暴落前の水準に株価が戻るまでに時間がかかり、投資家の得られるリターンも低くなってしまう

- 暴落に強いポートフォリオを組むと、上昇相場では弱いものの、暴落の発生を前提とした相場では相対的にリターンが高くなる場合もある

- 下落に強いポートフォリオや商品の考案・開発も行なわれている。どちらを選ぶのが良いかは個人次第

余談:こういう話を書く理由

投資を始めた人の少なくない人数が、「投資で損をして運用をやめる」ためです。

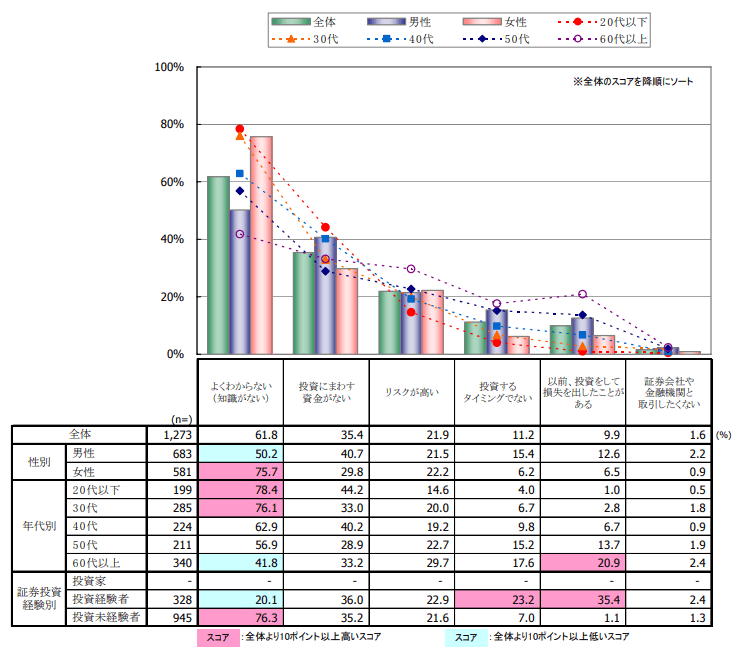

以前、日本証券業協会のアンケートを紹介した記事では、35.4%の投資家が投資をやめた理由の1つに「損をしたから」を挙げています。

出典:http://www.jsda.or.jp/katsudou/kaigi/chousa/newdev_kon/files/10121602.pdf

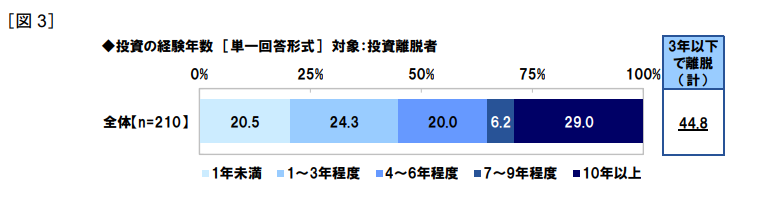

また、最近のスパークスアセットマネジメントの調査によると、投資経験者の44.8%が投資を始めて3年以内にやめています。

6年程度までに拡大すると約60%に達しており、多くの個人投資家は長期投資を実行する前に投資をやめてしまうことが多いのです。

出典:https://www.sparx.co.jp/news/uploads/pdf/PressJ191209.pdf

彼らが必ずしも損をしてやめたとは限りませんが、もし「損をしてやめた」「思ったより儲からなかった」といった理由なのであれば、「暴落を前提としたアセットアロケーション」で長期投資を志すのも悪くないと思うのです。

好きな株やインデックスを買うのも良いのですが、「将来損失を被ってもやめないポートフォリオ」を組むことを考えてみてはどうでしょうか、というお話でした。