最近ちらほら出てきたGDP比率の全世界株式ファンド。ただ、これは長期投資を行う上で結構気を付けないといけないかもしれません。

というのも、2060年頃に向かって世界における新興国のGDPは約7~8割まで増大し、アセットアロケーションの大部分が新興国株式になってしまうかもしれないからです。

将来、別のファンドを追加で買ってバランスを取ることもできます。が、全世界株式の魅力は「それ一本で運用を完結できること」にあると(個人的には)思っているので、やはりGDP比の全世界株式は選ばないのが無難なのでは?と思います。

[スポンサーリンク]

将来のGDP比ってどうなるの?

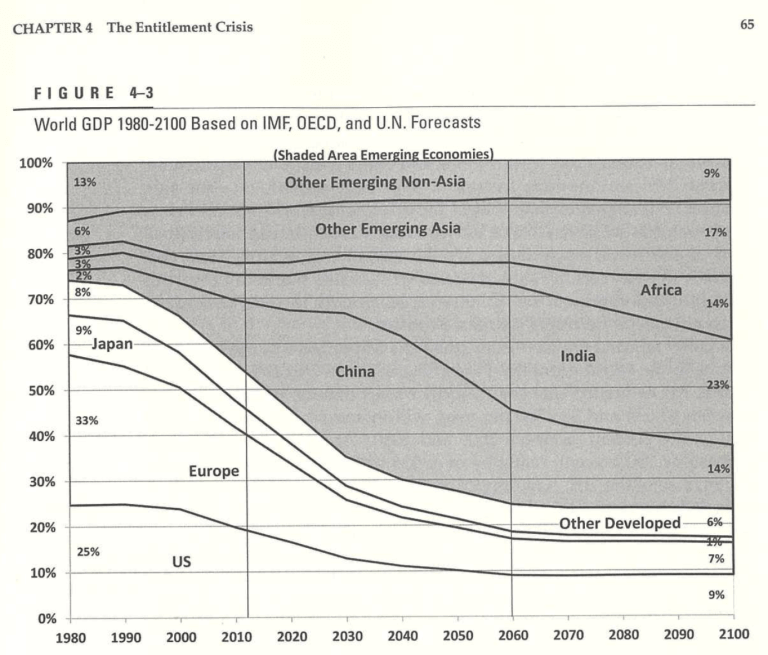

GDP比率の全世界株式ファンドを選ぶ際の注意点が、将来のGDP比です。おそらく、アセットアロケーションの大部分を中国やインドに代表される新興国株式に投資することになります。以下はそのGDP比の将来予測推移で、出典はジェレミー・シーゲル氏の「株式投資の未来(第5版。2014年時点)」です。

これによると、新興国(灰色のエリア)のGDPは先進国に対して圧倒的に伸びていき、2060年時点で約75%を占めます。一方、先進国のGDP比は、米国が約9%、欧州が約7%まで少なくなり、日本に至ってはわずか1%です。

GDP比率の全世界株式ファンドは、この先進国と新興国のGDP比を用いて、先進国株と新興国株の比率を作ります。もし、この比率をそのまま株式に落とし込むと、2060年のアセットアロケーションは以下のようになってるかもしれません。

★2060年頃のGDP比率の全世界株式ファンドの資産配分

- 日本株:1%

- 先進国株:22%

- 新興国株:77%

新興国株の大部分は中国株、インド株、そしてASEAN株が占めているはずです。成長市場の恩恵を受けられる可能性はあるものの、少し偏りすぎている感もありますね。もちろん、高いGDP成長率が高いリターンにつながるとは限りませんが(下記記事参照)。

なお、将来はどうなるかわかりませんが、新興国市場は値動きの大きさで特徴づけられます。運用末期に向かって新興国株式特有の値動きになっていくのは少し厳しいですね。

過去のパフォーマンスを見る限り、新興国株式は価格変動の大きい市場です。

GDP比で全世界株式に投資する「MSCI ACWI GDP Weighted」によれば、時価総額比率の全世界株式に比べ、リターンもリスクも高まっています。その点で、GDP比率の全世界株式ファンドは上級者向きに感じます。

ちなみに時価総額配分でも、将来は中国株やインド株の存在度は高まると思います。が、現在の米国市場の大きさや市場開放性を考えると、よほどのことが無い限りは、新興国株が大部分になることはないと思います。

対処法:そもそも買わない

この偏りを正す対処法は以下の2つです。

★GDP比率の全世界株式ファンドが新興国株式に寄りすぎてしまった場合

- 他の先進国株式ファンド等を購入してバランスを取る

- そもそもGDP比率のファンドは避ける

本来、全世界株式ファンドは、それ一本で運用を完結できるのが魅力でしたね。と考えると、やはりGDP比率のファンドの長期運用は難しいのでは?と感じるところでした。

[スポンサーリンク]

まとめ

- 将来、世界のGDP比は中国やインド、ASEANなどのアジアに偏る可能性がある

- GDP比率で配分を決める全世界株式ファンドは、将来に向かって新興国株式の比率が多くなる可能性

- これまで新興国株式は値動きの大きさが特徴だった。将来に向かって値動きが大きくなるのは厳しい

というわけで、またしてもGDP比率の全世界株式ファンドを買う理由がなくなってしまいました。少なくとも、初心者におすすめするなら、時価総額比率で十分だと思います。

他の全世界株式ファンドの話題は以下よりご覧ください。