ゴールドを用いたインフレ対策(インフレヘッジ)について考えます。2020年のコロナショック以降、インフレを懸念する話を見かける機会が増えたためです。

★コロナショック以降のインフレ懸念

- コロナウイルスの拡大が物流に影響を及ぼしている(物が足りない)

- 特に米国で経済への影響を防ぐために、異次元の金融緩和を行っている(お金が増える)

結論から述べると、ゴールドはインフレとは関係なく値動きしている傾向があるものの、長い目でみると結果的にインフレヘッジ商品として利用できることを紹介します。

では、詳しく見ていきましょう!

[スポンサーリンク]

「ゴールド(純金)でインフレ対策」は少し異なる

インフレとの相関性

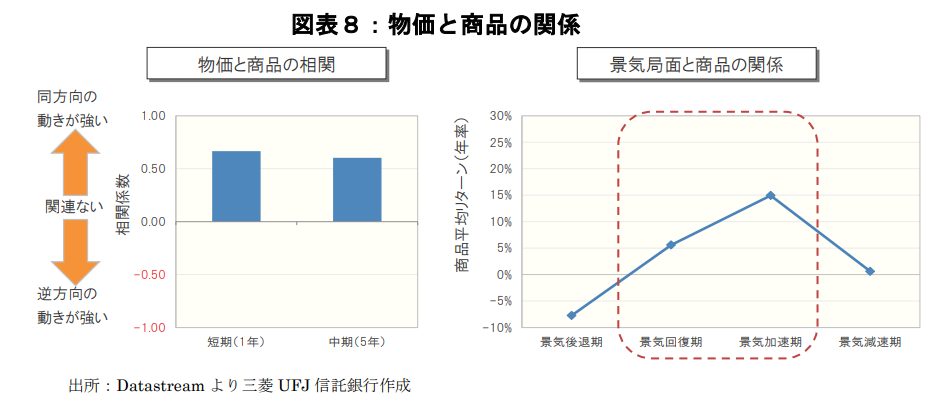

以下は三菱UFJ信託銀行が2014年9月にリリースしたレポート「インフレに対応した運用戦略」から、物価と商品(金や原油などのコモディティ)の相関の図を引用したものです。

物価と商品(コモディティ)の相関(出典:インフレに対応した運用戦略 | 三菱UFJ信託銀行(2014.9))

これによると、コモディティは相関係数が0.5を超えており、正相関(物価が上がれば、価値が上がる)を確認できます。ただし、完全な相関ではないところもポイントです。

また、三井住友信託銀行が作成したレポート「年金負債を考慮した長期投資の資産配分(2012年7月)」では、インフレとゴールドについて、以下のような記述があります。

コモディティは投資期間にあまり関係なく、インフレとの安定的な関係が見られる

出典:年金負債を考慮した長期投資の資産配分(2012年7月)(pdf)

基本的には、ゴールドの保有期間によらず、インフレとのある程度の相関性はありそうです。

過去のCPI(消費者物価指数)との比較

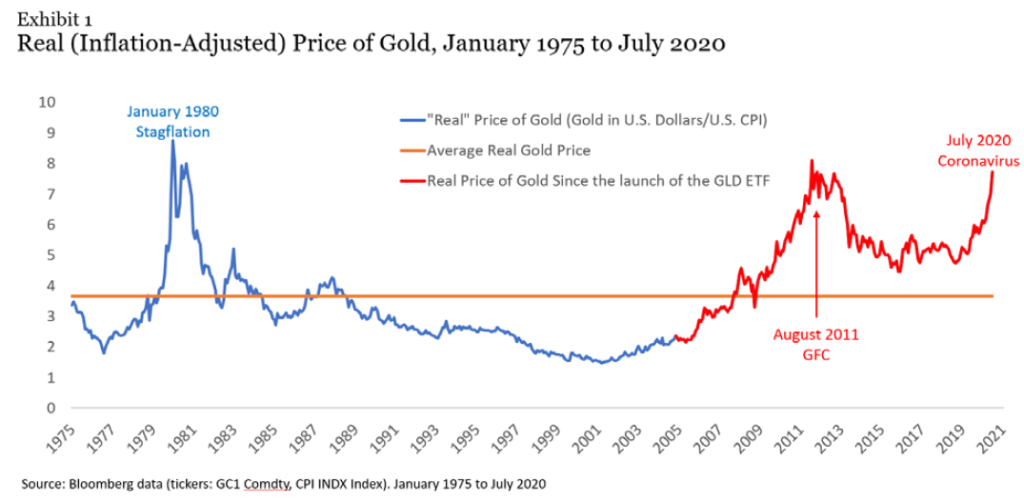

過去のインフレ率とゴールドの価格の比較を紹介します。以下は1975年以降のインフレ調整後のゴールド(ドル建て)の実質価格推移です。

出典:Gold, the Golden Constant, COVID-19, ‘Massive Passives’ and Déjà Vu | SSRN

このゴールドの実質価格は米国の消費者物価指数(CPI)との割り算で求められており、もし両者が一致するならば、価格は常に一定になるはずです。しかし、実際には1980年頃、2011年頃、そして2020年といくつかの時期で、ゴールドはCPIに対して大きく価格を上げています。

先ほどのインフレとの相関性を考慮しても、ゴールドはインフレとは少し異なる値動きを示すと考えるのが正しそうです。

結果的にインフレ対策になる

筆者は「ゴールドでインフレ対策」よりも「ゴールドを保有していれば、結果的にインフレ対策になる」と考えるのが自然だと考えています。

以下の記事では、ゴールドの超長期利回りを求め、インフレ考慮後の実質利回りは0~2%程度と推定しました。ゴールドはインフレとは異なる要因で値動きするものの、長期間的にはインフレ率と同等かやや高い程度の利回りに収まるという見積もりです。

ちなみに「ゴールドでインフレ対策」というと、ハイパーインフレのことを連想する方も多いようです。歴史上のハイパーインフレと言えば、1920年代のドイツが有名ですが、当時もゴールドは結果的にインフレ対策として役立ちました。

1920年代にドイツでハイパーインフレが起きた時、ありとあらゆる金融資産の中でインフレに打ち勝つことができたのはゴールドとシルバーだけだった。

ハイパーインフレの期間中、ゴールドの価値は1兆倍になった。

ちなみに株式は3億倍になったものの購買力換算では97%価値をなくした。 pic.twitter.com/V0CrxcLrw5

— クロノスの商人 (@ChronoMerchant) December 22, 2019

ゴールドは将来のインフレを予測する

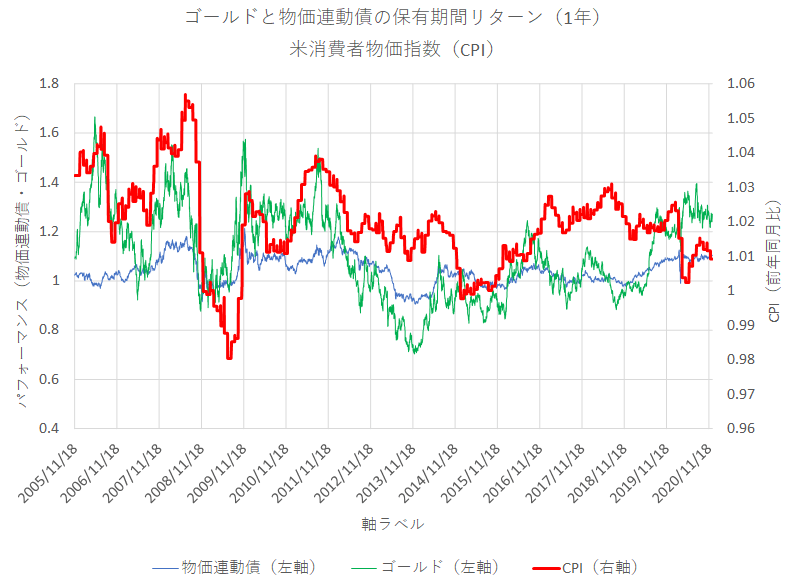

以下はゴールドの前年比リターンと、先ほどのCPIを重ねたものです。全体的にゴールドとCPIの前年比は似ているものの、ゴールドのほうがわずかに先行しているようにも見えます。

海外のサイトでは、ゴールドがインフレの先行指標になるとの指摘もあります。ゴールドの価格が多きく上昇した場合には、数年後のインフレの可能性を考えてもよさそうです。

[スポンサーリンク]

まとめ

- コロナウイルスが収束した後、物流の問題や金融緩和の影響から、世界的なインフレにつながる可能性がある

- ゴールド(純金)はインフレとは無関係に価格が動いているように見える

- 「ゴールドでインフレ対策」は違うが、「ゴールドを保有していたら、結果的にインフレ対策になった」はおそらく正しい

以下のサイトでは、ゴールドはインフレヘッジではなく「危機ヘッジ」だと述べられています。ゴールドの価格が上がるのは、決してインフレ連動ではなく、定期的に生じるなんらかの危機の影響が大きそうです。

Gold is a “Crisis Hedge” not an Inflation hedge.(金はインフレヘッジではなく危機ヘッジ)

もう一つのインフレ対策ツールである「物価連動債」との比較も行いました。

他のゴールドに関する話題は以下よりご覧ください。