ゴールドへの投資について、「長期的な保有でも価値を生まないがどう考えているか」というリプライをいただきました。そこで、この記事では「ゴールドをポートフォリオに組み入れたほうが良い」と個人的に思うに至った、いくつかの検証例を紹介します。

ゴールドは他の資産とは独立して値動きするため、相関性が低い点が特徴です。そのため、アセットアロケーションに加えることで資産全体の値動きを抑え、パフォーマンスを高める効果(つまり分散投資の効果)を期待できそうです。

以下、詳しく見ていきましょう!

[スポンサーリンク]

ワールド・ゴールド・カウンシルの検証

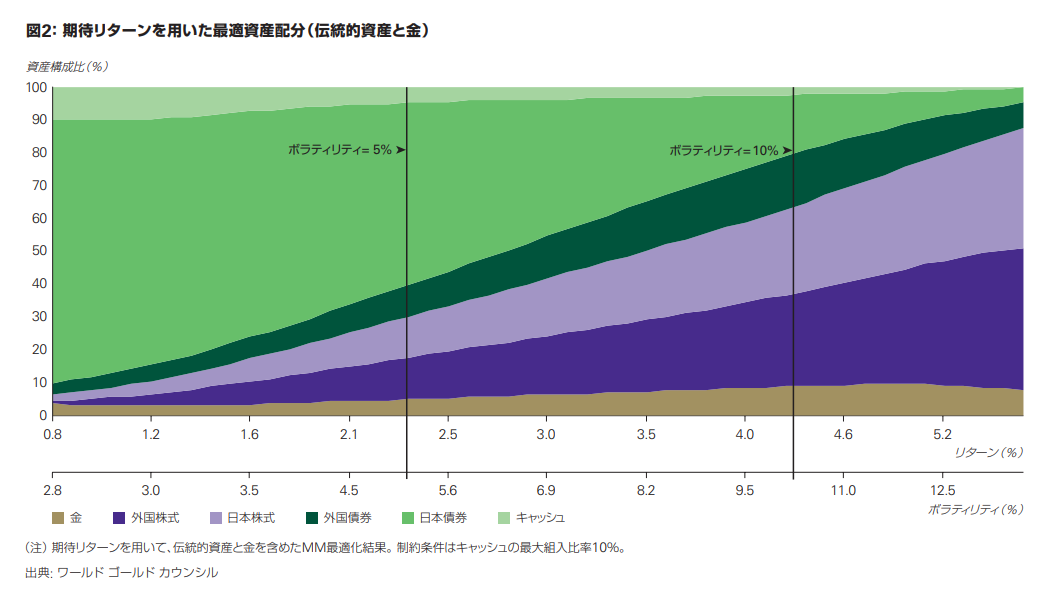

少し古い資料ですが、「ワールド・ゴールド・カウンシル」という団体が日本人にとって最適なゴールドの保有量をレポートにて公開しています。

この組織は金産業の市場開発組織なので、その点は割り引いて考える必要があります。

レポートではまとめで以下のように述べられています。

金のリターンに対する魅力度から金が最適ポートフォリオの一部を構成したものではなく、ポートフォリオ内の分散効果を最大限にしリスクを低減させるために金が選択された事が検証できた。

伝統的な資産を中心に保有している投資家にとって、統計的に有意な金の最適保有比率は2.9%から9.4%であった。

冒頭画像は、ワールド・ゴールド・カウンシルが日本人に最適な資産配分を算出した例の1つです。ゴールドもわずかに含まれたポートフォリオですので、初学者が真似る資料に適しています。

カナダのBMGグループの検証

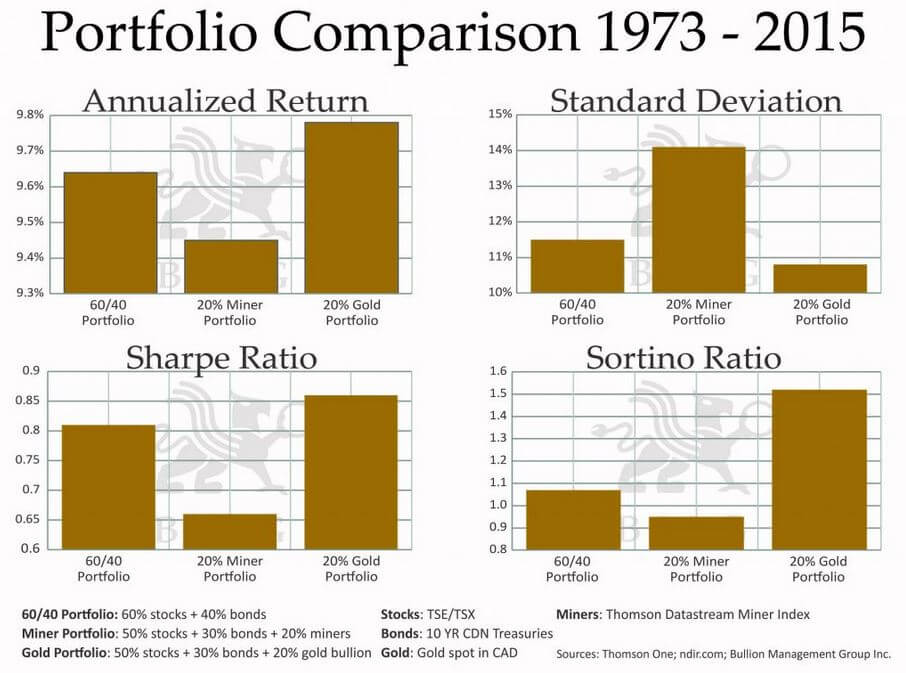

以下は、カナダの「BMG Group」のサイトより引用したグラフで、「株式6:債券4」のアセットアロケーションにゴールドと金鉱株を加えたときのリターン・リスク・シャープレシオとソルティノレシオ(下方偏差)を示したものです。

ちなみにここでの株式と債券はカナダ株式(S&Pトロント総合指数)と10年物のカナダ国債になります。

出典:https://bmg-group.com/gold-vs-gold-miners/

| 効果 | |

|---|---|

| リターン | 向上 |

| リスク | 向上 |

| シャープレシオ | 向上 |

| ソルティノレシオ | 向上 |

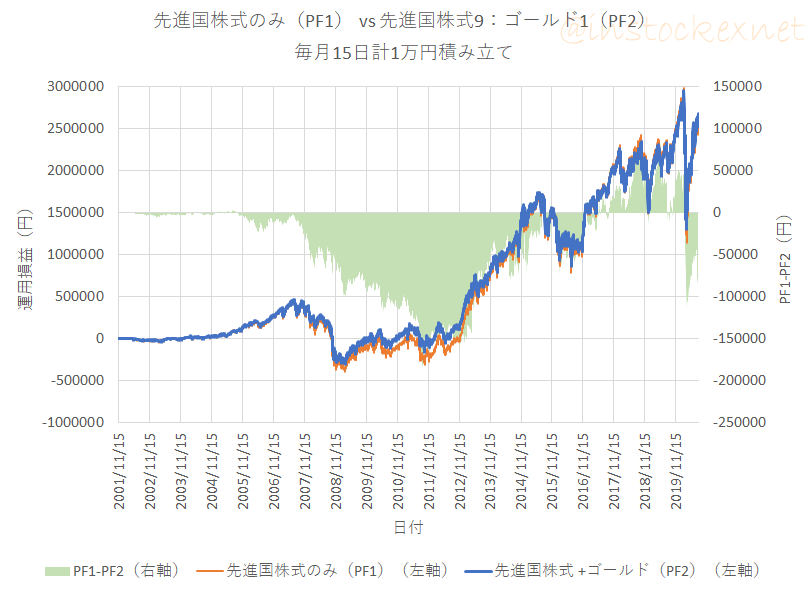

東北投信の検証(笑)

東北投信でもいくつか検証していました。こういう計算はインプット次第で結果が変わるものです。しかし、分散投資を考えた際に、ゴールドは資産全体の価格変動を吸収する最適な資産の1つであると認識できるかと思います。

| 先進国株式 | 先進国株式9 ゴールド1 | ゴールド | |

|---|---|---|---|

| 標準偏差※ | 1.48 | 1.21 | 1.26 |

| 利回り (5年) | 7.4% | 7.4% | 2.7% |

| 元本割れ率 (5年) | 31.0% | 23.0% | 34.0% |

| 利回り (10年) | 5.6% | 6.4% | 5.9% |

| 元本割れ率 (10年) | 7.6% | 0.3% | 22.0% |

[スポンサーリンク]

まとめ

ここでは「ゴールドを加えることで運用成績が上がる」との検証事例をいくつか挙げ、資産があるならゴールドへの投資も少しは考えたほうがいいかもねって話を紹介しました。

ゴールドはインフレ対策ツールとしてもよく挙げられますが、個人的にはそもそも過去のパフォーマンスから、ゴールドをアセットアロケーションに加えることには一定のメリットがあると思っています。

他のゴールドの話題はこちらから。