過去30年のゴールド先物価格を円建てに換算して利回りを求めてみました。たとえ、海外ETFを使ってゴールドに投資していたとしても、日本人にとって大切なのは円建てでの価値です。

★ゴールド(円換算・利回り)

- 名目利回り:3.5%

- 実質利回り:1%程度?

ゴールドの価格はアメリカの実質金利と逆の関係にあり、実質金利が下がるほどゴールド(ドル建て)の価格は上昇します。一方、アメリカの実質金利が低下すると円高ドル安になりやすいため、円建てでのゴールド価格は抑えられてしまうデメリットがあります。

もし、ポートフォリオにゴールドを加えるなら、そのあたりを踏まえた上での検討が必要です。為替ヘッジという案もありますが、ヘッジ後の利回りはかなり低くなりそうですね。

以下、詳しく見ていきましょう!

[スポンサーリンク]

ゴールドの円換算利回りは約3%後半

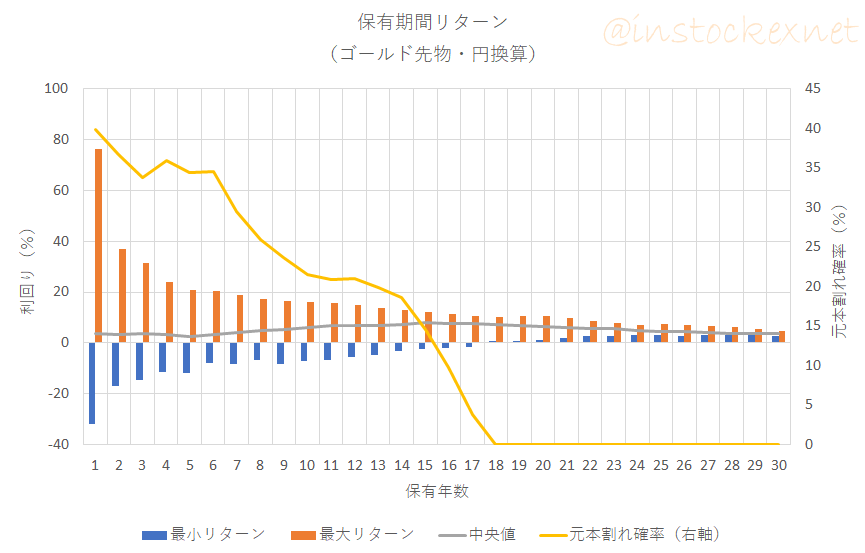

Investingで配布されている、ゴールド先物価格(ドル建て)と米ドルと日本円の為替レートを利用し、1988年3月4日から2020年8月6日までの保有期間リターン(ローリングリターン)を求めてみました。以下がその求めたグラフです。

1988年から2020年のどこかで1年間ゴールドを日本円で運用した時の利回りは約-32%~+76%の間に収まりました(グラフの一番左)。

保有年数をもっと長くし、10年間ゴールドを日本円で運用した時の利回りは約-7%~+16%に収まりました。

さらに保有年数をもっと長くし、20年間ゴールドを日本円で運用した時の利回りは約1%~+11%に収まりました。

さらにさらに保有年数をもっと長くし、30年間ゴールドを日本円で運用した時の利回りは約3%~+5%に収まりました(グラフの一番右)。

このゴールドの利回り中央値を見ると、運用年数を問わず、約1%~5%の間に収まります。今回の計算では、25年以上運用した時の円建てゴールドの利回りは3~4%程度に収束しました。

| 中央値 | 平均値 | |

|---|---|---|

| 利回り | 3.5 | 3.6 |

この試算では17年以上ゴールドを保有すると、どんなに悪いタイミングで投資しても元本割れはなくなりました。ドル建てで保有した場合に比べると、円建てゴールドは利回りがやや低いものの、相場的には右肩上がりで運用しやすかったと感じます(下記記事も参照)。

円建てで見るゴールドの特徴

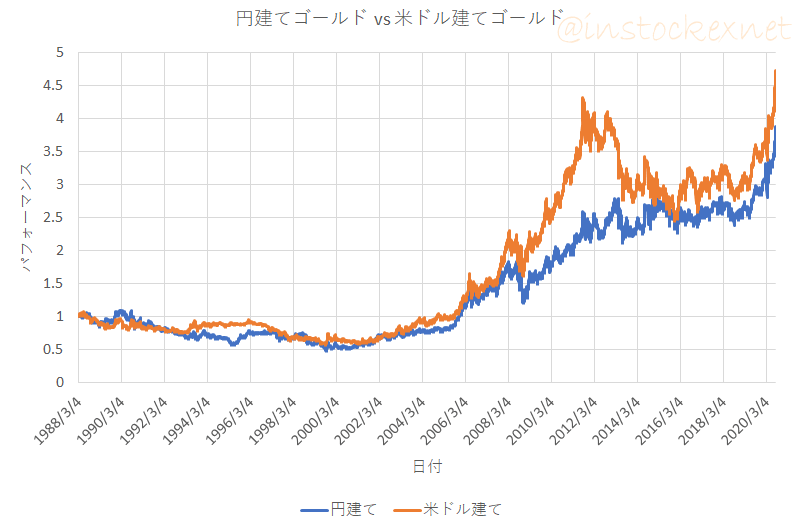

円建てでの超長期のゴールドのチャートってなかなか見たことがないので作ってみました。以下の青い線が円建てでのゴールドの価格推移を指数化したものです。

円建てでゴールドの相場を見ると、特にリーマンショック以降の超円高時に、パフォーマンスが抑えられていることに気づきます。これは、ドル建てのゴールド価格がアメリカの実質金利に依存しており、実質金利が低下するとゴールドの価格が上昇する一方で、円高になってしまうためです。

なので、ゴールドは実は為替ヘッジしたほうが良いのかもしれません。

しかしながら、円換算のゴールド(為替ヘッジしないゴールド)であっても、ポートフォリオのクッションとしての役目は十分に果たすように思います。

為替ヘッジすると、おおよそ米ドルと日本円の金利差分だけ成績が悪くなりますので、為替ヘッジ後の円建てでのゴールドの利回りは1~2%ぐらいになってしまう気がします。日本のインフレ率を0~1%と考えると、日本円でのゴールドの実質利回りは1%ぐらいでしょうか。

[スポンサーリンク]

まとめ

- 過去30年のゴールドの相場と、日本円と米ドルの為替相場から求めたゴールド(円建て)の名目利回りは約3%後半

- 円建てのゴールドはドル建てよりも利回りが低いが、元本割れの確率も低く、資産としては運用しやすかった

- ドル建てゴールドの価格が上がりやすい時は円高ドル安になりやすいため、円建てゴールドの価値が抑えられてしまう。為替ヘッジも案だが、利回りが下がってしまう

他のゴールドの話題はこちらから。