2020年3月の相場以降、8資産均等型に関するツイートを見かけることが多いので、記事にすることにしました。3月の相場で8資産均等型が大きく下がってから、他のリスク資産に比べて基準価額の戻りが悪いことに対する話が多いようです。

そこで、この記事では「8資産均等型はなぜ8資産均等というアセットアロケーションなのか」を解説し、基準価額の戻りが悪い理由についても考えてみたく思います。

話の結論は以下のようなところに持っていきます。

★この記事の結論

- 8資産均等型は「将来のすべてが未知である」との前提で組まれている商品

- 将来の損益の予想・見込みを立てられるならば、それに応じた配分で投資すればいい(8資産均等型を選ぶ必要がない)

- 8資産均等型は「上昇する資産を売却し、低迷下の資産を買い増す」という逆張り投資。コロナ下ではREITが低迷しているため、株式だけで運用する投資信託に比べて、基準価額の戻りが悪くなっている

では、一緒に見ていきましょう!

[スポンサーリンク]

「8資産均等型」というアセットアロケーションの意味

8資産均等型は「将来のすべてを予想できないこと」に最適化されたアセットアロケーションです。

例えば、すべての資産の期待利回りがわかっているならば、その利回りが最大になるアセットアロケーションを組むのが合理的です。高い利回りを期待できるとわかっているのに、わざわざ低利回りな債券を選ぶ必要がありません。

一方、すべての資産の将来のリスク(価格変動の大きさ)がわかっているならば、価格変動が小さくなるアセットアロケーションを組めます。

では、もし、将来の利回りも価格変動の大きさもすべて予想できないとしたら?

その際に選ぶのが均等配分の組み合わせです。

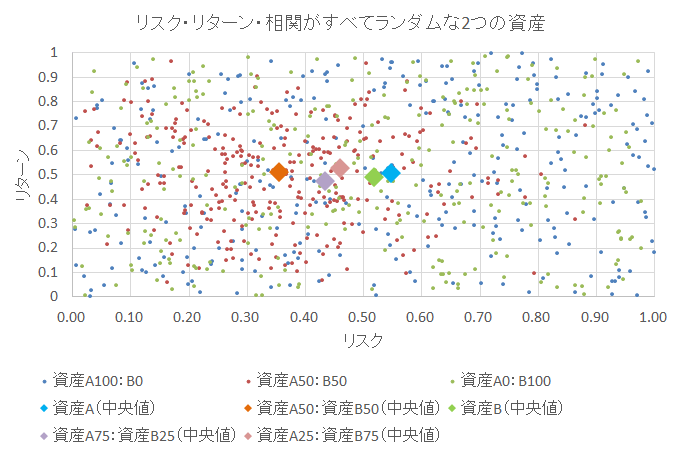

例えば、以下は2つの資産のリスク・リターンと相関係数を乱数化したときに、どの比率で保有するのがベストかを求めたものです。

出典:筆者作成

この計算では、2つの資産を同じ比率(50%:50%)で保有することで、もっともリターンを保持したままリスクを低減できる可能性が高まります。8資産均等型は、この2資産の話を8つの資産に拡大したものです。

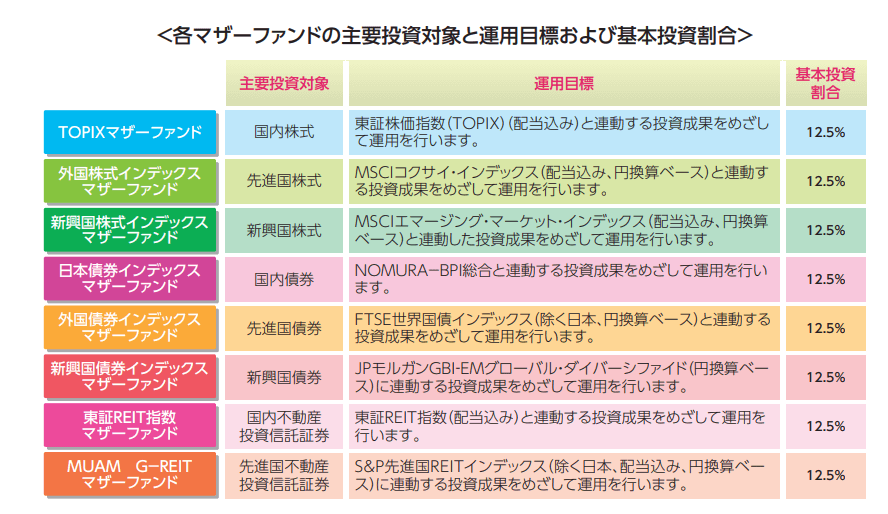

8つすべての資産において、「リスクもリターンも相関もまったく未知である」という前提でアセットアロケーションを組むと、それぞれ12.5%ずつの保有することで、もっともリスクを低減し、リターンを最大化できる可能性が高まります。

だから、特に投資初心者が8資産均等型の投資信託を選ぶのは理に適っています。繰り返すように、なんらかの判断・予測ができるならば、それに応じた資産配分を作ればいいので、8資産均等を選ぶ理由がなくなるからです。

なお、厳密には、8資産均等の各資産クラスの中身は時価総額比率で決まっているので、「株価や債券価格、REITの現在の価格は正しいが、それぞれの将来性やお互いの関係は全く想像できない」というが正しい解釈ですね。

均等配分型ポートフォリオは逆張り的な性質をもつ

ところで、均等配分のポートフォリオは逆張り的な性質を有します。

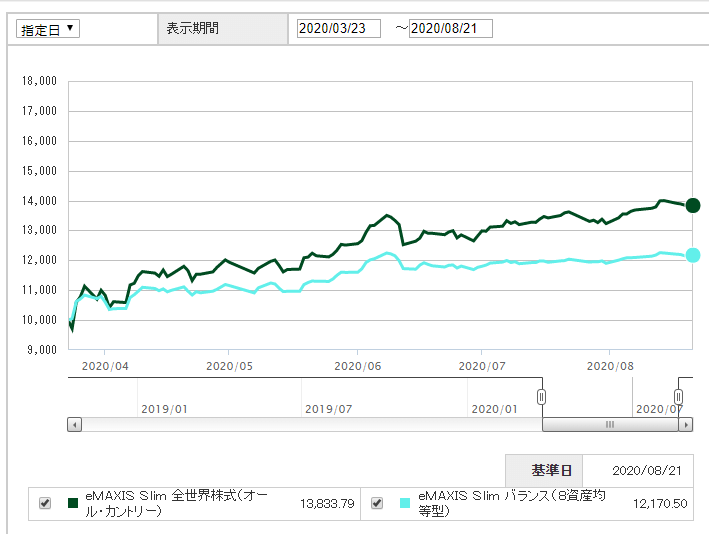

例えば、2020年8月現在では、大きく価格を戻してきた株式(特に米国株)と、低迷下にあるREIT(不動産投資信託)を含むバランスファンドで明暗が分かれています。

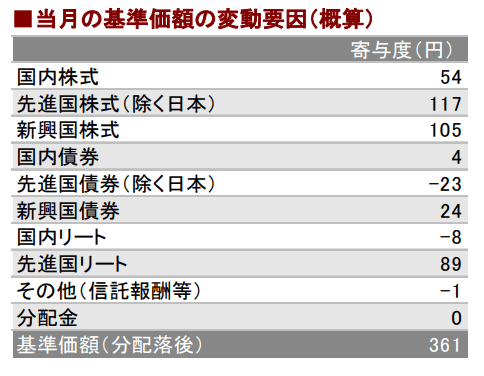

以下はeMAXIS slim バランス(8資産均等型)の4月の基準価額変化要因で、株式は大きく値を上げた一方で、特に国内REITは足を引っ張りました。

出典:https://emaxis.jp/fund/252760.html

8資産均等型は1つの資産クラスはわずか12.5%しか保有しないので、一方が上昇して一方が下落する場面では大きく価格を戻してきた株式を売り、低迷下にあるREITを買うことで、バランスを取ることになります。

これが現在の8資産均等型の値の戻りが悪い理由の1つです。

株式の強い上昇相場の時、8資産均等型の成績はeMAXIS slim 米国株式などの株式資産よりも悪くなりやすいことは想像にたやすいと思います。それが8資産均等型のデメリットであり、分散投資がうまく働いているというメリットでもあるのです。

[スポンサーリンク]

まとめ:8資産均等はそれでも良い商品だと思う

- 8資産均等型は「将来のすべてが未知である」との前提で組まれている商品

- 将来の損益の予想・見込みを立てられるならば、それに応じた配分で投資すればいい(8資産均等型を選ぶ必要がない)

- 8資産均等型は「上昇する資産を売却し、低迷下の資産を買い増す」という逆張り投資。コロナ下ではREITが低迷しているため、株式だけで運用する投資信託に比べて、基準価額の戻りが悪くなっている

今回の相場ではREITの予想外の下落が、いつもの相場とは違うところでしたね。しかし、個人的には8資産均等型はそれでも良い商品だと思っています。

株価の理論は、しょせんバックテスト、という観点から、僕は 8資産推しです😂 https://t.co/eLeA6rGmZC

— かず@Dr.& Investor⚽ (@kazuya04012007) June 2, 2020

ちなみに筆者は現在、iDeCoで8資産均等型(iFree 8資産バランス)を買っています。3月以降の相場を見ても、この商品の運用を考え直すことはありません。

他の8資産均等型の話題は以下よりご覧ください。