つみたてNISAなどでバランスファンドを選ぼうと思ったときに、「x資産均等型」という商品がたくさんありますよね。

これって「どれを選べば良いか」、「どれが優れた商品なのか」と迷ったことはありませんか。

筆者も「いっぱい種類あるよねー」程度にしか把握していなかったので、今回詳しく比較してみることにしました。

似ているようで、実はちょっと違うんです。

[スポンサーリンク]

4資産・6資産・8資産の違い。異なるのは投資先

4資産・6資産・8資産で大きく異なるのは投資先です。以下の表は代表的な商品の投資先を示したものです。

| 国内 債券 |

国内 株式 |

国内 REIT |

先進国 債券 |

先進国 株式 |

先進国 REIT |

新興国 債券 |

新興国 株式 |

|

|---|---|---|---|---|---|---|---|---|

| 4資産 | ○ | ○ | × | ○ | ○ | × | × | × |

| 6資産 | ○ | ○ | ○ | ○ | ○ | ○ | × | × |

| 8資産 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

6資産ではREIT(不動産投資信託)が増え、8資産ではさらに新興国の株式と債券も投資先も増えます。

均等配分ですので、4資産では債券比率が50%あるのに対し、8資産では37.5%まで減ります(うち、12.5%はほぼ株式並みに値動きする新興国債券です)。

定性的には、4資産から6資産、8資産と進むにつれて、投資先が増えるのと同時に若干ハイリスクハイリターンな傾向になるのです。

3種類の資産均等配分型バランスファンドの代表例

改めて、4資産・6資産・8資産。3つの均等型のそれぞれを紹介。

ご存知の商品も多いでしょうが、改めて一緒に見ていきましょう。

4資産均等型

4資産均等型の代表的な商品は以下の通りです。

- JP4資産均等バランス(ゆうちょ専用)

- <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)

- つみたて4資産均等バランス

- eMAXIS バランス(4資産均等型)

この4資産均等型は、国内と先進国の株式と債券にそれぞれ25%ずつ投資します。

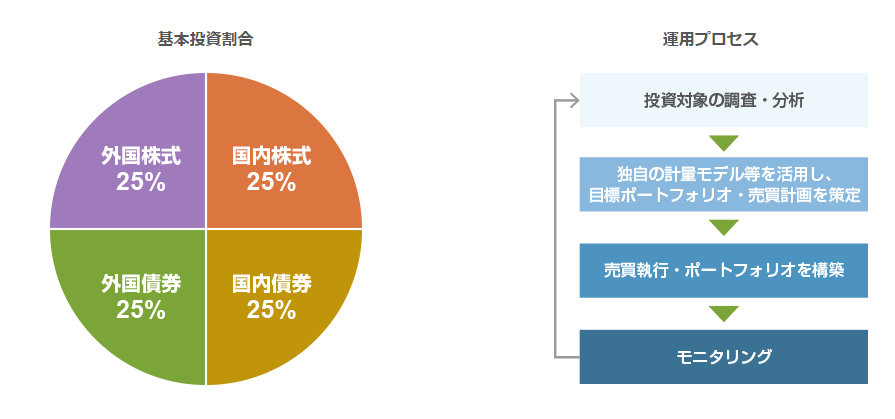

以下は<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)の目論見書より引用した、同ファンドの投資割合を示す図です。

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型) | ニッセイアセットマネジメント

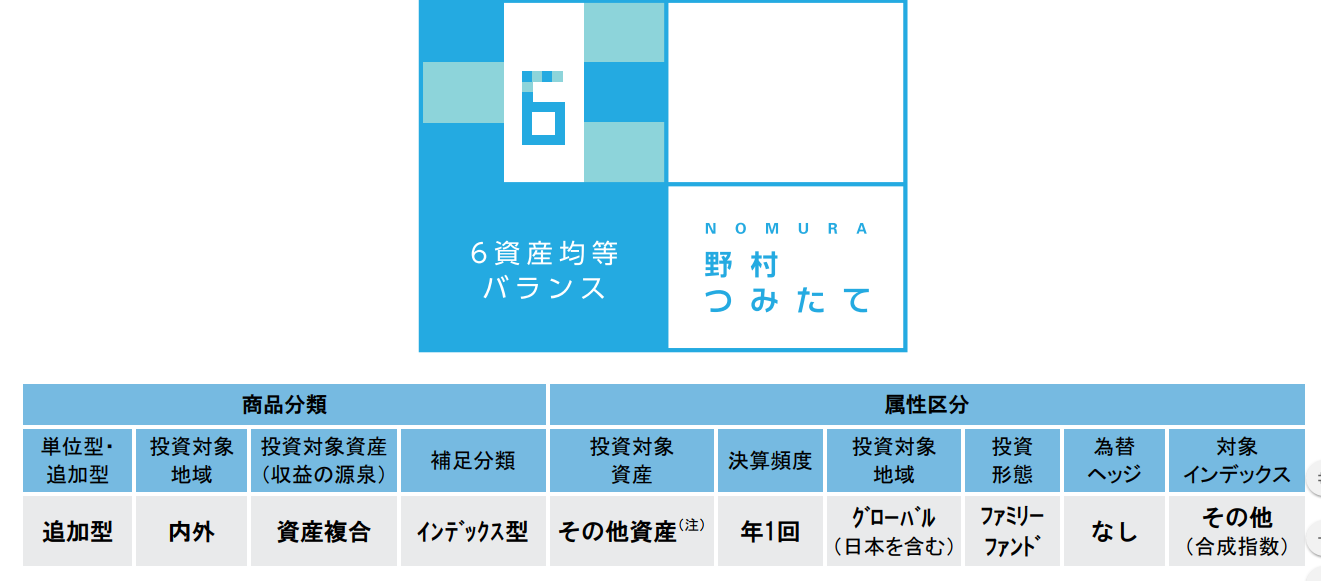

6資産均等型

6資産均等型の代表的な商品は以下の通りです。

- <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型)

- 野村6資産均等バランス

6資産均等型は、国内と先進国の株式と債券に加え、国内と先進国のREIT(不動産投資信託)が加わります。

1つの資産セクターへの投資割合は約17%です。

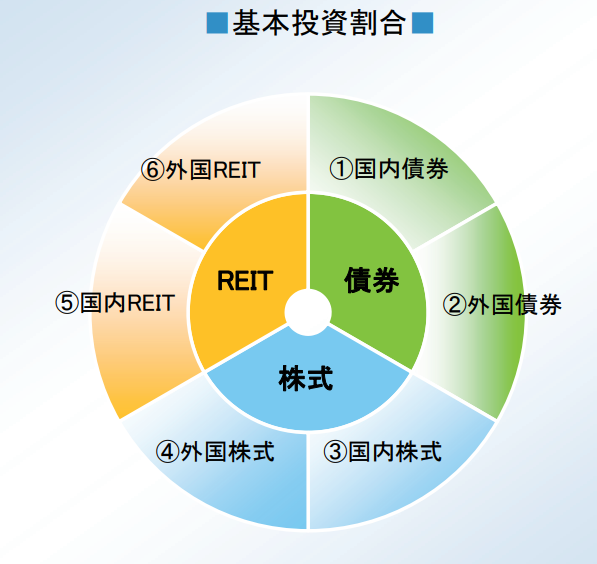

以下は野村6資産均等バランスの目論見書より引用した、同ファンドの投資割合を示す図です。

8資産均等型

8資産均等型の代表的な商品は以下の通りです。

- eMAXIS slim バランス(8資産均等型)

- iFree 8資産バランス

- たわらノーロード バランス(8資産均等型)

- つみたて8資産均等バランス

ご存知の通り、8資産均等型はeMAXISを筆頭に、著名なファンドシリーズから多く販売されています。

ニッセイからも「ニッセイ・インデックスバランス8資産均等型」という商品が出ていますが、なぜかつみたてNISAでは買えません。

8資産均等タイプは6資産タイプの株式・債券・不動産投資信託に加えて、新興国の債券と株式が加わります。

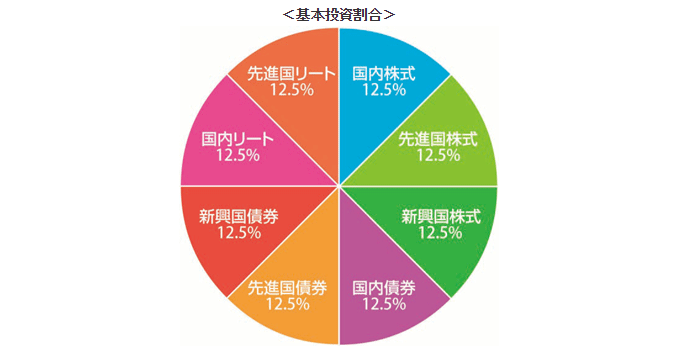

以下は、代表とも言えるeMAXIS Slim バランス(8資産均等型)の投資配分を示したものです。

eMAXIS slim バランス(8資産均等型) | 三菱UFJ国際投信

かつては8資産均等型は賛否両論ありましたが、2020年現在ではなんだかんだで低コストの優れた商品になっているように思います。

リスクとリターンを使って比較しよう

今回は4資産・6資産・8資産について、投資情報サイト「myINDEX」の資産配分ツールを使って、過去20年のリスクとリターンを比較します。

- リターン:いわゆる利回りのこと。ここでは20年間の平均利回り

- リスク:リターンの触れ幅のこと。リスクの数値が大きいほど、リターンの「ぶれ」も大きい

3つの資産均等型のリスクとリターンを求めてみた

というわけで、以下がそのリスクとリターンを示したもので、シャープレシオはリスクに対してリターンが高いほど高くなり、どれだけ効率よくリターンを得られたかを示す指標です。

こちらのデータはデータベースサイト「myINDEX」に基づくもので、過去の実績値です。

| リスク (%) |

リターン (%) |

シャープ レシオ |

|

|---|---|---|---|

| 4資産 | 9.9 | 4.0 | 0.40 |

| 6資産 | 11.4 | 5.2 | 0.46 |

| 8資産 | 12.7 | 5.9 | 0.46 |

この結果を見る限り、

- 4資産均等型:相対的にローリスクローリターン

- 6資産均等型:両者の中間

- 8資産均等型:相対的にハイリスクハイリターン

であることがわかります。

この違いは、資産クラス内のローリスク資産である「国内債券 + 先進国債券」の割合が影響しており、

資産クラス内の国内債券 + 先進国債券の割合

- 4資産均等型:50%

- 6資産均等型:34%

- 8資産均等型:25%

と、ハイリスクハイリターンな8資産タイプほど少なくなります。

なお、新興国債券はローリスク資産とは言いがたいので、国内債券 + 先進国債券とは同列に考えない方が良いです。

各資産均等型の見込み最大下落額はいくらか

リスクとリターンを利用すれば、将来生じる可能性のある損失額もある程度推測できます。

以下では、将来リーマンショックのような相場を経験したときに、1年間で投資額の何%の損失を被るかを算出したものです。

こちらのリスクとリターンはJPモルガンアセットマネジメントの超長期マーケット予測2019に基づく、今後10~15年程度の予測値です。

| リスク (%) |

リターン (%) |

最大損失額 (投資額の%) |

|

|---|---|---|---|

| 4資産 | 10.57 | 2.75 | 18.4% |

| 6資産 | 12.78 | 3.37 | 22.2% |

| 8資産 | 13.48 | 3.94 | 23.0% |

※JPモルガンAMの超長期マーケット予測2019に基づく。

この結果は、例えば「100万円を4資産均等型に積み立てていた場合、リーマンショックのような相場を経験したときに、1年後に18.4万円の評価損を抱える」とお考えください。

同様に、6資産に100万円投資していたならば22.2万円の評価損、8資産ならば23.0万円の評価損を抱える可能性があります。

まとめると

あなたの運用方針に従って、どの資産均等型を選ぶかが決まります。

- 4資産均等型:ローリスクローリターンな運用をしたいときに

- 6資産均等型:両者の中間

- 8資産均等型:ハイリスクハイリターンな運用をしたいときに

各資産均等型。どれを買おうか?

4資産均等型

以下は、4資産均等型の代表的な投資信託を比較したものです。

- <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)

- つみたて4資産均等バランス

- eMAXIS バランス(4資産均等型)

| ニッセイ4資産 | つみたて4資産 | eMAXIS | |

|---|---|---|---|

| 純資産 (百万円) |

2,139 | 101 | 853 |

| 信託報酬 (%) |

0.23652 | 0.2376 | 0.54 |

純資産と信託報酬を見る限り、最も選びやすい投資信託は<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)です。

その他、4資産均等型の詳しい比較は下記の記事でも紹介しています。

6資産均等型

以下は、6資産均等型の代表的な投資信託を比較したものです。

- <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型)

- 野村6資産均等バランス

| 野村6資産 | ニッセイ6資産 | |

|---|---|---|

| 純資産 (百万円) |

539 | 91 |

| 信託報酬 (%) |

0.2376 | 0.23652 |

これを見る限りは、野村6資産均等バランスのほうが純資産も多く安心なのですが、一つ注意点があります。

というのも、野村6資産均等バランスは積立専門での購入に限られており、金額や口数でのスポット購入はできません。

「購入のしやすさ」ではニッセイ・インデックスバランスファンド(6資産均等型)が上回ります。

ただ、ニッセイ・インデックスバランスファンド(6資産均等型)は純資産が少ないので、数年後に「誰も買わないので運用止めます」と早期償還のリスクがある点は否めません。

どちらもちょっと扱いに難しいですね。

8資産均等型

8資産均等型を選ぶなら、定石どおりにeMAXIS slim バランス(8資産均等型)を選べば良いです。知名度も高く、純資産も豊富にありますので、運用難に陥る可能性の少ない商品です。

その他、8資産均等型の詳しい比較は下記の記事でも紹介しています。

[スポンサーリンク]

まとめ

- 4資産・6資産・8資産。3つの均等型のうち、もっともローリスクローリターンなタイプは4資産。ハイリスクハイリターンなタイプは8資産

- リーマンショック級の酷い相場を経験した際の見込み損失額は投資額の15~20%程度

- 4資産タイプはニッセイ・インデックスバランスファンドを、8資産タイプはeMAXIS slim バランス(8資産均等型)を選ぼう。6資産タイプは一長一短で少し扱いづらい

なお、ここで挙げた各バランスファンドは、JP4資産均等バランス(ゆうちょ専用)をのぞき、全てSBI証券で取引できます。

どこで購入するか迷ってましたら、ぜひチェックしてみてください。