数年前と古い話ですが、「8資産均等型はダメ」という話がありました。インデックス投資界隈で名高い経済評論家が「8資産均等型はダメだ。頭が悪い」と述べた発言のようですね。

そこで、この記事では、その評論家氏が述べたバランスファンドの問題点を紹介し、その課題をクリアする方策、もしくは別の考えを提供し、8資産均等型を擁護します。

「古い話をいまさらほじくり返して・・・」といったところですが、「8資産均等型は本当にダメなのか」と考えている人たちがいるようなので。

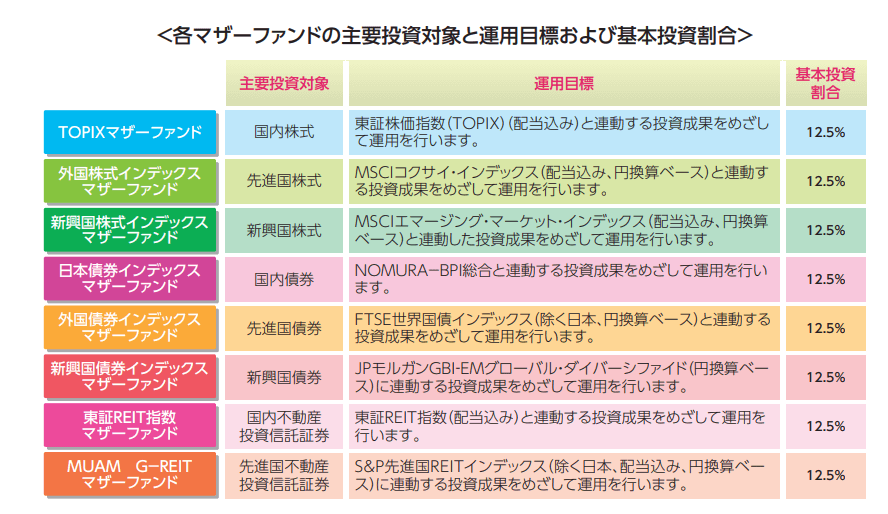

ちなみに主な8資産均等型には以下のような商品がありますね。

★主な8資産均等型ファンド

- eMAXIS バランス(8資産均等型)

- eMAXIS Slim バランス(8資産均等型)

- つみたて8資産均等バランス

- たわらノーロード バランス(8資産均等型)

- SMT 8資産インデックスバランス・オープン

- iFree 8資産バランス

- ニッセイ・インデックスバランスファンド(8資産均等型)

2020年9月現在、8資産均等型は十分に投資に値する商品です。もし、数ある8資産均等型がら商品を選びたい場合には、以下の記事をご覧ください。

それでは一緒に見ていきましょう!

[スポンサーリンク]

8資産均等型がダメと言われた理由

さて、「ダメだ」と述べた経済評論家の山崎元氏は、楽天証券が運営する投資メディアにて、以下のような点で(8資産均等型を含む)バランスファンドに注意すべきだと述べています。

★8資産均等型を含むバランスファンドがダメな理由

- 「どの資産にどのくらい投資しているか」がわかりにくい

- 複数の口座でそれぞれバランスファンドを買うと管理が面倒

- アクティブな持つバランスファンドが、適切なタイミングで配分を変更できるか疑問

- バランスファンドの投資先に債券を加えるのは税制的に無駄

- 2017年現在の債券の期待利回りはゼロで、債券を加えるメリットが無い

- 非課税制度を最大限利用するために、期待リターンの大きいもの(株式のみ)に集中投資したほうがよい

- 手数料が高くなりやすい

加えて、8資産均等型には以下のような理由もあるようです。

★これもダメな理由らしい

- 均等に8分割するのはおかしい

- ホームカントリーバイアスが強い

- REITの比率が高い

ホームカントリーバイアスは、資産運用において、自国中心になることをいいます。これは、投資家が市場環境など様々な理由によって、国際分散投資に慎重になり、自国市場(国内資産)への投資が厚くなる傾向のことを指します。

問題点と実際の8資産均等型の現状を解説

それでは、8資産均等型を擁護しようと思います。

資産配分はツールで

これはもうピザロを使ってください。これで資産配分はわかります。

iDeCoやつみたてNISAでそれぞれバランスファンドを買ったとしても、ピザロでざっくり計算できますから。

アクティブなバランスファンドを選ぶ機会は無い

現在の人気バランスファンドには、資産を機動的に変更するアクティブなバランスファンドがほとんど含まれないですよね。特につみたてNISAでは、そういった商品をほとんど対象外です。

少なくとも現役世代の資産形成層の方が、アクティブなバランスファンドを選ぶ機会はほとんどないと思います。

債券を組み込むか

さて、バランスファンドに債券を組み込むかは割と賛否両論ある話です。

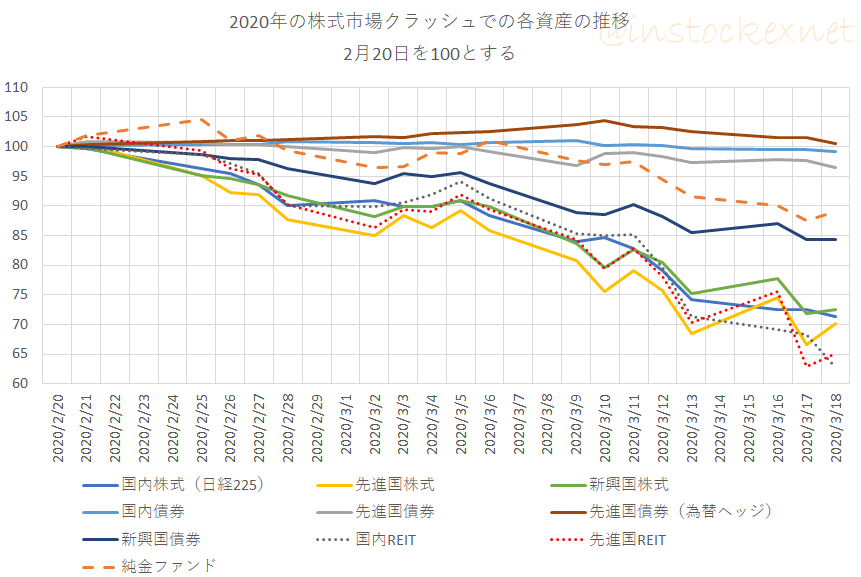

たしかに長期的には株式の期待リターンが最も大きいものの、株式市場がいつも右肩上がりで上がっていくとは限りません。なんらかの大きな下落があったとき、値動きのクッションになるのはやはり債券です。

個人的には2020年3月のコロナショックを見て、債券をポートフォリオに加える重要性を感じました。なんだかんだで、債券の下落幅は小さかったのですから。

このショックでは債券以上にREITが8資産均等型の足を引っ張りましたけどね(後述)。

手数料は十分に低い

現在の代表的な8資産均等型である、「eMAXIS slim バランス(8資産均等型)」の信託報酬は0.154%(2020年4月23日現在)です。つみたてNISA対象投信の中では十分に低い部類だと思います。

こんな問題も

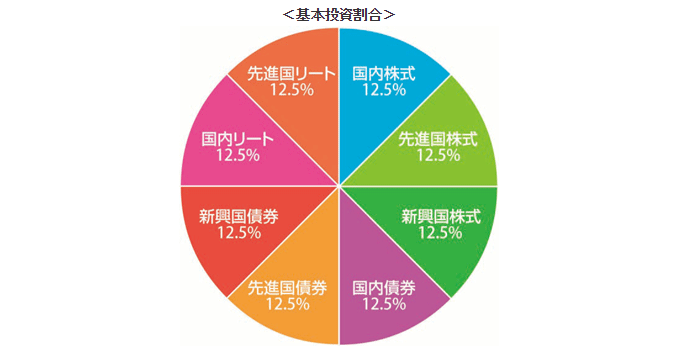

均等分割は合理的な配分

8資産を均等に区切るアセットアロケーションは、非常に合理的なものです。ちょっと逆張り的な特徴を持ちますが、過去に依存しやすいインデックス投資において、できる限り過去との繋がりを断った商品だと思います。

ホームカントリーバイアスは個人次第

8資産均等型は資産の37.5%を国内に割り振っており、国内比率が高いのではないか?という問題です。たしかに高いかもしれませんが、この比率は人によって感じ方が変わるのでなんとも言えません。

日本人はあくまで日本円の価値が大切なのですから、資産の一部は為替リスクなしに運用できた方が良いと個人的に思います。

REITは状況が変わると高いリターンを生む

これはコロナショック(2020年3月)以降、日本や海外のREITの値の戻りが悪く、8資産均等型の足を引っ張っているというものです。たしかに「全世界株式100%に比べたら」8資産均等型のパフォーマンスはどうしても悪くなります(以下の記事を見てね)。

しかし、別の期間で見てみると、日本REITは2010年と2018年に、海外REITは2014年や2019年に高いリターンを出すなど、状況が変わると高いリターンを出す可能性は十分にあります。

各年の資産クラス別リターンを見ると、年によって大きく上昇するものもあれば、下落するものもありますが、いろいろな資産に分散して投資するバランス型では単一の資産と比べて安定的な結果を得られたことが分かります。

全ての資産がきれいに上昇することはそう多くはありません。それをカバーするのが8資産均等型のようなバランスファンドの分散投資なのです。

[スポンサーリンク]

まとめ

- 8資産均等型を含むバランスファンドがダメな理由は、複合資産(バランス化)にすることで、各資産クラスのリスクや成績が見えにくくなること

- でも、バランスファンドが儲からないか、というとそんなことはない。現に8資産均等型もバランスの良い成績を出している

- 一部の資産が儲からないという話もあるが、それを踏まえて投資するのが分散投資の本質である

アセットアロケーションの問題は奥が深いので、唯一無二の答えはありません。あくまで、あなたの継続しやすい配分を決めたほうが良いと思います。

8資産均等型を選びたい場合には、以下の記事をご覧ください。

他の8資産均等型や4資産均等型の話題は以下よりご覧ください。