私事ですが、7月13日~7月19日にカナダ・モントリオールに行ってきました。

モントリオールで開催されたIUGG(国際測地学・地球物理学連合)2019総会に参加しました | 青森県八戸市のフリーランスのウェブサイト

モントリオールは「北米のパリ」として有名なほか、かつてオリンピックが行なわれた都市としてもよく知られています。

今回の筆者の旅は、

- 初めての海外旅行

- 初めての海外一人旅※(国内一人旅なら経験あり)

- 英語は話せないw

※ツアーは使わず、全部筆者個人手配

と、初めてだらけの体験で、渡航前はかなりストレスフルな状況だったものの、実際には非常に素晴らしい体験をしてきました。この旅行の話をシェアしたい!!と思うわけですが、東北投信は旅ブログではないので、今回はお金の話を中心にしたいと思います。

[スポンサーリンク]

カナダ旅行にかかった費用のはなし

海外旅行はお金ちゃんがかかる!

当然ですが、海外に行くためにはお金がかかります。例えば、筆者が利用したエアカナダのモントリオール直行便は、往復で約15万円(エコノミークラスの場合)かかりました。

ほかにも

- パスポート発行費用:5年分11,000円

- ホテル代:Novotel Montreal Center(4つ星ホテル)。80,000円ぐらい

- レンタルWiFi:グローバルWiFi。15,000円

- 滞在先での交通費:空港-ダウンタウンの連絡バスに2回乗って1,800円ぐらい

- 海外旅行保険:エイチエス損保(たびとも)3,000円ぐらい

- チップ代

- おみやげ代

- 食事代

- その他、海外旅行に行く前にかかった費用など:主に英語の教材費

など。今回は特に初めての海外旅行だったので、かなり念入りにセキュリティポーチを購入したり、海外旅行保険に加入したり、ネット回線も2つ(レンタルWiFi + 現地用SIM)用意したりと正直結構お金をかけました。

「日本の若い人はお金がないから海外にいかない」なんてコンテンツを目にすることもありますが、やはりちゃんと事前準備して、移動やホテルなどの安全性も考慮すると相応にお金がかかるものだなぁと感じました。

恋人ととか、家族旅行とか、複数人での旅行になるともっともっと大金が飛ぶことになりますね。

投資信託の売却代金を旅行代金に充てようと思ってました

では、その旅行代金をどうやって負担したか、というお話。結論から述べると、父親の老後資金からお金を借りました。

すまぬ父上w

本当は以下の記事にあるとおりに「eMAXIS 最適化バランス(マイミッドフィルダー)」を売るつもりでした。評価額が40万円もあれば、往復の飛行機代とホテル代を捻出できるからです。

★筆者のマイミッドフィルダーの積み立て条件

- 毎月15,000円

- 積立期間はおよそ2年半

このスクショは本記事執筆時点(2019年7月20日)の状況で、約40万円の積立額に対し利益は13,781円。評価額413,809円の大部分(約40万円)は筆者自身の投資した積立金です。

金融庁のウェブサイトにも旅行をテーマにしたこんなコンテンツがありますね。

この説明を読むと「投資信託ならノーリスクで預金よりも高利率」と誤解されないかが心配ですが、相場が良いときならば、投資の投資元本 + 運用益で海外に行くことは可能だと思います。

でも、投資信託は売りませんでした

しかし、家族から「利益が出ている投資信託を売るのは勿体ないのでは?」と諭されてしまい、飛行機代とホテル代を父親の老後資金から借金することにw

すまぬ父上w(2回目)

このお金はこれから毎月返済することになりました。

使い道として正しいかはともかく、投資信託で海外旅行に行くことは可能

相場が良ければ、「お小遣い分」が上乗せされる

使い道として正しいかはともかく、

- 投資信託(インデックスファンド)を運用して

- その積み立てたお金と運用益を合算して

- 海外旅行を楽しむ

ことは可能です。

ただし、いわゆる積立投信(毎月定額で買い付けるドル・コスト平均法)の場合、資金の大部分は自分自身のお金で、お小遣い分が少し上乗せされる分に過ぎないと思います。特に運用期間が数年と短い場合には、複利運用があまり効いてこないため、大部分が投資元本になる可能性が高いです。

相場が悪ければ、節約旅行になる

当然ですが、投資信託は元本割れの確率のある商品ですので、「5年間運用したらみんな儲かってお小遣い分が上乗せされる」といった保証はありません。

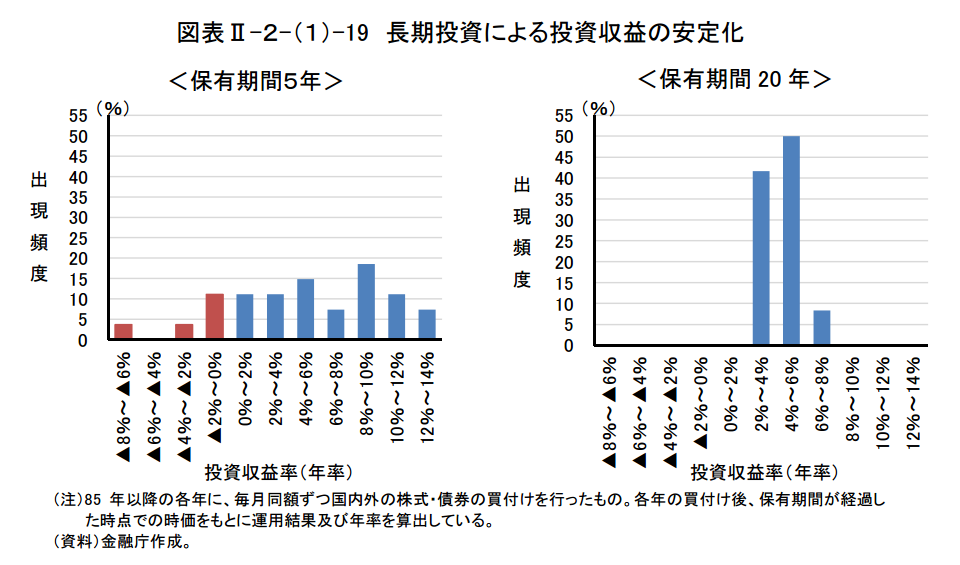

出典:平成27事務年度金融レポート

これは金融庁の資料からの引用ですが、投資信託の保有期間が5年の場合には、投資収益率がマイナス(最終損益が元本割れ)で終わる可能性も十分にあります。この図では20年運用すると全てのケースで投資収益率がプラス(最終損益がプラス)になっていますが、実際には以下のグラフのように20年運用しても収益率がマイナスで終わる可能性もあります。

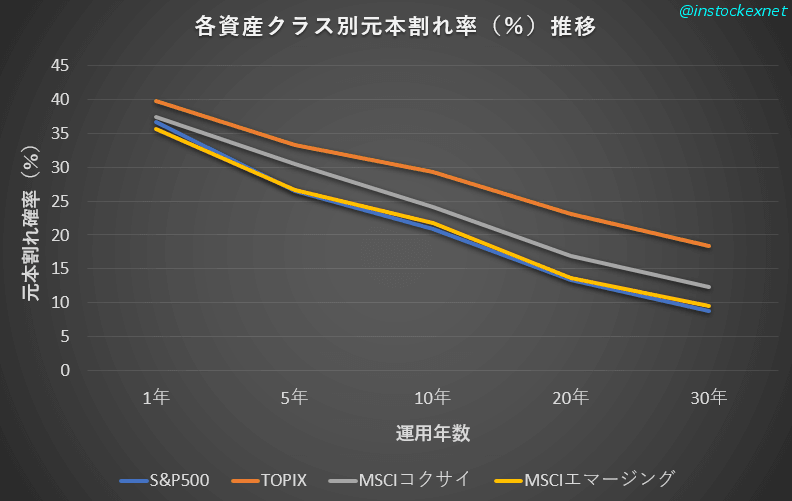

出典:myINDEXのデータを参考に筆者作成

そういう意味で、投資信託を運用して利益を得て、それを旅行代金にできるかは運次第(相場次第)なところが大きいです。運用者個人の投資家としての実力や商品選定はさほど重要ではありません。

- 相場がよければ、お小遣い分が上乗せされます

- 相場が悪ければ、損失が出るので、その分だけ節約旅行になってしまいます

今回は筆者が持っている「マイミッドフィルダー」を例題に出しましたが、この商品も2年後や5年後に儲かってる保証はありません。「マイミッドフィルダーを買ったら2年後に旅行に行ける」と早とちりしないようにご注意ください。

今は相場が悪くないから「マイミッドフィルダー」も利益が出ていたのです。

なお、購入手数料や信託報酬は投資信託の運用成績に確実に影響するコストですので、こだわりが無い限りは購入手数料ゼロ円で信託報酬も低いものを選ぶようにしてください。つみたてNISA対象の投資信託を選択するのがもっとも簡単な選別方法です。

確実にお得な思いをしたいなら「旅行積立」も良いが。。

確実にお得に旅行したいなら、利率が良い代わりに使い道が旅行に限られる(現金化できない)「旅行積立」のほうが安心です。

ざっと調べたところ、JALやANAの旅行積み立てなら国際航空券も購入できるのですが、わざわざ窓口で購入しないといけない(or 予約センターに電話しないといけない)など、ちょっと時代遅れ感なところもありますね。

一方、投資信託はどうしても「値上がりしているかもしれないし、値下がりしているかもしれない」という不確実要素があります。あなたが、

- お得に旅行したい

- 電話や窓口で航空券やツアー商品を買ってもいい

- 投資での損失はイヤだ!!

と考えるなら、旅行積立のほうが適していると思います。

[スポンサーリンク]

まとめ

- 投資信託(積立投信)の場合、積み立てた元本 + 運用益で旅行に行くことは可能。利益が出ている場合、短期間の運用では、ほとんどが積み立てた元本になる

- 投資信託が儲かるかは相場次第。「特定のファンドを買ったら、将来確実に利益が出て旅行代金にできる」とは限らないので注意

- 旅行目的の投資なら旅行代理店や航空会社の「旅行積立」を選んでもいい。ただし現金化はできず、用途が旅行に限定される

というわけで、投資信託の売却代金を旅費にしようとしたが、実際には両親からお金を借りたので使いませんでした、という話でした。

旅行はお金の無駄と考える向きもありますが、筆者は「体験が幸福度を高める」という研究成果を信じており、体験にまつわる支出はあまり節約しないことにしています。投資資金捻出のために節約一辺倒にならず、投資と支出の適度なバランスを探ることで、より幸せな人生を築けたらいいと思ってます。

次回はもっとお金をかけずにカナダ(や諸外国)に行くことを模索したいですね。