SBI証券でTポイント投資、もう始めていますか?

筆者は夏場にTポイントカードの発行とSBI証券口座の紐付けを終え、あとはTポイントを貯めては少額で投信を買う、という運用を繰り返しています。

このポイント投資が将来どのぐらいに化けるか、今から楽しみです!

ところで、Tポイント投資でどんな投資信託を買うかは結構気になるところではないですか?

今回はポイント投資の一般論と、筆者が最近思った話を併せて紹介しましょう。

これからTポイントカードを入手するならこちら。

Tポイントで投資信託を買うまでの流れはこちら。

[スポンサーリンク]

一般的には期待リターンが高いものを買う

慣れた投資家は、ポイントはもともと無かったものとして投資する

Tポイント投資に限らず、ポイント投資では一般的に期待リターンが高いものを買います。

ポイントはもともと「もらえなかったもの」との考えで利用できるので、あまりリスクとかリターンとか気にしなくて良い、という考え方です。

不思議と、ポイントで買ったファンドでも、時間が経つと損益が気になるものですがw

例えば、以下のような商品を選んでおくと、保有者も多いため、みんなが買っているという意味で安心して運用できると思います。

- 米国株(例えば、SBI・バンガード・S&P500インデックス・ファンド)

- 新興国株(例えば、eMAXIS slim 新興国株式インデックス)

実際、リターンの高そうなものを買ってた

という考えで、筆者も最初は全世界株式ファンドや新興国株ファンドなどを買ってました。

しかし、最近になってちょっと投資先を変えようと思ったのが、今回の話。

個人的にはこう考えた

債券に投資してポートフォリオのリスクを下げるの一興

最近は市況が難しく、積極的に投資して良いかを悩みますが、一般論としては株式に債券を加えると、その分だけ大きな損失を抱える可能性が低くなります。

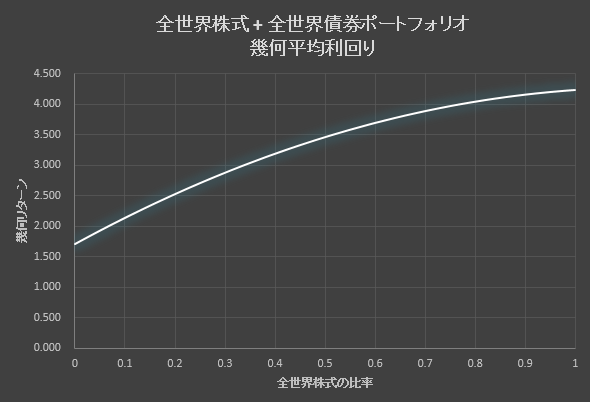

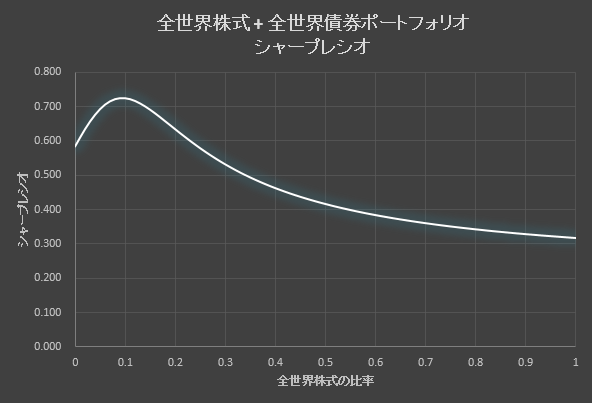

以下は楽天・インデックス・バランス・ファンド(均等型)の記事で紹介した世界株式と世界債券の比率と幾何平均リターンの図です。

出典:超長期マーケット予測2019を利用して筆者作成

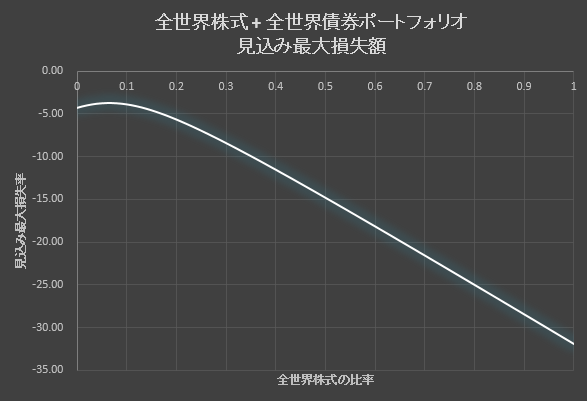

出典:超長期マーケット予測2019を利用して筆者作成

出典:超長期マーケット予測2019を利用して筆者作成

例えば、世界株式100%で運用する場合と、世界株式90% + 世界債券10%で運用する場合では、幾何平均リターンをあまり変えずに見込み最大損失額だけを数%下げられます。

筆者の場合は、つみたてNISAもiDeCoも株式ファンドを購入しているため、バランスを取るために債券を加えるのも一興です。

実際は他にもいろいろ買ってるので、正直あまり意味が無いんですけどw

個人的に好きな「楽天・全世界債券インデックス(為替ヘッジ)ファンド」を買ってみた

というわけで、「好きなファンドを応援する」ことも目的に楽天・全世界債券インデックス(為替ヘッジ)ファンドを購入することにしてみました。

この商品、個人的には使い道があって良いと思っているんですが、純資産は1億円程度と、おせじにも売れているとは言えません。

しかし、やや利回りの良い国内債券ファンドとして利用できるように筆者は感じます。

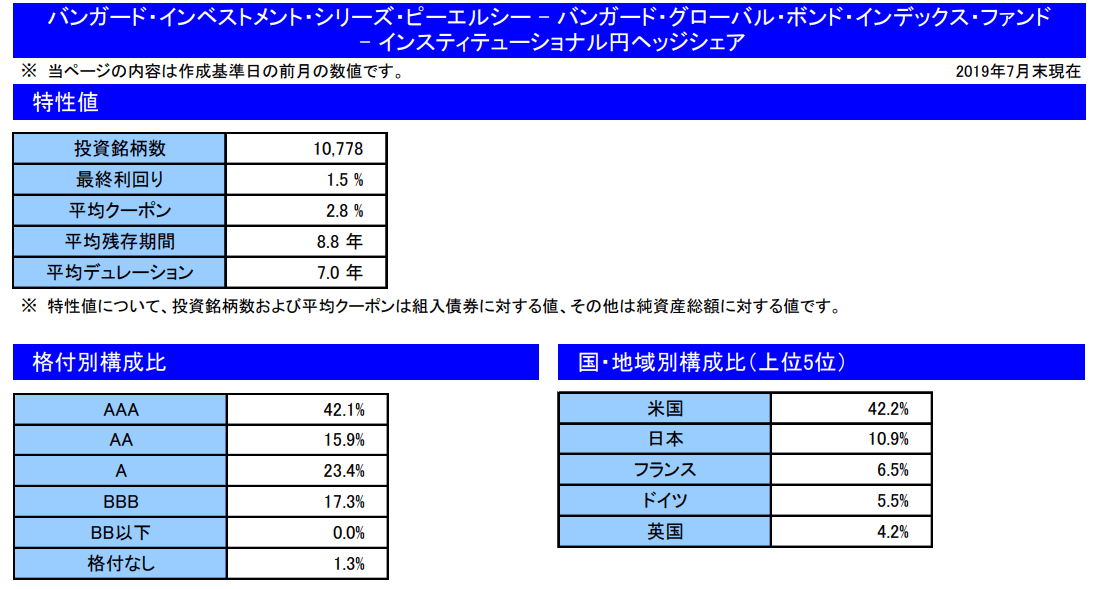

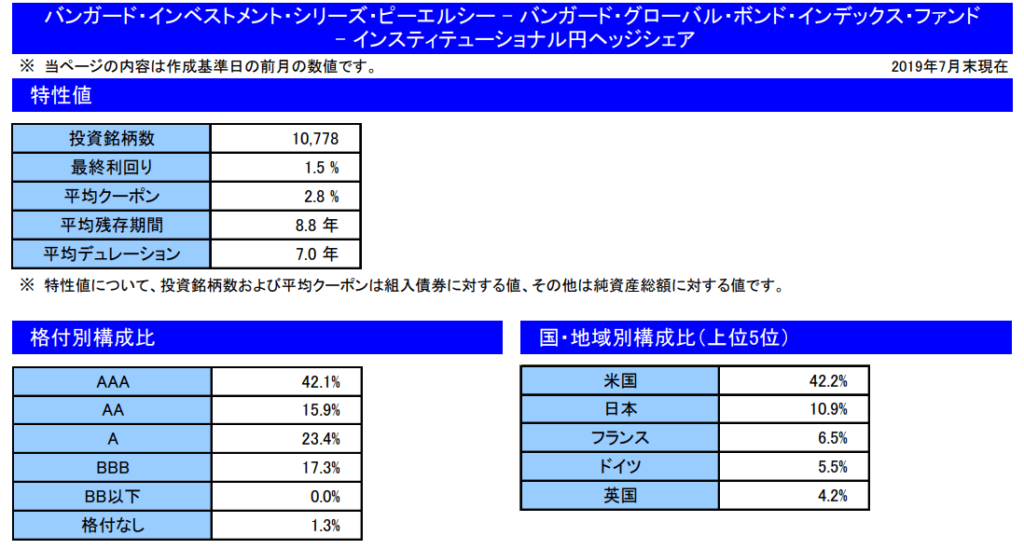

以下は楽天・全世界債券インデックス(為替ヘッジ)ファンドが投資するバンガードの投資信託のポートフォリオを月報から引用したもので、最終利回りは1.5%ありますね。

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivgb/pdf/rivgb_M201908.pdf

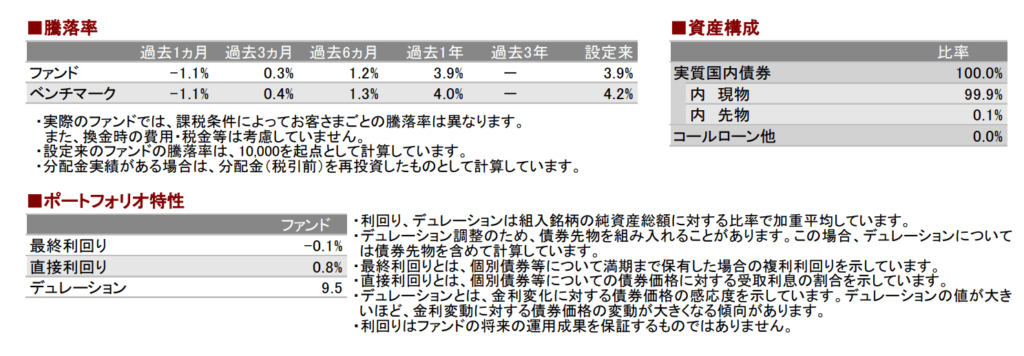

一方、以下はeMAXIS slim 国内債券インデックスの月報ですが、最終利回りがマイナスに沈んでます・・・w

出典:https://emaxis.jp/pdf/geppou/252648/252648_201909.pdf

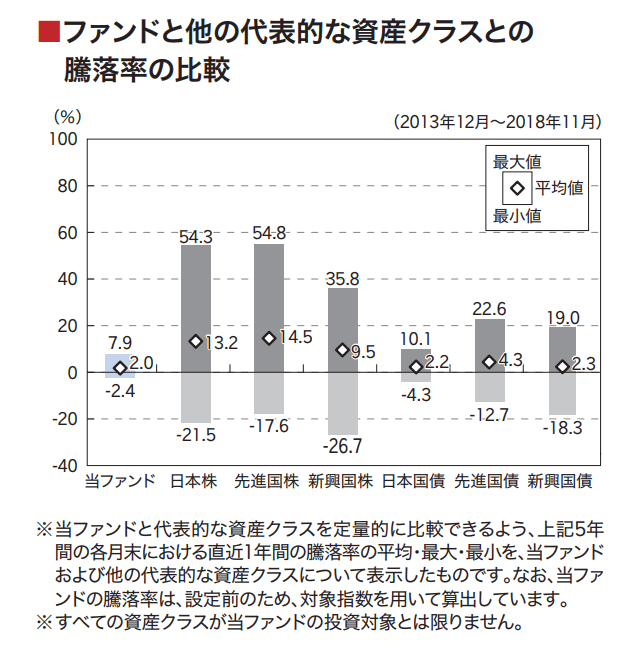

楽天・全世界債券インデックス(為替ヘッジ)ファンドの値動きの大きさを示す騰落率を見ると、おおよそ国内債券クラスと同じだとわかります。

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivgb/pdf/rivgb_P.pdf

個人的には「脇を固める」商品に使えると思ってるのですが、あなたはいかが感じるでしょうか。

結局、言いたいことはこれだ!

- 慣れた投資家は、Tポイントを含むポイントの投資先にハイリスクハイリターンの商品を選ぶことが多い。その心は、「もともとポイントはもらえなかった」と考えてリスクをとれるから

- しかし、敢えて債券ファンドに投資することで、自身のポートフォリオの「暴走」を制御する考え方もある

例えば、「アーリーリタイヤ」だとか「上司がクソだから会社を辞めたい」といった目的で投資を行なっていると、必然的にハイリスクハイリターンなポートフォリオになりがちです。

しかし、そのポートフォリオが自身の背負えるリスクを超えているかどうかは金融危機に直面して初めて露呈します。

金融危機で評価損を抱えた証券口座を見て、限界を超えていたことに気づき呆然とするのです。

残念なことに、これだけは誰も教えてくれませんし、あなた自身が気づくしかないのです。

それを未然に防ぐため、敢えて普段は選ばないようなローリスク商品も選ぶことで、ポートフォリオのリスクをコントロールしてはどうか、というお話でした。

[スポンサーリンク]

まとめ

- Tポイントを含むポイント投資では、高いリターンを期待できる商品を選ぶことが多い。ポイントは元々無かったものとして考えるため

- 敢えてローリスク商品を選ぶことで、ポートフォリオのリスクを見直す機会になるかもしれない

- ローリスク商品として国内債券ファンドもよいが、為替ヘッジつきの世界債券ファンドも利用価値があると思う

結局言いたかったのは、「Tポイントで楽天・全世界債券インデックス(為替ヘッジ)ファンド買ったぜ、いえい」ってところです。