1988年以降の新興国株式と米ドルインデックス(DXY)の関係について紹介します。

ドルインデックスとは、ユーロ・円・ポンド・スイスフランなど複数の主要国通貨に対する米ドルの価値を指数化したものだ。ドルインデックスの数値が高いと主要通貨に対して米ドルが買われていることを示し、低いと米ドルが売られていることを示す。

一説によると、米ドルインデックスの強さと新興国株式のパフォーマンスには関係があるとされています。実際、近年の米ドルインデックスと新興国株式のパフォーマンスは逆相関でした。

すなわち、米ドルインデックスの動向をチェックすることで、リーマンショック以前のような新興国株式の時代を予想できるかもしれませんね、っというのがこの記事で述べたいことです。

では、一緒にみていきましょう!

[スポンサーリンク]

1988年以降の推移

ドルインデックスと新興国株式は逆相関に

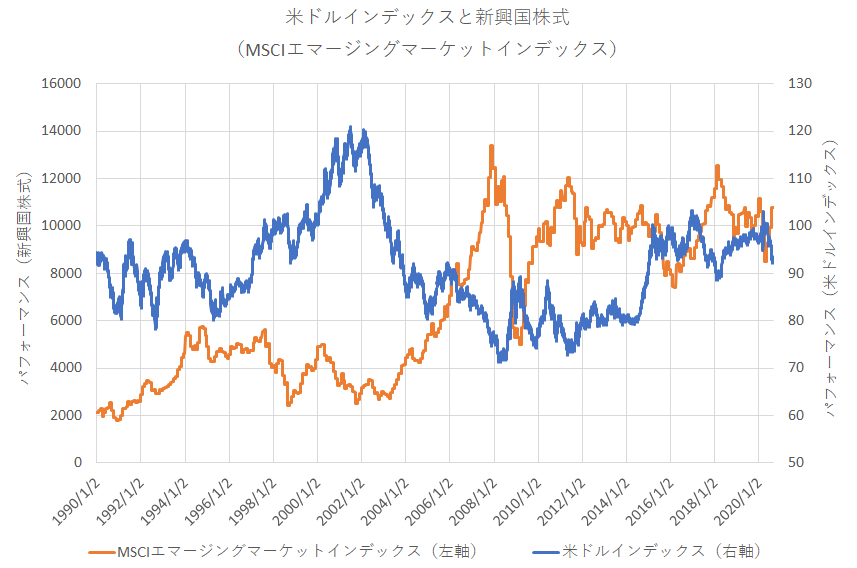

さっそく米ドルインデックスと新興国株式の1998年以降のグラフを紹介しましょう。

1995年以前は少しイマイチですが、それ以降は米ドルインデックスと新興国株式の逆に値動きする傾向にあります。つまり、米ドルインデックスが上昇すると新興国株式のパフォーマンスは下がり、米ドルインデックスが下落すると新興国株式のパフォーマンスが挙がる、という傾向です。

2000年代には米ドルインデックスがピークを付けた後、2008年に向かって下落し続けました。この時期はちょうど新興国株式や資源国株式の株高の時代としても知られます。

一方、リーマンショック以降は米国株の時代でした。それに伴い、ドルインデックスも再び強くなっています。

それ以降の米ドルインデックスは比較的高値で推移するものの、2020年に入ってトレンドが下向きになっています。これが一時的なのか、今後深堀するのかがかなり気になるところです。

2000年代にドルインデックスが弱まった理由

ところで、なぜ2000年代にドルインデックスが弱くなったのでしょう?

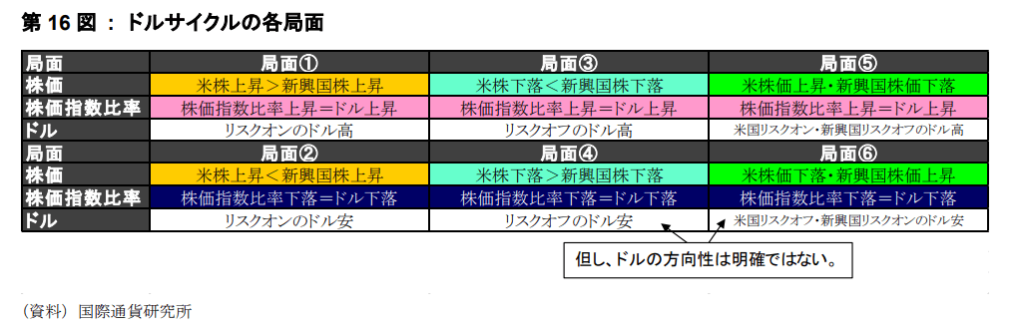

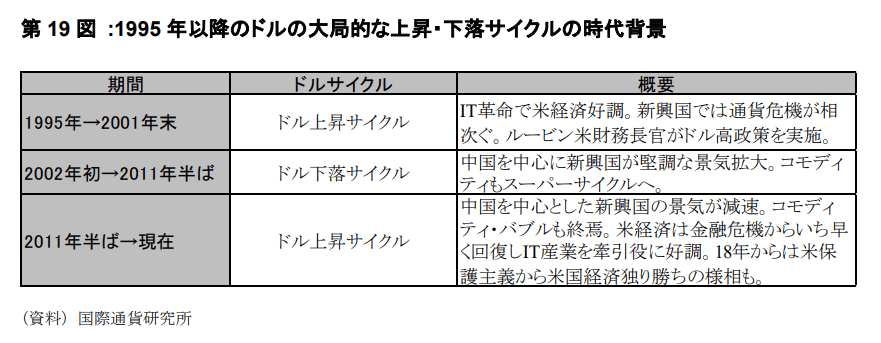

国際通貨研究所の資料によると、2000年代に新興国株式のパフォーマンスが高かった理由は、中国を中心とした新興国や資源国の経済拡大が続き、米国株以上のパフォーマンスを出していたため、ドルインデックスは下落サイクルに陥ったと述べられています(下図の局面②)。

出典:ドルサイクルの変動メカニズムを探る | 国際通貨研究所(pdf)

資料では米国株式と新興国株式のパフォーマンス差がドルインデックスに影響する「変数」で、その背景には米国と新興国のどちらの経済が好調かが影響しているとも述べられています。

出典:ドルサイクルの変動メカニズムを探る | 国際通貨研究所(pdf)

2000年代の最初には米国のITバブル崩壊があり、その後景気後退期となりました。バブル崩壊で米国株が伸び悩んだことが、その後の新興国株式の株高を招いたきっかけなのかもしれませんね。

2020年代は新興国株式の時代になるか?

さて、将来再びドルインデックスが弱くなり、新興国株式の時代が来るかどうか、についても考えてみましょう。米インベスコのサイトには、最近の米国の経済政策を受けて、以下のような見通しが紹介されていました。

★2020年代が新興国株式にとって良い時代になりうる理由

- 米ドルの低金利な状況では、外国資本や民間投資が米国外に向けられる可能性がある

- (中国以外の)発展途上国は、成長に必要な投資資金を国外資金に依存しており、成長の可能性が大きい

- 中国は今後世界の成長の原動力になる

出典:Our hypothesis for a bull market in Emerging Markets equities | Invesco(2020年8月)

また、米ドルインデックスとは異なるものの、現在の原油価格の低迷も新興国株式にとって好影響であると述べられています。たしかに、2000年代に新興国株式の時代が始まったときも、資源指数は比較的低い水準にありました(下記記事参照)。

一方、先ほどの国際通貨研究所の資料では、コロナウイルス感染症が新興国により大きな影響を与えることから、ドルインデックスの下落は予想しがたいと述べられています。実際、新興国株式は株価に大きなダメージを受けたことを以前紹介しています。

2019年時点の予測では米国の成長はピークアウトし、新興国の成長率は持ち直している最中でした。

今後新興国の経済成長が米国を上回るかは、定期的に見ていきたいポイントですね。

[スポンサーリンク]

まとめ

- ドルインデックスは他の通貨に対する米ドルの強さを表す。過去の相場では、ドルインデックスが弱まると新興国株式が強くなった

- 2000年代の新興国経済は好調で、米国株以上のパフォーマンスを発揮したため、ドルインデックスの下落を招いた(ITバブル崩壊で米国株が低迷したのがきっかけ?)

- 2020年代は新興国株式が強くなる環境が整いつつあるが、コロナの影響も無視できず難しい状況

個人的には、過去数年に比べると、新興国株式のチャンスはありそうな状況にも思えます。特に中国は他国に先駆けて景気が回復しているように見えます。

なんとなく新興国株式を物色したくなる今日この頃です。