「つみたてNISA(積立NISA)で新興国株式への投資は必要なの?」

割とよくある疑問なので一緒に考えましょう。

新興国株式は「経済成長が著しいので儲かりそう」「中国やロシアは政治体制に問題がある」といったざっくりとしたイメージを持たれることが多いです。そこで、今回は過去の相場動向なども参考に、新興国株式に投資するかどうかの判断に役立ちそうなポイントを解説します。

なお、記事の結論として新興国株式は投資先に含めてよいが、全世界株式のインデックスファンドを通じて投資する分で良い、との方向に進めます。

ちなみに景気サイクルの観点から選ぶ考え方も作ったので、一緒にご覧ください。

[スポンサーリンク]

新興国株式とはどんな国の株式?

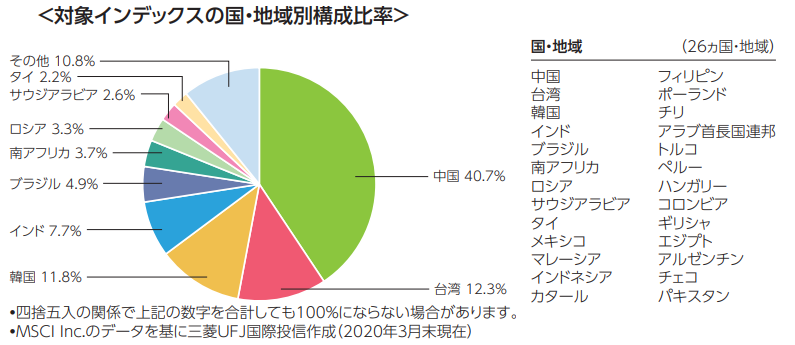

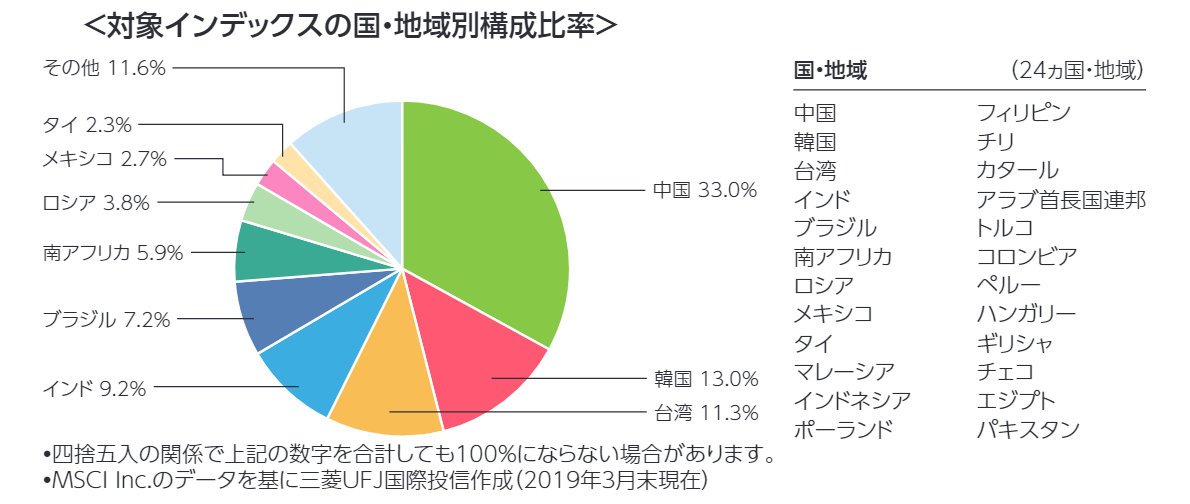

新興国株式とは主に中国や台湾、韓国などのアジア株式と、ブラジルやロシアなどの資源産出国の株式を含めた資産クラスです。2020年現在で、中国株式の比率が40%を超えるなど、中国株式を中心としたアジア株式の勢いが強いです。

出典:https://emaxis.jp/fund/252878.html

特に中国やアジアは人口増加や経済成長が著しいため、「経済成長するから(人口が増えるから)株価は上がる」とのざっくりとしたイメージで買われることが多いです。ただ、経済危機等に弱く、株式の値動きが大きいため、「大損した」との話題にもなりやすい資産クラスです。

実際、新興国におけるコロナ感染症の感染拡大はインフラの弱さも影響している感もあります。新興国にはまだ良い面・悪い面が同居している感じがしますね。

なお、つみたてNISAでは新興国株式のベンチマークとして、「MSCIエマージングマーケットインデックス(MSCI Emerging Market Index)」を採用する投資信託が多く、その他に「FTSE Emerging Index」「FTSE RAFI エマージングインデックス(FTSE RAFI Emerging Index)」等を採用する商品があります。

必要と考える理由

「新興国株式は株価が上がるのか?」との観点で考えましょう。株価が上がるならば投資するメリットはありますし、上がらないのであれば投資するメリットがないでしょね。

新興国株式の株価が上昇するかは、おそらくアメリカ経済や金融政策との関係で決まります。

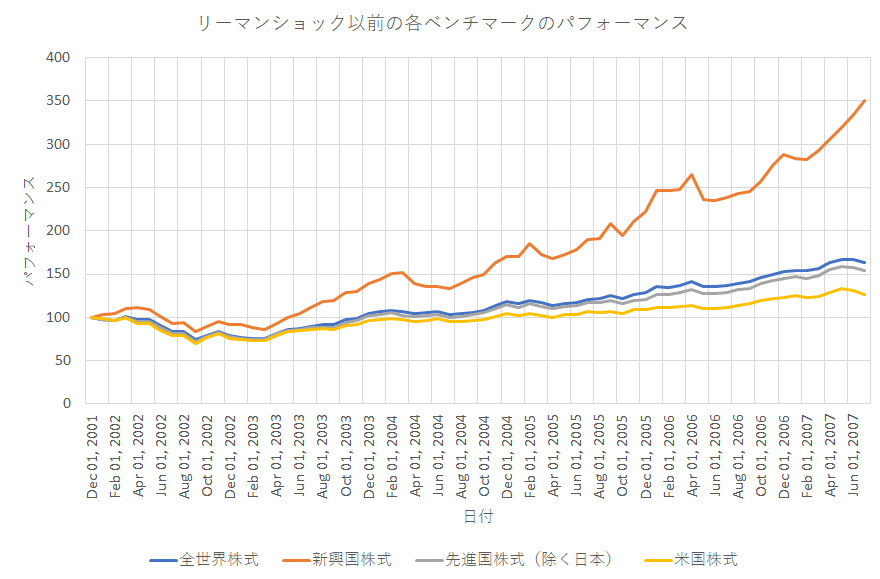

以下の記事では、新興国株式が2000年代のITバブル崩壊以降の米国経済(米国株式)停滞期に上昇した過去を紹介しました。米国株式で運用されていたお金が次の投資先を求めた結果、新興国株式にお金が集まったのだと考えられます。

つまり、新興国株式を含めるかは米国の景気サイクルを考慮したほうが良いと思います。

米国は将来にわたって世界有数の経済大国であり続けるでしょうが、ここで大切なのは米国株式の低迷や景気後退などの可能性があるか、です。米国が世界一の経済大国であり続けても、株価が上がらないならばきっと違う投資先が選ばれます。

つみたてNISAの運用年数を考えた場合、米国経済が何十年にもわたって強気のままとは考えにくいです。

米国低迷時に新興国株式が選ばれる可能性を考慮すると、つみたてNISAで新興国株式を保有するのは理に適っていると思います。

なお、中国以外の新興国にとっては、将来中国との関係が自国の株価に影響を及ぼすようになるかもしれません。今後はアメリカの経済政策とは無関係に株価が上がる局面もあるかもしれません。

実際にどのように投資・運用するか

全世界株式インデックスを活用する

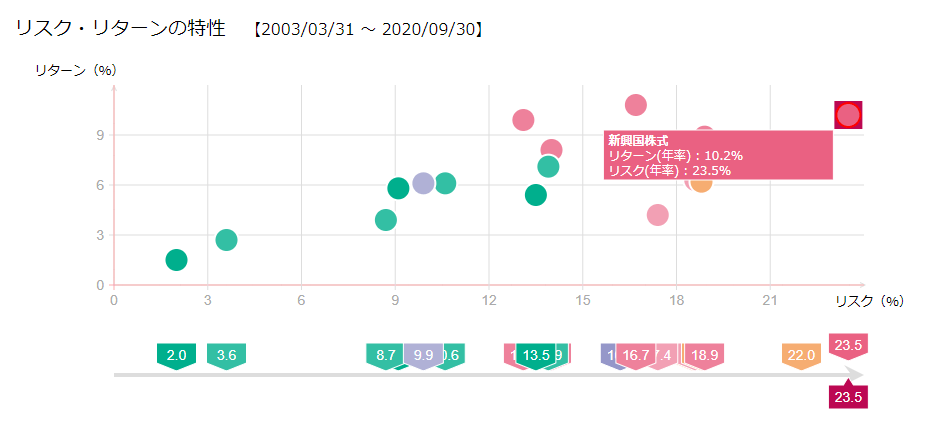

景気循環を考えると新興国株式を組み入れるメリットはあります。が、新興国株式の特徴を考えると、どの程度資産に組み入れるかはかなり重要です。というのも、新興国株式は非常に値動きの大きな資産(ハイリスクな資産)だからです。

2003年から2020年の新興国株式のリスク(利回りのぶれ幅)は23.5%でした。一般に、リスクの大きさはほとんど変わらないとされていますので、つみたてNISAで新興国株式を資産に加えることで、資産全体の値動きが大きくなってしまう可能性は高いです。

そのため、つみたてNISAで新興国株式に必要以上投資するのは、多くの人には向いていないと思います。

そこで、つみたてNISAで新興国株式を保有する比率は時価総額比率で決める手があります。2020年現在ならば、世界市場における新興国株式の比率は約10%ちょっとですので、その程度なら資産への影響も小さめです。

なお、時価総額比率で保有するならば、新興国株式のインデックスファンドは保有せず、全世界株式のインデックスファンドで十分です。例えば、「eMAXIS slim 全世界株式(オールカントリー)」や「楽天・全世界株式インデックス・ファンド」等ですね。

新興国株式を直接保有する場合

直接新興国株式のインデックスファンドを運用する場合には、「eMAXIS slim 新興国株式インデックス」や「つみたて新興国株式」等で良いと思います。信託報酬が低く、純資産の多さも魅力です。

保有比率を決める際の目安は以下の通りになると思います。

★ポートフォリオにおける新興国株式の妥当な比率(2020年現在)

- 時価総額比率:約10~15%(世界の株式市場における比率)

- GDP比率:約40%(世界の経済規模における比率)

- 新興国株式を重視:40%以上

ただ、つみたてNISAの特徴上、2つ以上のファンドの比率を維持するのは少し面倒ですよね。保有比率をどうコントロールしていくのかを考えたほうが良いと思います。

よくある質問

新興国株式のうち特定の国に投資したいのですが?

例えば中国株やインド株に期待したいとの話はよく聞くところです。ただ、つみたてNISAでは「中国株のみ」「インド株のみ」といった運用はできないので、新興国株式というクラスで我慢するか、他の商品を活用したほうが良いと思います。

どれを選べばいい?

上述の通り、新興国株式インデックスファンドよりも、全世界株式インデックスファンドを通じて投資したほうが簡単です。

★新興国株式よりも全世界株式を使って投資したほうが簡単だよ

- eMAXIS slim 全世界株式(オールカントリー)

- 楽天・全世界株式インデックス・ファンド

新興国株式インデックスを選ぶなら、以下が無難です。

★新興国株式のインデックスファンドを選ぶ場合

- eMAXIS slim 新興国株式インデックス

- つみたて新興国株式

新興国株式の詳しい比較は以下の記事でも行いましたので、併せてご覧ください。

経済体制や会社組織に問題があるのでは?

中国やロシアなど、独特の経済体制や国有企業が多いなどのデメリットもありますね。その場合には、つみたてNISAで他の商品を選んだり、特定口座で国有企業を除外した海外ETF(XSOE、CXSE等)やADR銘柄等を使ったりする手もあります。

なお、組織の問題は日本株でもよくある話なので、それを言い出したら何にも投資できなくなると思います。

[スポンサーリンク]

まとめ

- 新興国株式は中国やインドなどのアジアとブラジルやロシアなどの資源国などを中心に投資する商品

- 新興国株式のパフォーマンスは米国株式と関連する可能性がある。米国経済・米国株が低迷した時の資金の向け先として選ばれる可能性があるので、つみたてNISAの投資期間を考えると、投資先に含めたほうが良い

- 新興国株式は値動きが大きくなりやすいので、時価総額比率程度(10%超)でも十分。その場合には、全世界株式インデックスファンドを使えばよい

2018年にこの記事を書いたときには「新興国株式は不要」だと筆者は考えていました。しかし、リスク分散や、米国経済と過去の相場の関係を考えると、多くの人が時価総額比率分ぐらい保有するのは差し支えないと考えています。