結論から述べると、2019年時点で日本株式は「割安」と判断されることが多く、将来の期待リターンも高めになると見積もられています。

ただし、少子高齢化問題の進行から、日本株への投資が必要なのか?本当はいらないのでは?と悩んでる方も多いと思います。

そういった場合には、日本を含む全世界株式やバランスファンドなどを利用するのがオススメです。

- eMAXIS slim 全世界株式(オール・カントリー)

- 楽天・全世界株式インデックス・ファンド

- eMAXIS slim バランス(8資産均等型)

- たわらノーロード バランス(8資産均等型)

個人的には、各種指標だけみると日本株に投資したいと感じます。

が、日本株をつみたてNISAの中核に据えることはないでしょう。

では詳しく解説!

[スポンサーリンク]

2019年現在、日本株は「割安」

日本は世界の中でもっとも割安な先進国かも

まず、日本株の状況を確認しましょう。

日本株はいま割安です。

ちょうど今日のウォールストリートジャーナルにこのようなニュースが出ています。

企業利益は増えている。デフレは終わった。にもかかわらず、日本の株式市場は悪く言われており、低迷しているユーロ圏よりも割安に評価されている。(中略)

日本の金融株、産業株、高級小売りや自動車メーカーを含む一般消費財株は、最も割安だ。これら3つのセクターを合計すると、市場の半分に達し、この比率は米、英、ユーロ圏や新興経済圏に比べ高い。世界経済が上向けば、これらの株式は値上がりするはずだが、現時点で買い手は少ない。

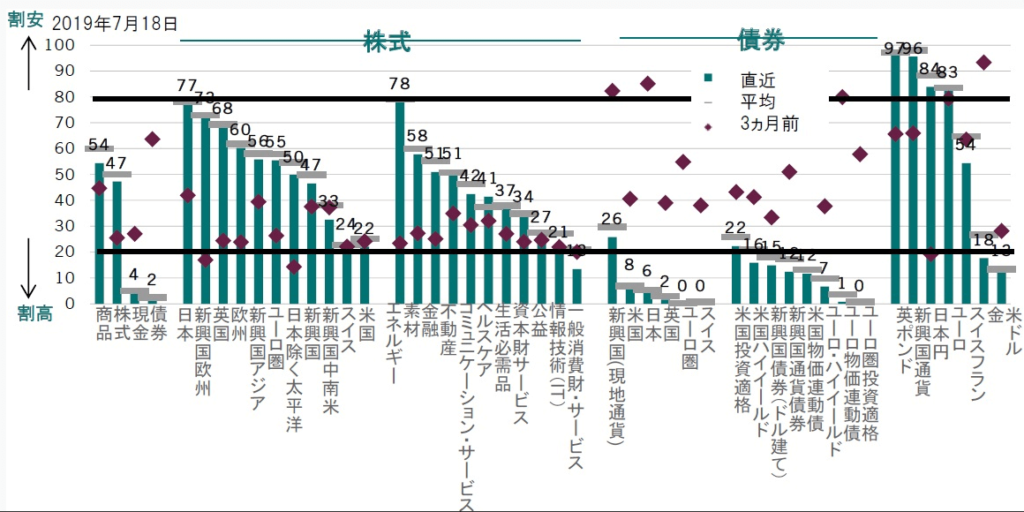

以下はピクテの2019年7月時点の世界市場の割安度、割高度を判断したもので、日本市場はなんと新興国市場よりも安いとの判断が下されています。

ピクテ・マルチアセット・ストラテジー 2019年8月 | 幻冬舎ゴールドオンライン

出典:ピクテ・マルチアセット・ストラテジー 2019年8月

myINDEXでの世界各国のPER、PBRでも同様で、日本は先進国の平均値に比べると、かなり低いPER、PBRになっています。

勘違い:「日経平均株価2万円以上 = 割高」は間違い

たまに「日経平均株価が2万円以上であること = 割高」と短絡的に考える方もいらっしゃいますが、これは違います。

2万円が「アンカー」になってしまうのは心理効果の1つで、今後の長期的な株価推移とはあまり関係ありません。

投資のリターンは「期待度の低さ」からももたらされる

GDP成長率と株式のリターンは逆相関に?

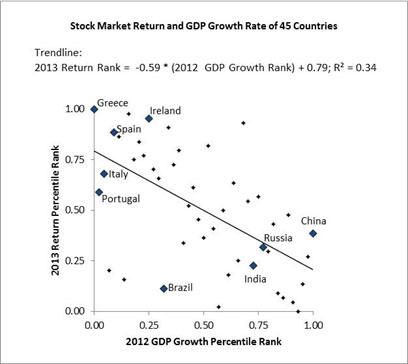

ジェレミー・シーゲルの「株式投資の未来(いわゆる「赤本」)」では、新興成長国のGDP成長率と株式リターンが逆相関になることを示しています。

以下は海外のサイトから引用したものですが、縦軸が2013年にもっともリターンが高かった国(1.00ほど高い)、横軸がもっともGDP成長率の高い国(1.00ほど高い)でプロットしたものです。

赤本の結果同様に、株式リターンの高かった国はGDP成長率では他国よりも低い国が多いことがわかります。

出典:Can GDP Growth Rate Predict Stock Market Return? | Loring Ward

このことは、高い経済成長率の国が、必ずしも株式で高いリターンをもたらす「とは限らない」ことを意味します。

その理由は、経済成長に対する高い期待に対して資金が集まることで、株価の過大評価が起こりやすいためです。

言い換えれば、現在の日本は経済成長にまったく期待が持てないため、資金が集まらず、株価が過小評価されている可能性があるのです。

- 誰も経済成長に期待していない(自国民すら期待しておらず、むしろ衰退する社会に合わせて生きようとする人が多い)

- だから誰も日本株を買わない

もし、こういった市場で何か革新的なことが発見・開発されたら、それは大きなリターンに繋がるかもしれませんね。

将来の日本の期待リターン

StarCapital AGの予想

STOCK MARKET EXPECTATIONS | StarCapital AG

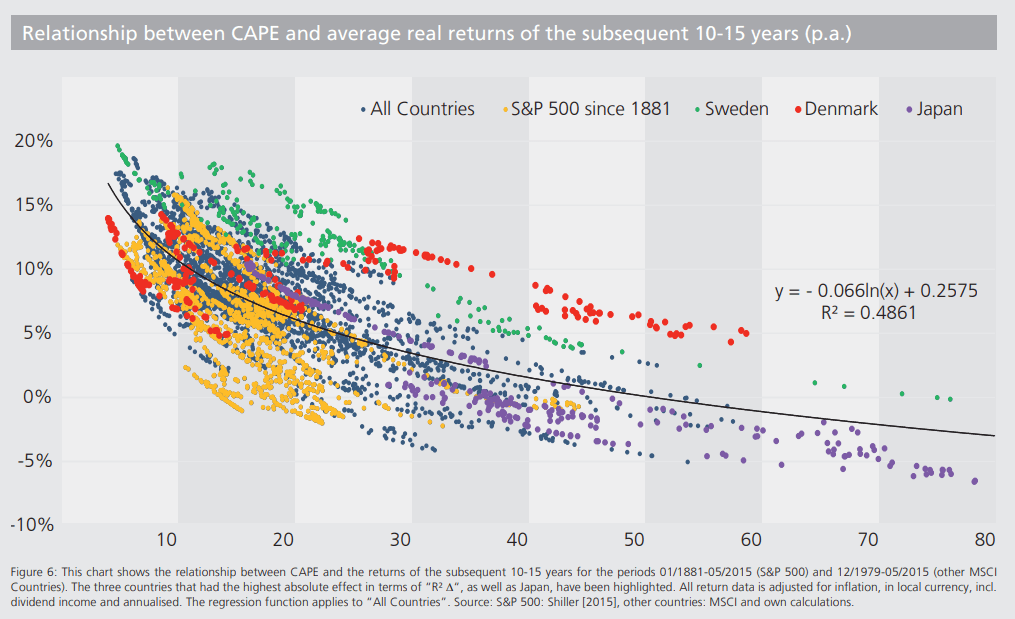

StarCapital AGの予想では、日本株のPBRとシラーPER(CAPERレシオ)を利用して、今後10~15年ほどの長期リターンを5.5~10.5%(平均8.0%)と見積もっています。

CAPE(Cyclically Adjusted Price Earnings Ratio)は、ノーベル経済学賞受賞者の米エール大学ロバート・シラー教授が考案した株価の割高感を測る投資指標でPER(株価収益率)の一種。ITバブル(ネットバブル)の崩壊を予見した指標として有名である。一般的に、PERは株価を一株当たりの当期純利益で割って算出することが多いが、単年度の一株利益を使用すると変動が大きくなることもあり、CAPEでは過去10年間の平均利益に物価変動を加味した値を一株利益として指数を算出。景気循環の影響を調整した株価の割高、割安を見ることができることも特徴の一つであり、景気変動調整後のPER(株価収益率)とも言われる。CAPEでは割高、割安の分岐点は25倍程度と言われている。

この見積もりは、過去のCAPEレシオ、PBRと株式のリターンの相関関係から求めたもので、現在のCAPEレシオが低いほど、今後(subsequent)10~15年ほどのリターンが高くなる、という逆相関関係があります。

PBRも同様ですが、他の先進国に比べると、日本はPBRと株式リターンの逆相関関係はあまり強くない(それでも-0.5前後)ようです。

StarCapital AGの計算では、2019年8月30日時点のCAPEレシオは「21.1」で、上図の過去の実績から考えると今後10年間の期待リターンは3~7%程度と求まります。

JPモルガンAMの超長期マーケット予測

2019 LONG-TERM CAPITAL MARKET ASSUMPTIONS | JPモルガンAM

こちらはいつも引用しているデータですが、今後10~15年程度の日本株(大型株)のリターンは6.46%、日本株(小型株)のリターンは6.75%とされています。

計算方法はわかりませんが、だいたい似たようなことをやっていると思います。

日本株への投資は必要か?不要か?

割安度などだけ考慮すれば、日本株に投資して良い

以上のデータを踏まえると、日本株は「誰も経済成長を期待していない」という期待度の低さが、逆に高い株式リターンを生み出す可能性を秘めています。

あなたが「米国株一辺倒」派ではない限り、日本株式への投資を考慮しても良いと思います。

どちらかと言えば、

- eMAXIS slim 全世界株式(オール・カントリー)

- 楽天・全世界株式インデックス・ファンド

- eMAXIS slim バランス(8資産均等型)

- たわらノーロード バランス(8資産均等型)

のような、1つの投資信託の中に日本株も含まれている商品を選ぶことをオススメしたいです。

そうすれば、日本株の「取りこぼし」も無いですし、逆にダメだったとしても、時価総額比率で萎んでいくだけなので、投資家の損失は抑えられます。

8資産均等型は必ず12.5%が日本株に割り当てられるので、日本株の値下がりは逆に将来に向かってのチャンスになりますね。

「つみたてNISAは日本株だけ」は推奨しない

あなたもご存知の通り、日本は高齢化問題と人口減少に伴うリスク要素が多い国です。

「つみたてNISAは日本株だけ」という運用はやめたほうが無難です。

日本株式に投資する際のおすすめ商品は?

個人的には先に挙げたように、日本株も含む全世界株式やバランスファンドの利用をオススメします。

その場合、日本株式がダメだったとしても、他の市場のリターンが高ければ、日本株の損失をカバーできるからです。

- eMAXIS slim 全世界株式(オール・カントリー)

- 楽天・全世界株式インデックス・ファンド

- eMAXIS slim バランス(8資産均等型)

- たわらノーロード バランス(8資産均等型)

どうしても日本株100%で運用したければ、

- ニッセイ日経225インデックスファンド

- iFree 日経225インデックス

- ニッセイTOPIXインデックスファンド

- eMAXIS slim 国内株式(TOPIX)

など、定番の低コストファンドを選んでおけば良いです。

[スポンサーリンク]

まとめ

- 2019年10月現在、日本株は「割安」との判断が強い。日本人含め、日本市場に期待をしている人が少ない(割安というか単に期待されていないというか)

- 経済成長率は必ずしも株式のリターンとは結びつかない。割安な市場、期待されていない市場が高いリターンをもたらす可能性がある

- つみたてNISAで日本株に投資する場合には、日本株を含む全世界株式やバランスファンドの利用が良い。日本株がダメでも、他の資産でカバーを期待できるから

余談:個人的に日本市場への投資を悩む点

この手のパフォーマンスだけ見れば、日本は自国ですし、投資先としてはベストな市場だと思います。

しかし、働き方や経営判断に関するニュースを見ていると、頭をかしげるようなことも多々ある点で悩みますね。

まあ、2019年現在は低コストで全世界に投資できるのですから、あんまり日本という国にこだわらないほうが楽しめるのかなって気はしますね!(投資オタクの発想)

日本も新興国もそうですけど、慢性的に割安のものは機体が低いだけでなく、「◯◯が改善すれば化ける」というような但し書きが付いてるものが多いですよね。そこが変わってないから低迷を続けてるわけだし、よくなっても一瞬だけで他に先駆けて下落するので単に一発屋の穴になってる気がします。

— いぬデックス (@binboinvest) 2019年10月2日

他の資産の話題もどうぞ。

商品組み合わせの話題はこちらから。