2020年3月のコロナショック以降、ゴールドの分散効果が役立ってないのでは?という話を見かけることが増えてきました。というのも、ゴールドと株式がほぼ同じ方向に値動きしているからです。

そこで、最近のゴールドと全世界株式の相場を比較してみました。

過去にも、ゴールドと株式が同じ方向に値動きしたことがありました。近年はゴールドをポートフォリオに組み入れようとの話も増えてきましたが、必ずしも値動きを緩和するとは限らない点も考えた上で配分や運用方針などを考えたいと感じます。

[スポンサーリンク]

最近の株式とゴールドの推移と相関性

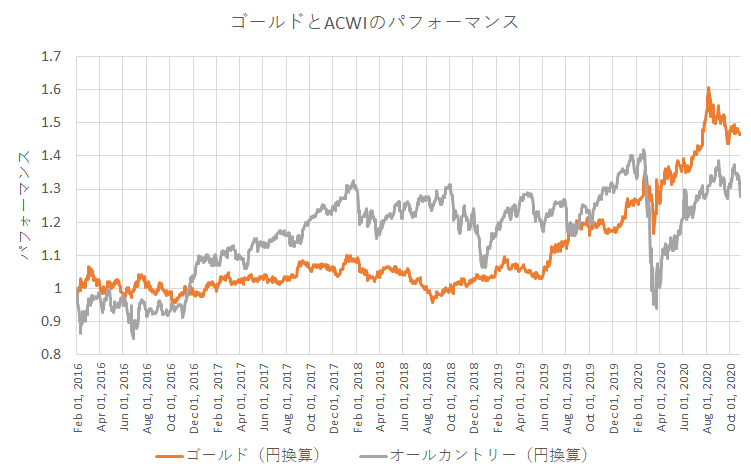

2016年以降のゴールドと全世界株式(ACWI)のパフォーマンスを比較しました。用いたデータは円換算(為替レート考慮)しています。

2020年3月以降はゴールド(橙)も全世界株式(灰)も値上がりしており、両者が同じ方向に値動きしていることがわかります。2020年8月以降はゴールドも全世界株式もピークを付けており、その後はどちらも低迷してしまっています。

なので、コロナショック以降はゴールドと全世界株式の分散投資で、お互いの値動きを打ち消しあう効果は期待できませんでした。といったところから、ゴールドのリスクヘッジ機能が役に立っていないという話が出てきます。

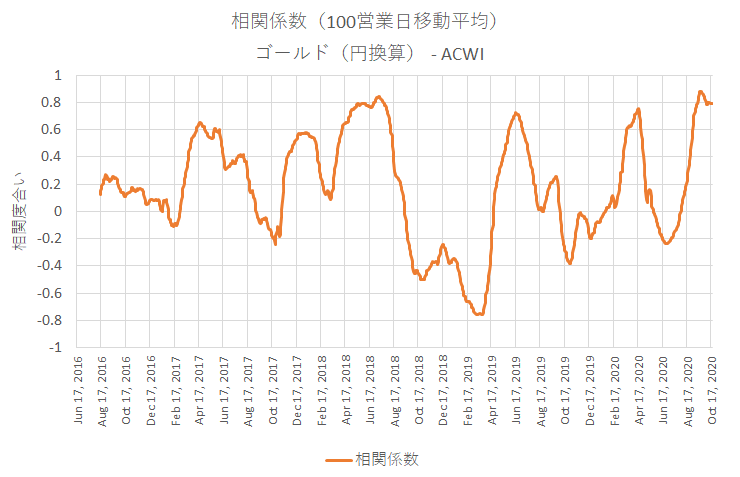

ただ、もう少しさかのぼってみても、近年はゴールドと株式が似たような値動きを示すことが多いです。ゴールドと全世界株式の相関を見てみましょう。

この期間中の相関係数は0.49で、2000年8月~2020年8月までの相関係数(0.20。改めて考える金の魅力 | Pictet より引用)よりもやや正相関が強めに推移しています。コロナショック以前から、ゴールドが株式の値動きをうち消す効果は弱まっていたように感じます。

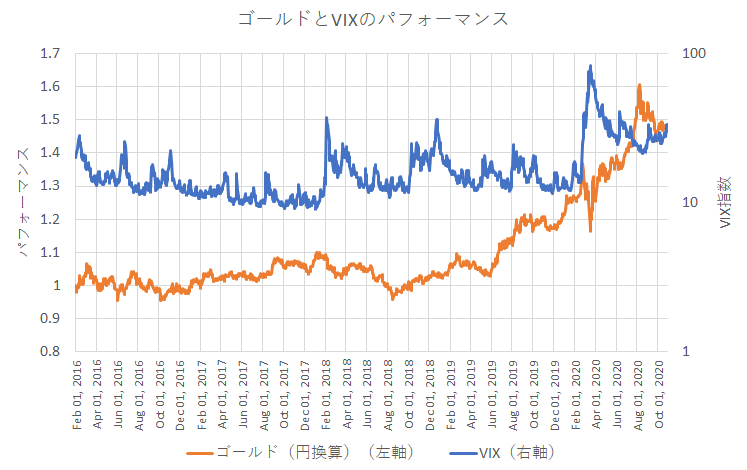

参考までにもう1つ、相場の不透明感を数値化したVIX(恐怖指数)とゴールドの比較も作ってみました。

例外もあるものの、VIX指数が上がるタイミングで、円換算後のゴールドは値を下げる傾向にあります(円換算後なので、為替の影響もあります)。ゴールドを保有することで、相場の不透明感(株安の可能性)を乗り切ることは少々難しいようにも感じます。

過去の相場での関係性

実は、ゴールドと株式が同時に値上がりする場面は過去にもありました。以下は2004年頃からのドル建てでのゴールド(青)と米国株式(S&P500。赤)の比較です。

過去に大きくゴールドが上がったタイミングは、資源バブルからリーマンショック以降の米国の金融緩和の時期でした。特に2009年からのゴールド高の時期は、金融緩和を行っていた点で現在と似ています。

教科書的には、ゴールドは株式と無相関性が強く、分散投資の効果があると言われます。が、時には株式とゴールドの正相関が強くなる場面もあることを考慮して、組み入れる配分などを考えたいですね。

[スポンサーリンク]

まとめ

- 最近のゴールドは株式の値動きをうち消す効果がなくなってるとの話が多い。実際にコロナショック以降のゴールドと株価はほぼ同じ方向に値動きしてきた

- ゴールドと株式の相関性を見ると、過去20年の相関より最近の相関性はやや高くなっている

- 過去にも類似の局面はあった。値動きを打ち消しあう効果が弱いことを知った上で保有

個人的には以下の記事で紹介した検証例も踏まえ、しばらくはゴールドへの投資を続けるつもりです。

他のゴールドの話題は以下よりご覧ください。