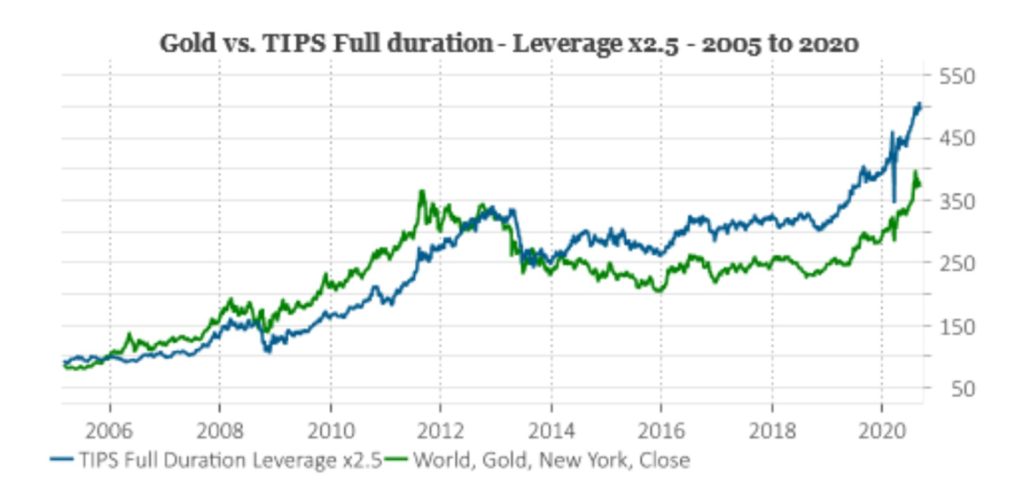

先日、ゴールドとアメリカの物価連動債(インフレ連動債)について面白い関係のグラフを見つけたので紹介したいと思います。それは最近15年ほどのゴールドのリターンは、アメリカの物価連動債(インフレ連動債)に2.5倍のレバレッジを掛けたものと似ているというものです。

出典:Why we chose to buy gold | Goldhub

今回はこのゴールドと物価連動債の話をもう少し掘り下げてみたいと思います。

[スポンサーリンク]

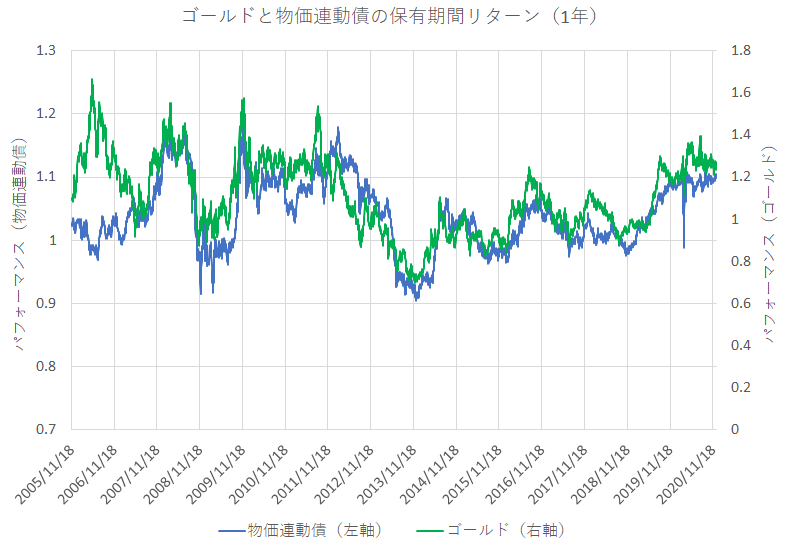

ゴールドと物価連動債の保有期間リターン

今回は、先ほどのグラフを参考に、2005年以降のゴールドETF(GLD)と物価連動債ETF(TIP)の前年比リターンを求めたグラフを作ってみました。大切な点として、ゴールドと物価連動債の軸の幅を変えており、チャートが重なるようにしています。

これを見ると、大局的には物価連動債とゴールドは同じタイミングで値上がりし、また同じタイミングで値下がりしていることが多いように見えます。

値動きの大きさはゴールドが大きくなっています。参考までに1日あたりの株価の標準偏差を求めたところ、ゴールドは1.15%に対し、物価連動債は0.39%でした。ゴールドは物価連動債の約2.97倍ほど大きく値動きしています。

さて、個人的にこのグラフが大切だと考える理由は、ゴールドも物価連動債も「行き過ぎた」価格は最終的に補正される可能性が高いと思える点です。言い換えると、ゴールドと物価連動債が逆行した場合、どちらかの価格は間違えている可能性があります。

ちなみに、ゴールドと物価連動債の日々の株価の相関係数は0.86とかなり高めです。また、1年後のリターンの相関も0.68ですから、両者の連動性は高いと思います。

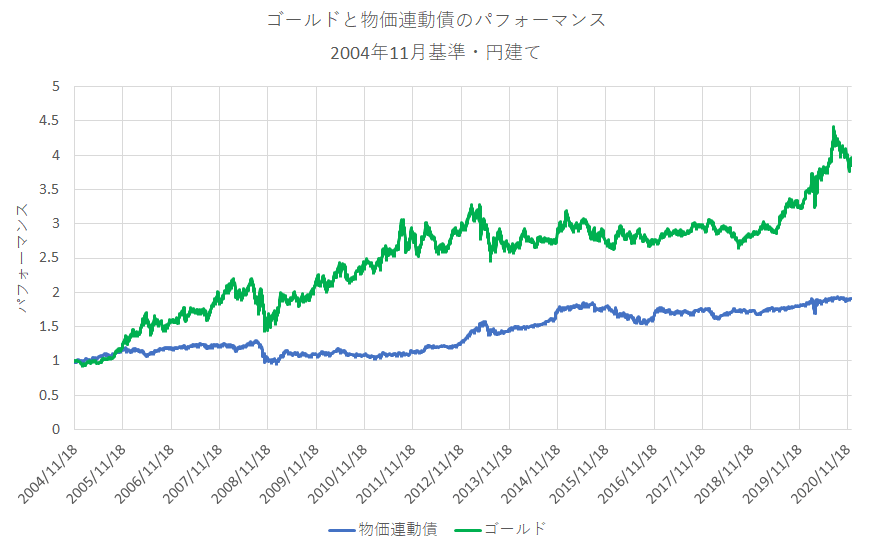

2004年基準のパフォーマンス

以下のグラフは2004年11月を基準とした物価連動債とゴールドの円建てのパフォーマンスです。

ゴールドは「資産防衛」とのイメージから、値動きが穏やかで安全性の高い商品のように思われています。しかし、実際のゴールドは株式に近いボラティリティを持つ商品です。

長期では増えると思いますが、暴落時のクッション材として考えるなら、単純にリスク(価格変動)が大きすぎると感じました。

そこで、「値動きを抑えたゴールド」として物価連動債を利用する手はあると思います。

上の円建てグラフを見ると、物価連動債(円換算したTIP)は2014年から2020年までの15年間でだいたい2倍になった程度ですね。「大きく増える」と言えませんが、一般的な債券が利回りを失っている現状では、物価連動債を選んでみると役に立つかもしれません。

米インフレ連動債(TIPS)は2年連続で通常の米国債のパフォーマンスを上回ろうとしている。一部の大手投資家はさらなる上昇余地があるとみる。バンガード・グループは3月に購入したTIPSで利益を上げたが、再参入の機会をうかがっている。

出典:今こそ有望か米インフレ連動債-バンガードやブラックロックなど強気 | Bloomberg(2020年12月1日)

[スポンサーリンク]

まとめ

- 物価連動債(TIP)に約2.5倍~3倍のレバレッジを掛けると、ゴールドとほぼ同等の値動きになる

- 物価連動債とゴールドの値が逆行している時は、どちらかが間違えており、将来的に修正される可能性がある

- 物価連動債はゴールドに比べて値動きが小さいので、より守りの投資として選択の余地がありそう(特に、現状のように将来インフレの可能性がある場合)

両者の関係を見ると、ゴールドはより年限の長い物価連動債のような商品なんですね。ちょっと面白いなぁと思いました。

なお、ゴールドとインフレの関係については以下の記事もご覧になってください。