楽天・インデックス・バランス・ファンド(債券重視型)はつみたてNISA対象のバランスファンド。

つみたてNISA対象の投資信託の中ではかなりリスクを抑えた部類に属しています。

予測データを利用した計算上ではかなり効率的な運用を期待できる商品ですが、現在の債券市況が前代未聞の状況であることが、本商品の利用是非の判断を難しくしていると思います。

加えて、個人投資家に人気が無いため、「人気が無いから選べない」というデメリットも生じています。

それらを踏まえると、個人的には楽天・インデックス・バランス・ファンド(均等型)や楽天・インデックス・バランス・ファンド(株式重視型)のほうが良いかなーと思います。

以下、詳しくみていきましょう。

[スポンサーリンク]

楽天・インデックス・バランス・ファンド(債券重視型)の基本情報

楽天・インデックス・バランス・ファンド(債券重視型)(協会コード:9I313187)は楽天投信投資顧問の投資信託の1つです。

楽天・インデックス・バランス・ファンド(債券重視型) | 楽天投信投資顧問

楽天バンガードシリーズの1つで、米国の資産運用会社「バンガード」のETFや投資信託を利用して、全世界に投資します。

楽天・インデックス・バランス・ファンドは、本商品以外にも均等型と株式重視型があり、債券重視型を加えた3つをシリーズ商品として販売されています。

- 楽天・インデックス・バランス・ファンド(株式重視型)

- 楽天・インデックス・バランス・ファンド(均等型)

- 楽天・インデックス・バランス・ファンド(債券重視型)

信託報酬や純資産などの基本情報

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 実質コスト |

0.2616% 0.242%※ |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 運用期限 (償還日) |

無期限 (償還なし) |

| 基準価額 | 楽天投信公式 |

| 純資産(ベビー) 純資産(マザー) |

6.4億円 -億円 |

| SBI証券ランキング つみたてNISA 設定件数 |

10位以下 |

※2018年7月20日~2019年4月15日

信託報酬ランキング(2019年11月)

72位

SBI証券で2019年11月6日時点で取り扱う153本のつみたてNISA対象投信との比較。

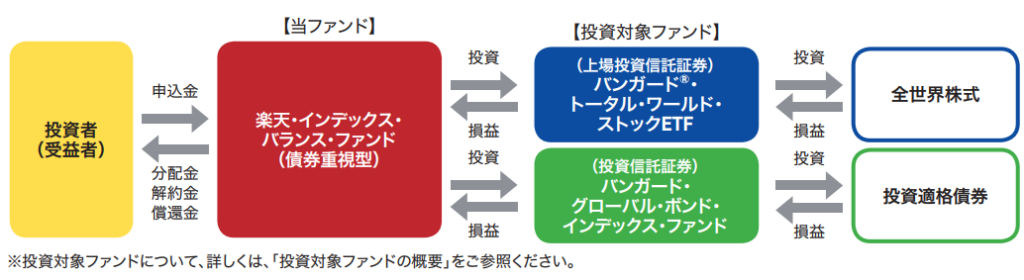

ファンドの仕組み

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivbe/pdf/rivbe_P.pdf

楽天・インデックス・バランス・ファンド(債券重視型)は、米国バンガード社の投資信託を通じて全世界の株式と債券に投資します。

株式部分のマザーはいわゆる「VT(バンガード・トータル・ワールド・ストックETF)」で、楽天・全世界株式インデックス・ファンドと同じものです。

債券部分のマザーは「バンガード・インベストメント・シリーズ・ピーエルシー – バンガード・グローバル・ボンド・インデックス・ファンド」といい、これは投資適格債に投資する非上場の投資信託です。

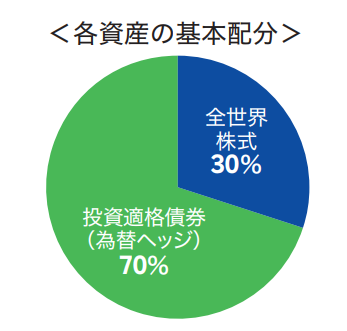

全世界の株式と債券に3対7の比率で投資

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivbb/pdf/rivbb_P.pdf

楽天・インデックス・バランス・ファンド(債券重視型)は日本を含む全世界株式と全世界債券に3対7の比率で投資します。

債券部分は為替ヘッジを行なっているため、理論上は株式と相関関係が薄れており、ほどよい分散になっているのが特徴です。

つみたてNISAでは、この配分で運用を行なう投資信託はないので、ライバルのいないオンリーワンな投資信託とも言えます。

債券重視型も素晴らしいが、市況が微妙

予測データを用いた計算では、保守的な運用を期待できる

楽天・インデックス・バランス・ファンド(債券重視型)も株式重視型同様に素晴らしい商品ですが、債券の割り合いが多いため、先行きにはかなり不確実性がある賞品でもあると筆者は感じます。

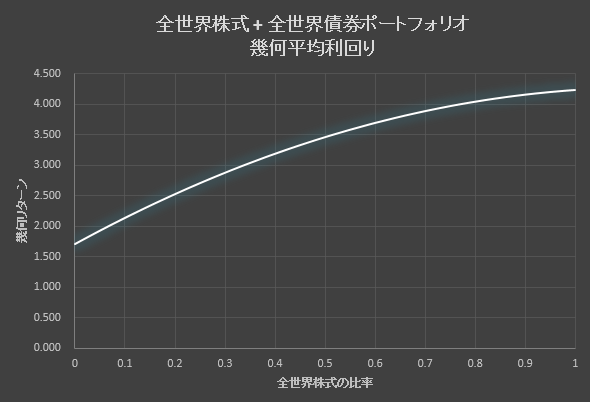

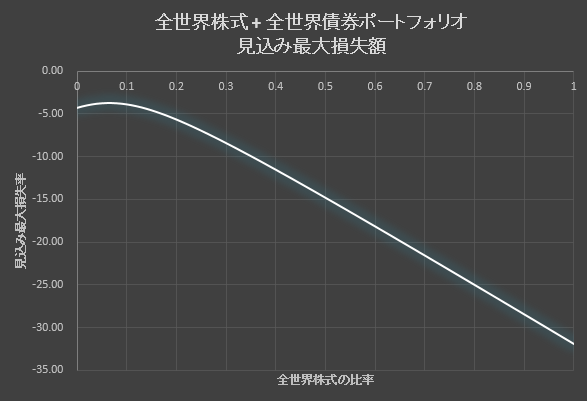

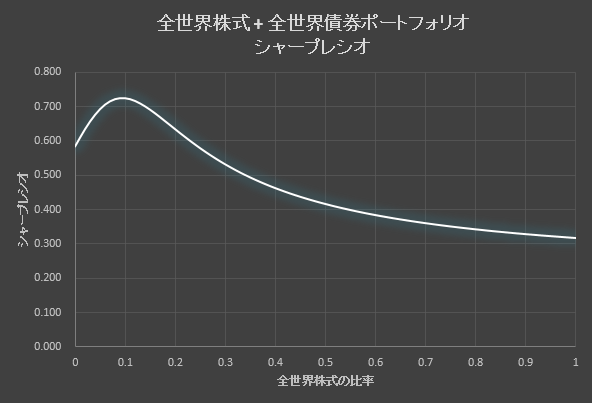

以下は、楽天・インデックス・バランス・ファンド(株式重視型)の記事でも紹介した図で、JPモルガンAMの「超長期マーケット予測2019」のデータを利用して、全世界株式と全世界債券(為替ヘッジあり)の資産配分と幾何平均利回り、見込み最大損失率をグラフに落としたものです。

出典:超長期マーケット予測2019を利用して筆者作成

出典:超長期マーケット予測2019を利用して筆者作成

出典:超長期マーケット予測2019を利用して筆者作成

全世界株式の比率が0.3のとき(= 楽天・インデックス・バランス・ファンド(債券重視型)と同じ配分の時)、

- 幾何平均利回りは約2.9%

- 見込み最大損失率は「投資額の約8%」で、均等型や株式重視型に比べるとかなり低い

- シャープレシオは0.53程度で、均等型や株式重視型よりも運用効率が良い

といった結果になります。

「超長期マーケット予測2019」のデータは予測データなので、もちろんこの通りの運用結果になるとは限りません。

とはいえ、この結果は比較的納得感があるもので、「だいたいこんなものだろう」と筆者は感じます。

マイナス金利が進む債券市況の動向が気になる

2019年9月時点でアメリカの債券利回りはいまだ2%程ある一方で、日本やEU各国の債券利回りはマイナス利回りになっています。

このことは、楽天・インデックス・バランス・ファンド(債券重視型)の7割を占める債券部分の利回りが下がっていることも意味するもので、今後しばらくは上記の計算ほどのリターンは得られない可能性があるとも感じます。

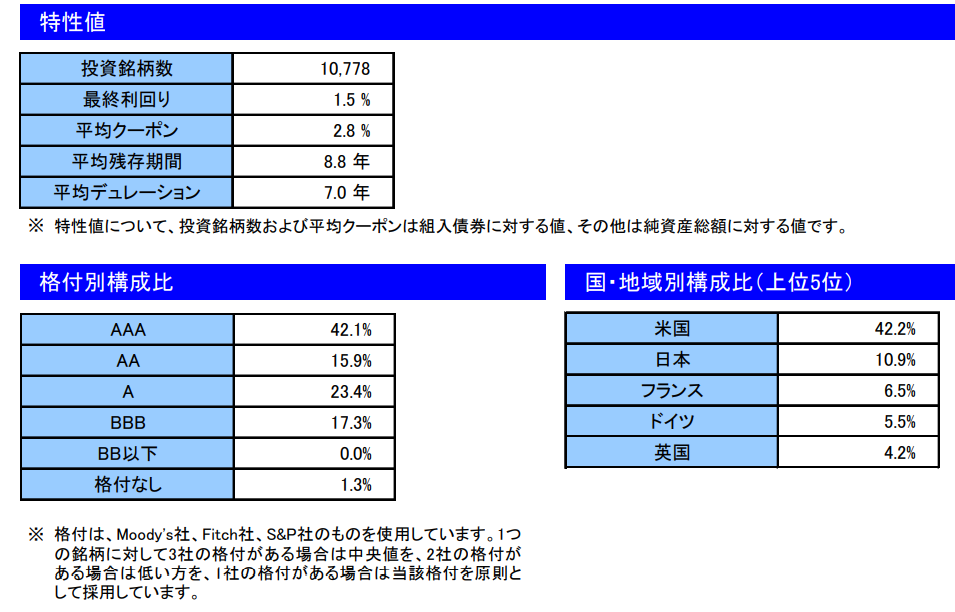

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivbe/pdf/rivbe_M201908.pdf

最新の月報によると、債券部分の最終利回りは1.5%ですね。

(価格変動もあるので単純に比較はできませんが)「超長期マーケット予測2019」のヘッジ付きグローバル債券の平均利回りを0.25%下回っており、今後しばらくはさらに利回りが低くなる可能性も捨てきれません。

「マイナス金利」とは今までの債券投資からは考えられない、前代未聞の状況です。

楽天・インデックス・バランス・ファンド(債券重視型)は債券比率が高い分だけ、どうしても債券市況の動向が気になるところです。

債券部分がベンチマークとする「ブルームバーグ・バークレイズ・グローバル総合インデックス」は国債のほかに、政府関連債や社債なども含んだインデックスです。

そのため、国債のみで構成される債券ファンドに比べ、利回りはある程度維持される気もします。

楽天・インデックス・バランス・ファンドシリーズにはそのあたりの「バランスのよさ」も感じるところです。

将来シミュレーション

入力条件

今回は筆者作成のつみたてNISA対応モンテカルロシミュレータで将来予測を計算してみます。

| 項目 | パラメータ |

|---|---|

| リターン | 3.034 |

| リスク | 5.709 |

超長期マーケット予測2019を利用して計算

計算は正規分布を前提とした乱数で行なっています。

この計算結果は将来の運用成績を保証しませんので、参考程度にご覧ください。

計算結果

仮に毎月1万円(総額240万円)を本商品に積み立てた場合、つみたてNISA終了時(2056年)の評価額は426万円(+186万円)になります。

もっとも運用が良くなかった場合の評価額は196万円で、44万円の損失です。

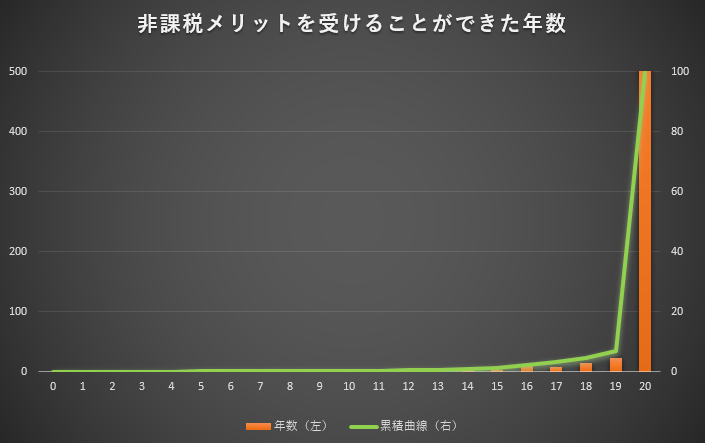

各年で非課税メリットを受けられる可能性は高く、計算上はだいたい90%(!)の確率で20年すべての運用で非課税メリットを受けられます。

出典:超長期マーケット予測2019を利用して筆者計算(全世界株式3:全世界債券(為替ヘッジ)7の場合)

仮に債券の利回りが低くくなり、本ファンドの期待利回りが1%だったとしても、約40%のデータは20年すべてで非課税メリットを受けられます。

下手にリスクを取って高いリターンを目指すよりも、最終的な利益が少なくても良いので確実にリターンを取りに行くような商品と言えますね。

楽天・インデックス・バランス・ファンド(債券重視型)はオススメか

債券市況がいろいろ問題を抱えている点を除くと、良い商品だと筆者は思っています。

利回りが想像以上に低くなってしまう可能性があるため、どちらかと言えば楽天・インデックス・バランス・ファンド(均等型)のほうが良いかもしれません。

ほんと、米国以外の国も、債券の利回りが2%ぐらいあればよかったのですが・・・。

やはり個人投資家に人気が無い点が問題ですが、マザーファンドが巨大(というかバンガードのファンド)である点と、つみたてNISA対象商品であることから、早期償還リスクは低いとも考えています。

いや、ほんと市場が・・・(ry

購入できる証券会社

- SBI証券

- 岡三オンライン証券

- auカブコム証券(旧:カブドットコム証券)

- 静岡銀行

- ジャパンネット銀行

- 松井証券

- マネックス証券

- 楽天証券

楽天・インデックス・バランス・ファンド(債券重視型)は損保ジャパン日本興亜DC証券の企業型確定拠出年金でも購入できます。

[スポンサーリンク]

まとめ

- 楽天・インデックス・バランス・ファンド(債券重視型)は全世界株式に30%、為替ヘッジ付きの全世界債券(投資適格債)に70%の比率で投資

- 債券市況は前代未聞の状況。それを除けば、予測データ上は効率的な運用と安定的なリターンを期待できる商品

- 純資産が少なく、個人投資家には正直人気が無い。「人気が無いので選びにくい」商品でもある

「楽天・インデックス・バランス・ファンド」シリーズは商品の考え方こそ良いと思うのですが、全体的にアピールに失敗していると思います。

バンガードが関わっていることもあって、個人的には今後に期待したいシリーズです。