全世界株式に投資できる2つの投資信託を比較し、どちらに投資するかを考えてみます。

正直なところ、この選択肢は「絶対にこっち」という最適解はなく、個人の価値観の問題などで決まります。

以下、筆者が思っていることなどを適当にだらだら述べていきます。

[スポンサーリンク]

商品比較!楽天全世界株式 vs eMAXIS slim 全世界株式(除く日本)

違いは日本へ投資するかどうか

楽天・全世界株式インデックス・ファンドとeMAXIS slim 全世界株式(除く日本)の最大の違いは、投資先に日本を含むか否かです。

以下は各資産クラスへの投資割合と、信託報酬を比較したものです。

| 日本 | 先進国 | 新興国 | 信託報酬 | |

| 楽天全世界株式 | ○ 8.3% | ○ 82% | ○ 9.7% | 0.2296% |

| eMAXIS slim 全世界株式 | × 0% | ○ 88% | ○ 12% | 0.15336% |

信託報酬も若干異なりますが、その差は0.07%程度ですので、大差と呼べるほどではないと思います。

この比較より、日本へ投資すれば儲かるのか?が気になるポイントになるかと思います。

過去の日本市場はどんな市場だったか

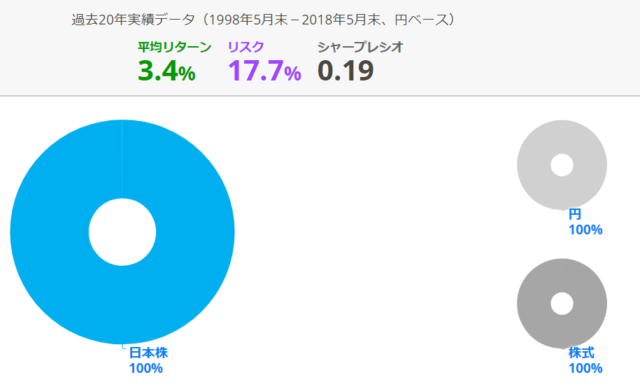

これはmyINDEXより引用した、過去20年間の日本市場(TOPIX)の成績です。

- リターン:3.5%

- リスク:17.7%

- シャープレシオ:0.20

一言で述べると、「ハイリスク・ローリターン」という、投資するのが難しい状況が続いていました。

損失を被る危険性が高い上に、高収益を得ることができないという意味の表現。

なお、同期間のアメリカ市場(S&P500)は、

- リターン:6.6%

- リスク:14.9%

- シャープレシオ:0.44

と、日本市場よりもリスクが低い上に、3%以上高いリターンが出ています。

最近、「米国株に投資していれば安心」と考える投資家が増えているようですが、この数値を見ると米国株の優位性を感じてしまいますね。

もしも過去20年間に「楽天全世界株式」と「eMAXIS slim 全世界株式(除く日本)」に投資していたら

引き続き、myINDEXの資産配分ツールを利用して、楽天・全世界株式インデックス・ファンドとeMAXIS slim 全世界株式(除く日本)のアセットアロケーションから求めたリスクとリターンを比較してみます。

| リスク | リターン | |

| 楽天全世界株式 | 18.7 | 5.0 |

| eMAXIS slim 全世界株式 | 19.3 | 5.2 |

この比較結果を踏まえると、楽天・全世界株式インデックス・ファンドはeMAXIS slim 全世界株式(除く日本)よりも、ごくわずかにローリスクローリターンです(ただし、つみたてNISA全体の中ではリスクが高い商品には変わりない)。

eMAXIS slim 全世界株式(除く日本)が若干リスクが高い理由

eMAXIS slim 全世界株式(除く日本)は楽天・全世界株式インデックス・ファンドよりも新興国市場の割合が多いためです。

日本市場はハイリスクな市場ではあるんですが、新興国株式はそれ以上にリスクの高い市場です。

例えば、新興国株式の代表的なインデックスである「MSCI エマージングマーケットインデックス」の過去20年間の成績は、

- リターン:7.2%

- リスク:25.1%

- シャープレシオ:0.29

と、極めてハイリスクな市場だったことを示します。

この結果を踏まえると

過去20年間の成績だけを見た場合には、

- より低いリスクを重視するなら:楽天・全世界株式インデックス・ファンド

- より高いリターンを重視するなら:eMAXIS slim 全世界株式(除く日本)

となります。

ただ、リターンの数値は5.2と5.0とどちらもさほど変わらないので、若干誤差範囲の議論ともいえますね。

これからの日本市場はどうなる??

さて、過去の話ばかりしていてもしょうがないので、次は未来の話をします。

これからの日本って、「人口が減る = 株価が下がる」と漠然と思われ勝ちですが、最近筆者は「それはどうかな?」と思うようになってきました。

未来の日本市場は意外と検討するかもしれません。

人口減少は既に始まっている

総務省は11日、住民基本台帳に基づく今年1月1日現在の日本人の人口が、前年比37万4055人(0・30%)減の1億2520万9603人だったと発表した。2009年をピークに実質9年連続の減少で、減少幅は調査が始まった1968年以降で最大となった。

出典:日本の人口1億2520万人、37万人減 | YOMIURI ONLINE(リンク切れ)

もし、人口と株価が相関するならば、日本の株価は9年前から減少を始めていてもおかしくはありません。

しかし、実際にはアベノミクスや金融緩和の影響で、日本の株価はバブル以降の最高値を記録するなど、かなり検討しています。

株価を動かす要因は人口の増減だけに限定されないので、経済政策などの理由で株価が高く維持される可能性は十分あると思います。

日本は事実上の移民国家である

厚生労働省の集計によると、いま日本では約128万人の外国人が働いている(2017年10月時点)。これは届出が義務化されてから過去最高の人数であり、この10年で倍増している(現在、就労が認められている在留資格は、「高度専門職ビザ」や「報道ビザ」「興行ビザ」「技能実習ビザ」など27種類)。

政府はこれまで何度となく「移民政策はとらない」と明言してきた。だが、実際にはいつの間にか100万人以上の外国人たちが日本で働いているのだ。

いつの間にか、首都圏のコンビニとか外国人労働者だらけですもんね。

人口減少で労働力が減る問題は、外国人労働者と機械化でなんとかなるかもしれません。

あなたより年上のお偉いさんがITオンチでなければ、の話ですがw

株価が下がっても意外と大丈夫??

重要な点として、今回のケースの場合、楽天・全世界株式インデックス・ファンドは日本市場に集中投資するファンドではありません。

そのため、日本市場の株価の影響は全体の1割にも満たないです。

しかも、日本株式の時価総額が小さくなれば、その分だけベンチマークの「FTSEグローバル・オールキャップ・インデックス」の日本の割合も下がるため、楽天・全世界株式インデックス・ファンドにおける日本へ投資する割合も縮小します。

そう考えると、「日本は縮小社会だから一切投資しないほうが良い」は杞憂なのでは?と思うようになってきたわけです。

楽天全世界株式 vs eMAXIS slim 全世界株式(除く日本)。どちらを選ぶか判断しよう

これは筆者の考えであり、個人投資家全員がそう考えるとは限りません。

- よりリスクの低い運用するなら:楽天・全世界株式インデックス・ファンド

- より高いリターンを重視するなら:eMAXIS slim 全世界株式(除く日本)

- 国内株主優待 or 配当銘柄などを買う予定なら:eMAXIS slim 全世界株式(除く日本)

- 円預金など、国内資産を多く持っているなら:eMAXIS slim 全世界株式(除く日本)

例えば、20代や30代が、つみたてNISAやiDeCoのみ使って、資産形成に挑戦するならば、楽天・全世界株式インデックス・ファンドを選んでしまって構いません。

楽天・全世界株式インデックス・ファンドなら、ここまで述べてきたとおりに、日本や世界にバランスよく投資できるからです。

ただ、投資を始めると株主優待や配当金が欲しくなることも多々あります。

その場合には、日本に投資しすぎないように注意してください。

国内で運用する資産のみが増えてしまうと、為替変動やインフレへの耐性が弱くなってしまうからです。

余談ですが、某所で某偉い先生に「人口減少社会の日本に投資するのってどう思います?」と聞いたところ、「低成長の社会として投資するのは有りだと思う」と言われたことを申し添えておきます。

[スポンサーリンク]

まとめ

- 楽天・全世界株式インデックス・ファンドとeMAXIS slim 全世界株式(除く日本)の違いは、日本に投資するか否か

- eMAXIS slim 全世界株式(除く日本)のほうが新興国の割合が多いため、若干ハイリスクハイリターンな結果に

- 株価は必ずしも人口と相関しないので、「日本は縮小社会だから一切投資しないほうが良い」は杞憂かもしれない

個人的には、つみたてNISAの商品選びに困っていて、かつ、つみたてNISA(とiDeCo)以外は何もしないつもりであれば、楽天・全世界株式インデックス・ファンドで良いと思っています。

だって、あとは何も考える必要がなく、ただ働いてお金を投資し続ければ良いからです。

ただ、筆者が楽天・全世界株式インデックス・ファンドを買っていないのは、株主優待と配当金目当ての投資も行っているためです。

もし、筆者がつみたてNISAにも投資にもさほど関心を持っていなければ、楽天・全世界株式インデックス・ファンド積み立てて終わりでしょうね。