「アメリカに投資したい」と考えたとき、あなたはどんな商品を選びますか?

もし、「iFree S&P500インデックス」の名前を思いだすなら、あなたは優れたインデックス投資家なのだと思います。

iFree S&P500インデックスは低コストシリーズ「iFree」にカテゴライズされた投資信託の1つ。

この記事をお読みになることで、あなたはiFree S&P500インデックスの特徴を把握できるほか、ライバルの筆頭である「楽天・全米株式インデックス・ファンド」との違いも知ることができます。

では、一緒に特徴を見ていきましょう。

[スポンサーリンク]

iFree S&P500インデックスとは

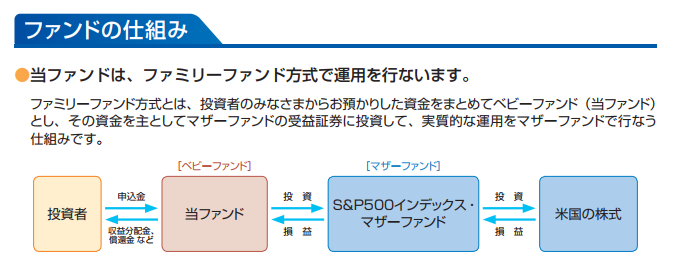

iFree S&P500インデックスは大和証券投資信託委託株式会社が設定・運用するインデックスファンドです。

iFree S&P500 インデックス | 大和証券投資信託委託

低コストインデックスファンドシリーズ「iFree」は、国内外の債券や株式など、主要な資産クラスを一通り押さえているのに加え、eMAXIS slimシリーズや<購入・換金手数料なし>シリーズにはない「NYダウ」や「S&P500」などもそろえている点が特徴的です。

あまり知られていませんが、iFreeシリーズを効果的に選ぶための「ファンドロイド」というロボアドサービスも提供されています。

米国の500社に投資する投資信託

S&P500とは、アメリカの企業500社から構成されるインデックスです。

S&P500指数は、スタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーが開発した株式インデックスで、ニューヨーク証券取引所(NYSE Arca、NYSE Amex)、NASDAQに上場している銘柄から代表的な500銘柄の株価を浮動株調整後の時価総額比率で加重平均し、指数化したものです。

出典:S&P500指数とは?|日興アセットマネジメント

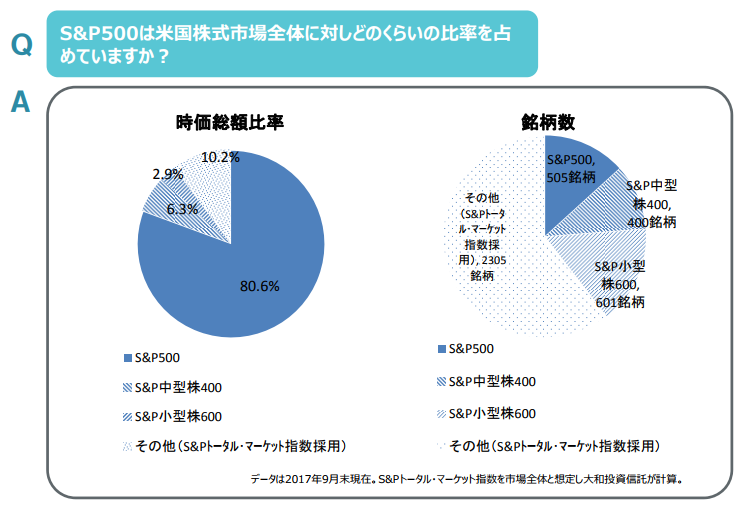

この500銘柄は上場銘柄の約15%ですが、一方で時価総額比率は約80%を超えます。

以下は、大和証券投資信託委託株式会社が作成した、S&P500が米国株式市場のどの程度を占めるかを示したものです。

出典:もっと詳しく!S&P500 | 大和投資信託委託株式会社(pdf)

iFree S&P500インデックスはS&P500とほぼ同等の成績を得ることを目標としています。

意外と少ない、S&P500に連動するインデックスファンド

アメリカ株式に投資するインデックスファンドは、その多くがダウ工業株価に連動するものばかりで、S&P500に連動する投資信託は少ないです。

- iFree S&P500インデックス

- eMAXIS slim 米国株式(S&P500)

- iシェアーズ 米国株式インデックス・ファンド(ブラックロック)

- 米国株式インデックス・ファンド(ステート・ストリート・グローバル・アドバイザーズ(SSGA))

2018年7月に登場した、eMAXIS slim 米国株式(S&P500)がiFree S&P500インデックスの強力なライバルと言えますね。

4つのインデックスファンドの信託報酬を比較すると、eMAXIS slim 米国株式(S&P500)が最も低く、iFree S&P500インデックスはそれに劣ります。

| 商品名 | 信託報酬 |

|---|---|

| iFree S&P500 | 0.243% |

| eMAXIS S&P500 | 0.1728% |

| iシェアーズ 米国株式 | 0.405% |

| SSGA米国株式 | 0.486% |

2018年7月時点で、あなたがS&P500に投資したければ、eMAXIS slim 米国株式(S&P500)を選ぶべきなのです。

もう1つのライバル「楽天・全米株式インデックス・ファンド」

楽天・全米株式インデックス・ファンドとの比較

iFree S&P500インデックスの事実上のライバルは「楽天・全米株式インデックス・ファンド」です。

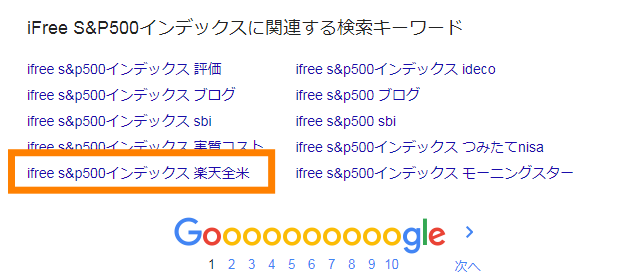

アメリカの4,000近い株式を投資対象とする楽天・全米株式インデックス・ファンドは、運用方針が異なっており、厳密にはiFree S&P500インデックスと比較できません。

が、検索ワードに一緒に出現する時点で、この2つの投資信託を比較したい個人投資家が多いことを物語ります。

以下は、楽天・全米株式インデックス・ファンドとeMAXIS slim 米国株式(S&P500)のライバルと比較したものです(2019年2月2日時点)。

| eMAXIS S&P 500 | iFree S&P 500 | 楽天全米 | |

|---|---|---|---|

| 投資先 | 全米500銘柄 | 全米500銘柄 | 全米約4,000銘柄 |

| 純資産 | 110億円 | 63億円 | 324億円 |

| 信託報酬 | 0.1728% | 0.243% | 0.1696% |

楽天・全米株式インデックス・ファンドは、

- 低い信託報酬

- VTI(海外ETF)に投資するだけ、という分かりやすさ

が、特に投信ブロガーの心を掴み、あっという間にiFree S&P500インデックス以上の純資産を獲得しました。

どう考えても、商業上成功している投資信託は楽天・全米株式インデックス・ファンドです。

運用成績を比較すると

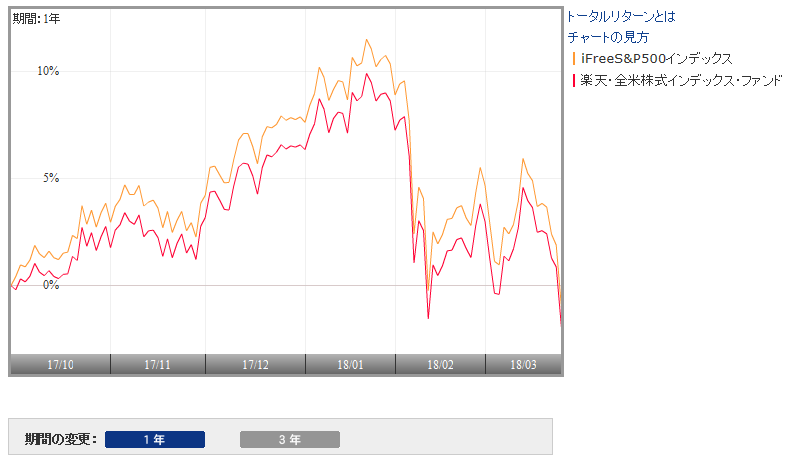

以下はモーニングスターのデータベースを利用して、

- iFree S&P500インデックス(オレンジ)

- 楽天・全米株式インデックス・ファンド(赤)

の成績を比較したものです。

この結果を見ると、iFree S&P500インデックスは楽天・全米株式インデックス・ファンドを上回るリターンを出しています。

が、例えば2018年2月2日~6日の成績を比較すると、iFree S&P500インデックスのほうが下落幅が大きいなど、楽天・全米株式インデックス・ファンドよりもハイリスクハイリターンな成績を示します。

| iFree S&P500 | 楽天全米 | |

|---|---|---|

| 2月2日 | +9.57% | +7.73% |

| 2月6日 | +2.4% | +1.05% |

| 差し引き | 7.17% | 6.68% |

昼間まとめ

- iFree S&P500インデックスはアメリカの代表的な500銘柄に投資

- iFree S&P500インデックスは楽天・全米株式インデックス・ファンドよりややハイリスクハイリターンになりやすい

「iFree S&P500インデックス」に毎月1万円投資すると20年後いくらに?

乱数シミュレーション(モンテカルロ法)にて、iFree S&P500インデックスの将来を予想しました。

以下で述べる結果は、あなたの将来の運用成績を保証・約束するものではありません。

米国の代表的な指数「S&P500」を利用する

今回はiFree S&P500インデックスのベンチマークであるS&P500(配当込み)の過去のデータを使います。

myINDEXによると、「S&P500(配当込み)(円)」の過去20年間の成績は、

- リターン:6.0%

- リスク:18.6%

出典:S&P 500 (配当込み) (円) | myINDEX(2018年3月26日時点)

でした。

リスクリターンから将来成績を求める

平均リターンから将来の成績を見積もる

上記の数値に基づき、リスクリターンから将来成績を求めると以下のようになります。

| 計算回数 | 1,000回 |

| 運用年数 | 20年 |

| 総投資金額 | 240万円 (1万円 × 12ヶ月 × 20年) |

| 最高評価額 | 2,083万円 (+1,843万円) |

| 最低評価額 | 80万円 (-160万円) |

| 平均評価額 | 462万円 (+222万円) |

| 元本割れ回数 | 152回 |

| 元本割れ確率 | 15.2% |

過去とさほど変わらない結果になると、240万円の投資に対して462万円となります。

実質リターンに基づき「平均評価額」の妥当性を検討

ただ、現実的には機械的に求める平均リターンと、実際にお金を投資して得られる実質リターンには開きがあります。

引き続きmyINDEXの2008~2017年のデータから、平均リターンと実質リターンを算出すると、実質リターンは平均リターンの6割程度と求まりました。

| 平均リターン | 実質リターン | |

| S&P500 (2008~2017) | 12.78% | 8.7% |

- 平均リターン:毎年の利回りを機械的に平均化したもの

- 実質リターン:2008年に1万円投資し、2017年終了時点での運用益から利回りを算出したもの

先に利用したリターンは6%も、実際に得られるリターンは4%前後と見積もられます。

その場合に期待できる利益は、240万円の投資に対して、365万円(125万円の利益)です。

20年後に投資額が1.5倍程度になれば良い結果だと言えると考えます。

ここまでまとめると

- 平均リターンから求めたiFree S&P500インデックスの20年後の運用成績は、240万円の投資に対して約462万円(これは少し過剰)

- 実質リターンで求め直すと240万円の投資に対して365万円(125万円の利益)

iFree S&P500インデックスに投資して失敗しないために

iFree S&P500インデックスに投資して「失敗した!!」と後悔しないために、上手くいかなかったときのケースも考えておきたいと思います。

「投資はいつも儲かる」とは限らないので、ダメだったときのことを検討するのも大切なんです。

iFree S&P500インデックスはどのような理由で値下がりするか

アメリカ株式へ投資する商品ですので、株価と為替相場が基準価額に大きく影響を与えます。

- 株価リスク:アメリカの株式市場が値下がりすると、基準価額も下がります

- 為替リスク:円高ドル安になると基準価額が下がります

理論上は楽天・全米株式インデックス・ファンドのほうが値下がり幅は小さめになるはずです。

より低リスクな運用を期待するならば、楽天・全米株式インデックス・ファンドをお選びください(ただし、楽天・全米株式インデックス・ファンド自体もリスクが高い商品であることを忘れずに)。

1年間で生じる「見込み最大損失額」はいくらか

myINDEXのリスクとリターンを使って、iFree S&P500インデックスに投資した時に生じうる「見込み最大損失額」を算出しました。

仮に1年間で「酷い下落相場」を経験した際、投資額のいくらを失うかを求めたもので、過去のデータに基づく算出ですので、目安としてご覧ください。

| 楽天・全米株式 | |

|---|---|

| リターン(%) | 6.0 |

| リスク(%) | 18.6 |

| 見込み最大損失額 (投資額の%) | 31 |

計算上、iFree S&P500インデックスの時価は、1年間で31%下落する可能性があります。

参考までに、2008年のリーマンショックでは、急速な円高も重なり、円換算のS&P500は評価額の49%の下落を経験しました。

長い目で見れば利回り4%でも、単年でみればもっと大きな変動を経験する可能性があることは承知の上で投資なさってください。

どこで売ってる?

SBI証券や楽天証券を筆頭に、複数の証券会社や銀行で販売しています。

楽天・全米株式インデックス・ファンドよりも幅広い金融機関で販売しているため、特にイオン銀行や三菱UFJ銀行(旧:三菱東京UFJ銀行)などを通じて、アメリカ株式に投資したい場合の筆頭候補になります。

[スポンサーリンク]

まとめ

- iFree S&P500インデックスはアメリカの主要500社に投資するインデックスファンド。S&P500に投資できる投資信託は意外と少ない

- 2018年3月時点でiFree S&P500インデックスの最大のライバルは「楽天・全米株式インデックス・ファンド」。どちらかといえば、iFree S&P500インデックスのほうがハイリスクハイリターン

- アメリカ株式に投資するので、同国の株価とドル円相場に注意。過去には1年で投資額の49%を失うような下落を経験したこともある

良い商品だとは思いますが、楽天・全米株式インデックス・ファンドに話題を取られてしまいましたね。

商品性を考えても、基本は楽天・全米株式インデックス・ファンドを選び、超過利益を得たい場合などにiFree S&P500インデックスを選ぶと良いと思います。