独立系投資信託の中で有名なものと言えば「ひふみ」。

ですが、「セゾン・バンガード・グローバルバランスファンド」も忘れてはいけません。

セゾン・バンガード・グローバルバランスファンドは中野晴啓氏率いる「セゾン投資」の主力投資信託。

2018年3月時点で約1,500億円を運用しています。

以下、セゾン・バンガード・グローバルバランスファンドの特徴を一緒に見ていきましょう!

[スポンサーリンク]

セゾン・バンガード・グローバルバランスファンドとは

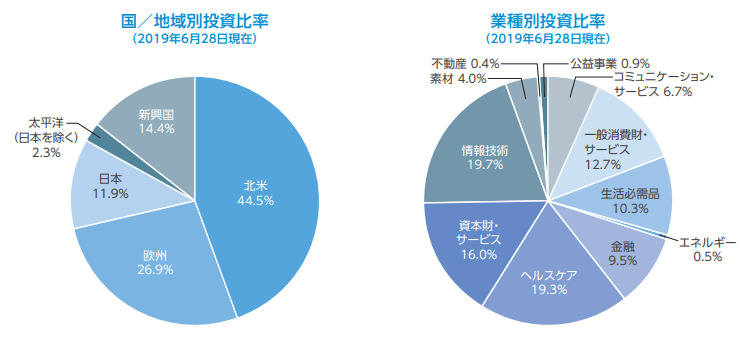

セゾン・バンガード・グローバルバランスファンドとは、日本・先進国・新興国などの資産セクターに広く投資する投資信託です。

複数の資産クラスへ投資することから、「バランスファンド(複合ファンド)」に分類されます。

また、各資産セクターへの投資割合は定めない「アクティブファンド」です。

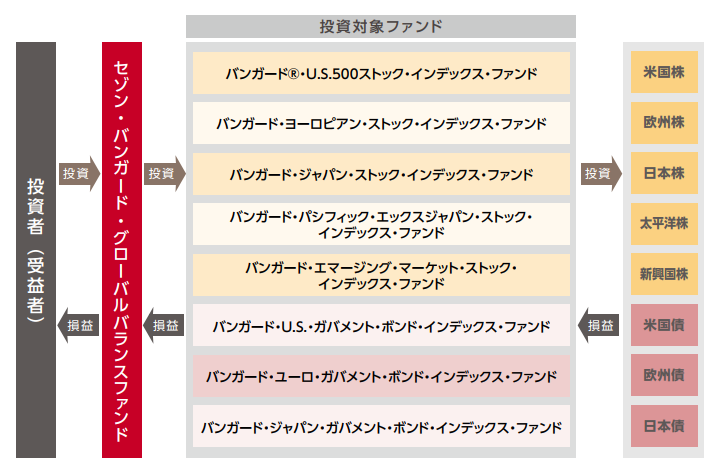

「バンガード」の名前が示すように、セゾン・バンガード・グローバルバランスファンドの直接の投資先は、アメリカ「バンガード社」のETF(上場投資信託)です。

海外ETFに投資している点で、昨年登場した楽天・全世界株式インデックス・ファンドなどと似ています。

セゾン・バンガード・グローバルバランスファンドに投資すると、あなたのお金の流れは、

- セゾン・バンガード・グローバルバランスファンドからバンガード社が運用するETFへ

- ETFを通じて世界の株式と債券へ

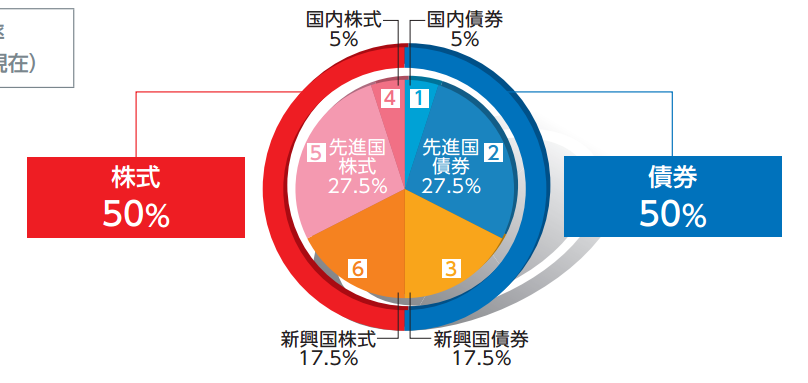

株式50%:債券50%

新興国債券を除く5つの資産セクターに投資

セゾン・バンガード・グローバルバランスファンドの特徴は、ポートフォリオの50%を株式、残り50%を債券に分散投資します。

ただ、ハイリスクローリターンになりやすい新興国債券には投資しておらず、

- 日本株式

- 先進国株式

- 新興国株式

- 日本債券

- 先進国債券

の5つで運用しています。

あれ?この配分は何か似ている?

「株式50%:債券50%」と聞いてピンときたあなた!

そう、セゾン・バンガード・グローバルバランスファンドの投資配分は「世界経済インデックスファンド」に似ています。

以下は世界経済インデックスファンドの投資配分で、新興国債券の有無を除けば、類似したアセットアロケーションを組んでいます。

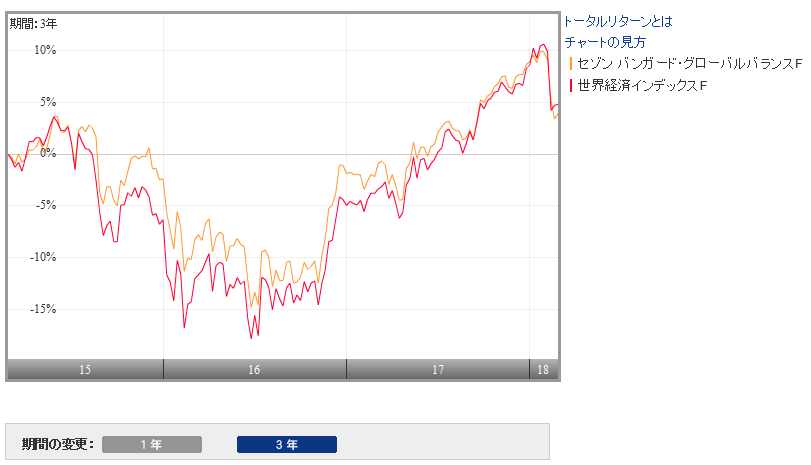

というわけで、モーニングスターのデータベースを利用して、セゾン・バンガード・グローバルバランスファンドと世界経済インデックスファンドの過去3年の成績を比較すると、下図の通り。

運用成績も似ています。

低コスト・・・?

セゾン・バンガード・グローバルバランスファンドのウェブサイトは「低コスト」だとの売り文句。

2018年3月現在で通用しません。

低コスト

ローコスト・ハイクオリティ運用で定評のあるバンガードのインデックスファンドに投資することにより低いコストを実現。長期の資産形成に特化することで運営に係る経費も抑えています。

出典:セゾン・バンガード・グローバルバランスファンド|積立投資・つみたてNISA(積立NISA)ならセゾン投信

例えば、楽天証券で販売している「つみたてNISA」対応投資信託129本の平均信託報酬は年0.42%です。

一方、セゾン・バンガード・グローバルバランスファンドの信託報酬は年0.68%で、どちらかと言えば高いです。

たしかに「アクティブファンド」だけで見れば低コストですが、「海外ETFに投資する」というスタイルを考えれば、もう少し信託報酬は低くなっても良いのでは?と思います。

そもそも、世界経済インデックスファンドとそれほど成績変わらないわけですし。

20年後の成績を予想しよう

乱数シミュレーション(モンテカルロ法)にて、セゾン・バンガード・グローバルバランスファンドの将来を予想しました。

本来、アクティブファンドはモンテカルロ法で成績予想はできません。

しかし、セゾン・バンガード・グローバルバランスファンドは既に10年超の長い運用実績があることや、「ひふみ」のように企業の株式を直接買っているわけではないので、将来の成績も極端に変わらないように感じます。

そこで、モーニングスターのデータベースより、過去10年のリスクとリターンを用いて算出しました。

セゾン バンガード・グローバルバランスF | モーニングスター

- リターン(トータルリターン):4.42%

- リスク(標準偏差):13.05%

以下で述べる成績はあなたの将来の運用成績を約束するものではありません。

計算結果:20年後の推定成績

| 計算回数 | 1,000回 |

| 運用年数 | 20年 |

| 総投資金額 | 240万円 (1万円 × 12ヶ月 × 20年) |

| 最高評価額 | 1310万円 (+1,070万円) |

| 最低評価額 | 125万円 (-115万円) |

| 平均評価額 | 363万円 (+123万円) |

| 元本割れ回数 | 130回 |

| 元本割れ確率 | 13.0% |

240万円の投資に対して、平均363万円のリターン(123万円の利益)となりました。

セゾン・バンガード・グローバルバランスファンドはもともとガツガツ利益を取りにいく投資信託ではありませんので、「つみたてNISA」においてはローリスクローリターンな運用を期待したいときに選択できる商品です。

1年間で生じる「見込み最大損失額」

先ほどのリスクとリターンを使って、セゾン・バンガード・グローバルバランスファンドに投資した際に生じうる「見込み最大損失額」を算出しました。

仮に1年間で大きな下落を経験した際、投資額のいくらを失うかを求めたもので、過去のデータに基づく算出ですので、目安としてご覧ください。

| 楽天・全米株式 | |

|---|---|

| リターン(%) | 4.42 |

| リスク(%) | 13.05 |

| 見込み最大損失額 (投資額の%) | 22 |

計算上、セゾン・バンガード・グローバルバランスファンドの時価は、1年間で最大22%下落する可能性があります。

これは「最悪のケース」ということで、覚えてもらえれば、と思います。

セゾン・バンガード・グローバルバランスファンドに投資するメリットはあるか

運用報告会に参加してみよう

セゾン・バンガード・グローバルバランスファンドは独立系投資信託の1つですので、私達個人投資家向けのセミナーを多数開催しています。

最近では、

- つみたてNISA勉強会 ~教えます!つみたてNISAのイロハ~

- どっちのファンドを選んだら良いの?そんな悩みを解決するための勉強会

- 運用報告会

などを開催しており、会場での質疑応答を通じて、運用情報にアクセスしやすいメリットがあるのです。

このあたりはよくある投資信託には敵わない、独立系の強みですね。

[スポンサーリンク]

まとめ

- 独立系の「セゾン・バンガード・グローバルバランスファンド」は日本・先進国・新興国に幅広く投資するバランスファンド

- 比較的類似している投資信託に世界経済インデックスファンド(投資先は異なるが、投資配分が似ている)。過去3年の運用成績も似ている

- 「つみたてNISA」対象商品の中ではローリスクローリターン。あまり元本を割りたくない場合に

購入にはセゾン投信の口座開設が必要です。

楽天証券ならば、個人型確定拠出年金(iDeCo)でのみ購入できます。

なお、セゾン資産形成の達人については以下の記事もご覧ください。