iFreeシリーズを扱っている「大和証券投資信託委託株式会社」が、2018年8月30日付けで「iFree年金バランス」というバランスファンドの運用を開始しました。

名前が示すとおり、年金バランスとはGPIF(年金積立金管理運用独立行政法人)の年金運用のポートフォリオに近づけて運用することを目指しています。

本記事では、今までありそうでなかった「年金真似っこファンド」の特徴や投資上の注意点を紹介。

最初に結論を述べておくと、筆者個人はiFree年金バランスのことを「おお、めっちゃ面白そう」とは思うものの、実際に投資するのは微妙だろうなーと思っています。

なお、つみたてNISAには対応しません。

[スポンサーリンク]

iFree年金バランスの特徴

iFree年金バランスは大和証券投資信託委託株式会社のiFreeシリーズに属するバランスファンドです。

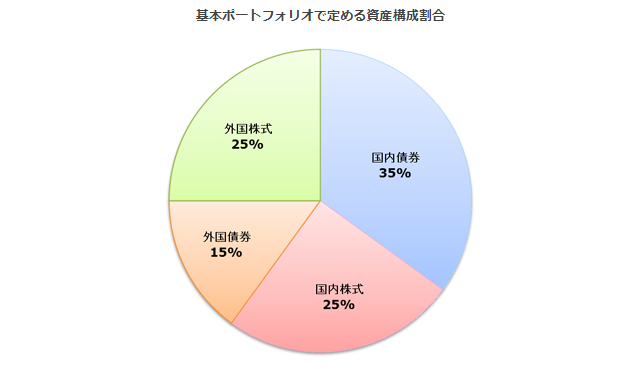

年金のアセットアロケーションと同じで、国内外の株式と債券という4つの伝統的な金融資産に投資を行います。

また、iFree年金バランスのアセットアロケーションは年金のアセットアロケーションに近づけて運用することを目指しています(GPIFの投資成果に連動するとは限りません)。

2019年3月現在で、年金のアセットアロケーションは以下の通りです。

| 国内債券 | 国内株式 | 外国債券 | 外国株式 |

|---|---|---|---|

| 35% | 25% | 15% | 25% |

出典:https://www.gpif.go.jp/gpif/portfolio.html

GPIFのアセットアロケーションについては以下の記事で解説しています。

信託報酬や純資産などの基本情報

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 実質コスト |

0.17172% – |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 運用期限 (償還日) |

無期限 (償還なし) |

| 基準価額 | 大和証券投資信託委託 |

| 純資産(ベビー) 純資産(マザー) |

12億円 – |

「iFree年金バランス」に投資する前に知っておきたい注意点

「年金と同じアセットアロケーションなら損をしない」は間違い

この勘違い、少なからずあると思います。

「年金がやっているんだから、マネをしても大丈夫だろう」と。

しかし、実際には投資信託のアセットアロケーション(ポートフォリオ)を決める上で大切な点は、そのアセットアロケーションが自分のリスク許容度に合っているか、です。

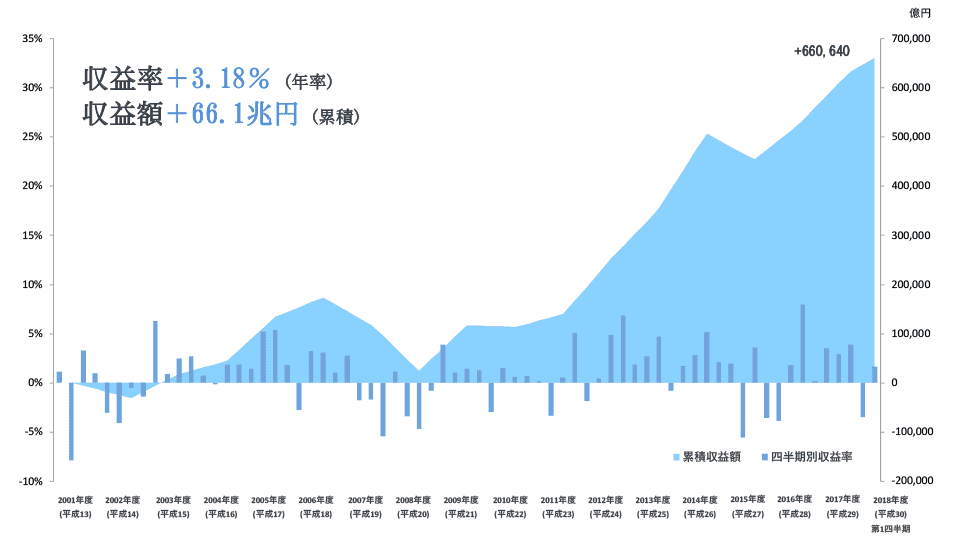

例えば、以下はGPIFのウェブサイトで閲覧できる、年金の運用成績の推移を表したグラフで、長い目で見ると大きな収益を上げていますが、四半期別収益率で見れば、最大-8%ほどの下落を経験したときもあります(例えば2001年)。

出典:http://www.gpif.go.jp/index.html

もしあなたが「投資信託で1円も損をしたくない」と考えるなら、たびたびマイナス収益になる年金のアセットアロケーションは合っていないことになりますよね。

繰り返しますが、アセットアロケーションを考える上で大切なのは、「誰かがやってるから(誰かが言ってるから)」ではなく、そのポートフォリオであなたが今後戦えるのか、です。

だから、「年金がやってるから、iFree年金バランスも大丈夫だろう」という判断はなさらないようになさって欲しいです。

おそらく「年金がやってるから安心」と思う層を狙った商品なのだと思いますw

と思ったら、公式サイトにも書いてますねw

夢や希望をかなえるにはまとまったお金がいります。それには資産形成が必須。

でも、どうしたらいいか困る・・・

そんな皆さんに「自分の年金と同じような運用をする」というご提案です。

iFree年金バランスのアセットアロケーションは突然変わる可能性がある

年金のアセットアロケーションはしばしば見直され、現在は3つめのポートフォリオになっています。

2つめから3つめに変更される際、当時の債券市場の状況を顧みて、債券比率を大幅に減らし、国内外への株式の比率を増やしました。

この変更はよりハイリスクハイリターンはアセットアロケーションに変更されたことを意味します。

iFree年金バランスが年金のアセットアロケーションを追従するなら、将来現在よりもさらにハイリスクハイリターンな組み合わせになる可能性もありますし、逆に再び債券重視のローリスクなポートフォリオに変わる可能性も秘めています。

アセットアロケーションが変更されると、将来得られる予想利益も変わってしまいますので、予定を立てにくくなる点はデメリットです。

iFree年金バランスの目論見書には以下のように記載されています。

GPIFの基本ポートフォリオの変更に伴い、投資する資産クラスを変更することがあります。

出典:http://release.nikkei.co.jp/attach_file/0487865_02.pdf

特にハイリスクなポートフォリオに変わってしまうと、あなた自身のリスク許容度を超えてしまう可能性があります。

そういった外的要因を考慮しなければいけない時点で、iFree年金バランスは老後の資産を作るための中核的な投資信託としては選びにくいと筆者は思います。

面白いなーとは思いますし、コンセプトも好きなんですけど、でもどこか信用できない、みたいな感じですねw

iFree年金バランスはどのぐらい利益を得られそう?

myINDEXのデータベースを利用して、年金のポートフォリオと4資産均等タイプのリスクとリターンを比較すると、以下のようになります。

| 商品名 | リスク | リターン | シャープレシオ (リターン / リスク) |

|---|---|---|---|

| 年金 | 9.2 | 3.7 | 0.40 |

| 4資産均等型 | 9.9 | 3.9 | 0.39 |

※リスクとリターンの意味は「投資信託におけるリスクとリターンとは何を示すのか」を。

2019年3月現在の年金のポートフォリオは、つみたてNISAで販売されている「4資産均等タイプ」にほぼ近い運用成績になると予想されます(例えば、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型))。

仮に、平均リターン3.7%で毎年1万円を20年間積み立てると、20年後の成績は240万円の投資に対して、353万円(153万円の利益)になります。

一方、見込まれる損失額は1年間で投資額の14.7%です。

参考までにmyINDEXのデータによると、現在の年金と同じポートフォリオでリーマンショックを迎えると、1年間で投資額の27%を失う計算です。

iFree年金バランスを購入できる証券会社

2019年3月22日現在で、以下の証券会社にて購入できます。

- SBI証券

- 楽天証券

- マネックス証券

- 岡三オンライン証券

- 松井証券

[スポンサーリンク]

まとめ

- iFree年金バランスはGPIFの年金ポートフォリオに近づけて運用を行う投資信託。今までありそうでなかった、ちょっと変わったバランスファンド

- 「年金がやってるから安心」とは思わないこと。大切なのは「年金がやってるから」ではなく、そのポートフォリオがあなたにとって合っているかどうか

- iFree年金バランスのポートフォリオは年金の運用方針次第で変わる可能性がある。その外的要因があるため、老後の資産を作るための中核商品としては扱いにくい

商品性は面白いので、ネタで買うのは全然ありだと思いますけどね!

買わないつもりでしたが、記事書いてたら買ってみるのも面白い気がしてきました。