常に最悪の状況を考慮し、それに備えを打っておくことが、優れた投資家として成功する秘訣だと、筆者は思います。そこで今回は、ウォール街大暴落クラス(1929年)の世界恐慌が来たら、つみたてNISAで運用している資産はどうなるか、をシミュレーションにて考えてみました。

今回は、この恐慌期間のダウ平均株価の年次リターンを使って、同クラスの暴落が発生したら、運用成績はどうなるかを求めてみました。

★今回の検証

- つみたてNISA運用から5年目に世界恐慌発生

- つみたてNISA運用から15年目に世界恐慌発生

結果、年単位での含み損は避けられませんが、特に早期に発生する場合には、運用末期までに元本割れを回復できる可能性があります。

以下で議論する話はシミュレーションで、あなたの将来の成績を保証するものではありません。

では、詳しく見ていきましょう!

[スポンサーリンク]

世界恐慌(1929~1932年)で株価はどのぐらい下がった?

最大80%近い下落を記録

ウォール街大暴落とは1929年に発生した株価大暴落のことで、その後は世界恐慌から混沌とした時代が続き、世界大戦にまで進んだのは周知の通りです。

ウォール街大暴落(ウォールがいだいぼうらく、Wall Street Crash)は、1929年に発生した株価大暴落である。単に株価大暴落 (Stock Market Crash)、大暴落 (Great Crash) ともいう。ペコラ委員会によって原因が調査された。一般には世界恐慌のきっかけとされている。(中略)

最初の暴落は1929年10月24日(木曜日)に起こったが、壊滅的な下落は28日(月曜日)と同29日(火曜日)に起こり、アメリカ合衆国と世界に広がる前例の無い、また長期にわたる経済不況の警鐘と始まりに急展開した。株価大暴落は1か月間続いた。

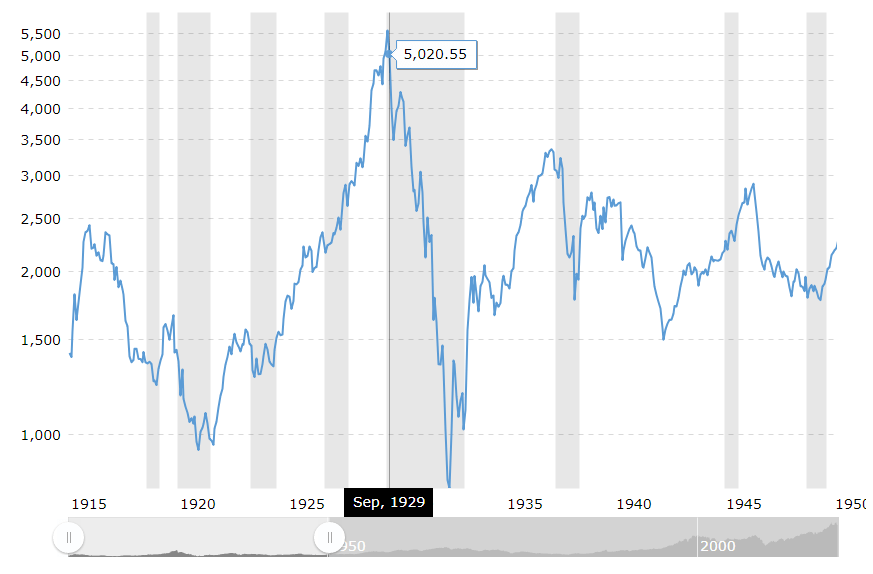

出典:https://www.macrotrends.net/1319/dow-jones-100-year-historical-chart

上記は海外のサービス「macrotrends」より引用した、1915年から1950年までのダウ工業株価のチャート。1929年9月に5,020.55ドルをつけていたダウ工業株価は、およそ4年間値下がりし続け、1932年6月に796.57ドルまで値下がりしました。

年次リターンから、夢も希望もない相場が4年間も継続していることがわかります。

★世界恐慌時の年次リターン

- 1929年:-17.17%

- 1930年:-33.77%

- 1931年:-52.67%

- 1932年:-23.07%

現在のダウ工業株価が25,000ドル近いことを考えると、長期投資こそ大正解だったのですが、今後似たような相場が発生したときに、運用を継続できるかは怪しいですよね。

ちなみに、2018年10月は1ヶ月で株価が10%程度下落し、今年つみたてNISAをきっかけに投資を始めた方には、試される月となりました。が、1929年の相場では、わずか1日で10%以上の下げを記録しており、相場の崩れ方の規模が違うことがわかります。

週明けの28日(月曜日)、最初の「ブラックマンデー」にはより多くの投資家が市場から引き上げ、その日のダウ工業株平均は13%下落するという記録的なものになり、再び大規模な株価崩壊が起こった。

2020年3月の相場を世界恐慌になぞらえる理由

2020年3月のクラッシュでは、2020年3月9日にダウ工業平均株価やS&P500指数は約8%の下落を記録しました。この下落の大きさから、1929年の再来を恐れる声が多いのもわかります。

The Dow Jones Industrial Average ended the day down more than 2,000 points, or 7.8%, while the S&P 500 fell 7.6%and the Nasdaq Composite dropped 7.3%

出典:Worst day in a decade: Nasdaq, S&P, Dow down nearly 8% in massive market rout | Fortune

ちなみに筆者が投資しているカナダ株もこの通り。2020年3月はほんと記録尽くしの相場となりましたね。

カナダ株、1940年以降で最大の下落らしい。。

歴史的な日になってしまった😅 https://t.co/89p5gIkEvR

— みらいあせっと@東北投信🇨🇦🌴🇹🇭 (@instockexnet) March 12, 2020

20年後の損益を計算してみた

では、シミュレーションの結果を紹介。

★今回の検証

- つみたてNISA運用から5年目に世界恐慌発生

- つみたてNISA運用から15年目に世界恐慌発生

なお、毎月1万円の積み立てで、利回り6%・リスク無しに運用できた場合、20年後終了時点の成績は468万円でした。

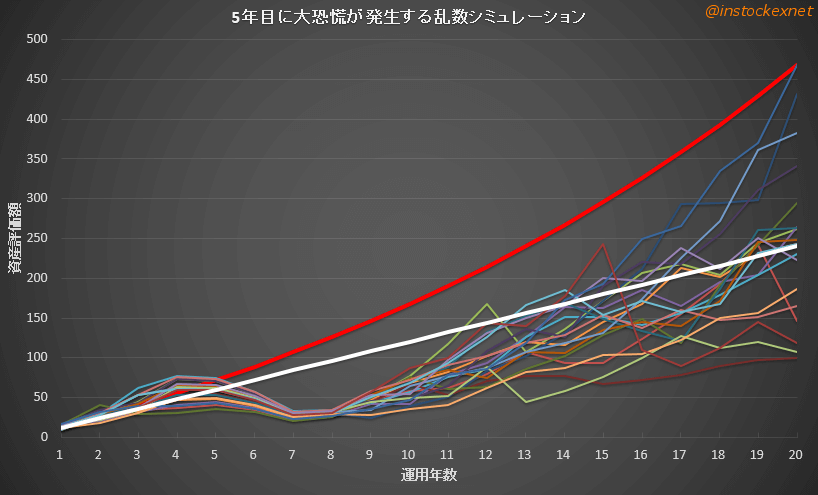

ケース1:5年~9年目に大恐慌が発生する場合

| 評価額 | |

|---|---|

| 積立元本 | 240万円 |

| 中央値 | 243万円 |

| 複利 (リスクゼロの場合) | 468万円 |

| 平均値 | 275万円 |

| 最頻値 | 242万円 |

| 最大値 | 895万円 |

| 最低値 | 45万円 |

以下は、いくつかの毎年の資産の値動きをグラフ化したものです。

出典:筆者作成

★凡例

- 太い赤線:6%の理想的な複利

- 太い白線:元本(下回ると元本割れ)

- その他の線:シミュレーションの1番から20番までの運用成績の推移

世界恐慌2年目(6年目)時点で100%のデータが元本割れに陥り、恐慌終了後(9年目以降)も元本に戻らないデータが多数残ります。

20年目に元本割れで終わる確率は47.2%でした。

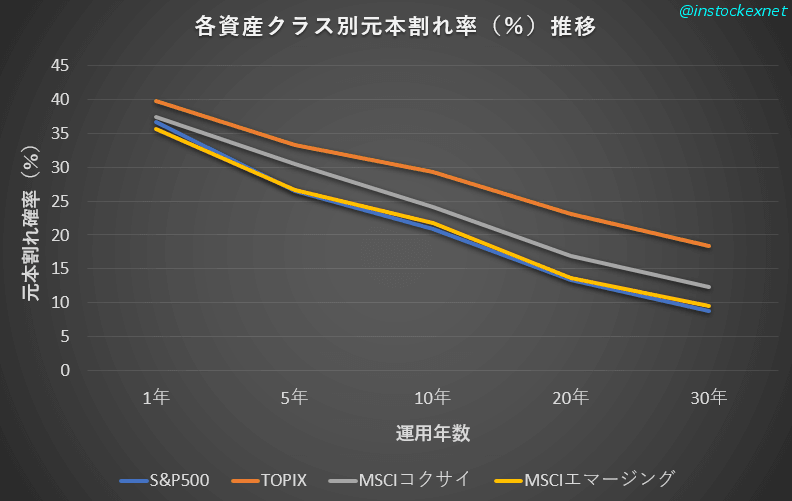

以下の記事では、実際の指数の過去20年のデータを利用して、20年後の元本割れの確率を13.4%~23.16%と求めており、それよりもはるかに高いことが分かります。

出典:筆者作成

実際は投資信託の運用ですから、底値圏で積み立てを継続することで、この計算よりももう少し早く元本割れは回復すると予想されます。それでも年単位での元本割れは避けられません。

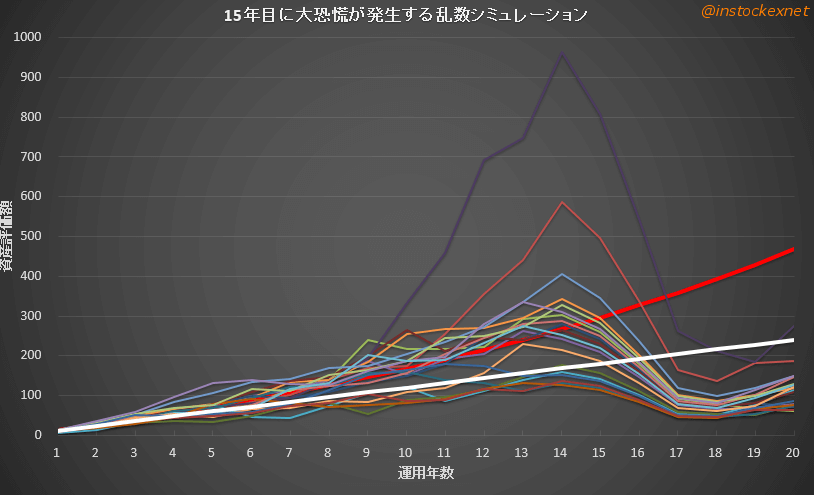

ケース2:15年~19年目に大恐慌が発生する場合

| 評価額 | |

|---|---|

| 積立元本 | 240万円 |

| 中央値 | 102万円 |

| 複利 (リスクゼロの場合) | 468万円 |

| 平均値 | 106万円 |

| 最頻値 | 96万円(!) |

| 最大値 | 275万円 |

| 最低値 | 32万円 |

以下は、いくつかの毎年の資産の値動きをグラフ化したものです。

出典:筆者作成

★凡例

- 太い赤線:6%の理想的な複利

- 太い白線:元本(下回ると元本割れ)

- その他の線:シミュレーションの1番から20番までの運用成績の推移

つみたてNISA運用5年目で発生するよりも、かなり大打撃になります。

20年目に元本割れで終わる確率はなんと99.6%。

最頻値は96万円(144万円の元本割れ)と、正直救われません・・・。

暴落時はどうすればいいの?

積立投資を継続しよう

先にも述べたように、投資を継続することです。世界恐慌では破壊的な株価の暴落が発生しましたが、その後は相場も回復しました。1933年は年66.69%のプラスリターンになっており、第二次世界大戦が始まる1939年までの6年間のうち、5年はプラスリターンで終わっています。

ダウ工業株価が5,000ドルを回復したのは1958年で、何度か値下がりを挟みつつも、25,000ドルまで値上がりしてきました。

世界恐慌は記録的な暴落相場でしたが、現在の株価はそれよりも高い位置にあるのです。

一番ダメなこと:下落相場の底で売ってしまう

一番ダメなのが、下落相場の底で売却してしまうこと。

おそらく、もっとも損をして終わります。

「やれやれ売り」とも言いますが、売却するにしても、せめて相場の底は越えてからのほうが良いです。

購入した株が値下がりし、保有していたところ、相場の回復で買い値に近づいて、売却すること。「やれやれ」の気分を表す表現。市場的には、これらの売却が出ると、戻り基調にある株価の上昇を抑えることがある。

[スポンサーリンク]

今回のシミュレーション条件

★世界恐慌時の年次リターン

- 5年目から9年目の運用成績を、大恐慌当時の年次リターンに置き換え、残りの成績を乱数にて決定

- 15年目から19年目の運用成績を、大恐慌当時の年次リターンに置き換え、残りの成績を乱数にて決定

20年後の成績をチェックし、元本は割れているのか、利益はどのくらい出ているのか、を調べます。シミュレーションの基本的な条件は以下の通りです。

★シミュレーションの基本条件

- リターン:6%

- リスク:18%

- 積立額:12万円 / 年(毎月1万円。計算の都合上、年初に一括で12万円積み立てるものとする)

- 試行回数:1,000回

このリスクとリターンは先進国株式・米国株式・日本株式・全世界株式などを購入した際に取りうる運用成績です。

まとめ

- 1929-1932年のダウ工業株価の相場を参考にシミュレーションを行い、つみたてNISAの運用にどの程度影響があるかを求めた

- つみたてNISAの運用5年目で発生した場合、20年目で47.2%のデータが元本割れで終わる。この場合には運用を継続することを考えたい

- つみたてNISAの運用15年目で発生した場合、20年目で99.6%のデータが元本割れで終わる。相場の雲行きが怪しい場合には、一度利益確定するのも1つの手かも

残り19年、なんとか穏やかな相場が続いてほしいですね。