2019年9月26日より「SBI・バンガード・S&P500インデックス・ファンド」の運用が始まりました。

本商品は米国のバンガード社の主力ETFである「VOO(バンガード S&P500 ETF)」を投資先とするもので、その仕組みは楽天・全米株式インデックス・ファンド(楽天VTI投信)や楽天・全世界株式インデックス・ファンド(楽天VT投信)などと同じです。

個人的には、すでにつみたてNISAをはじめている人はわざわざ本ファンドに乗り換えなくても良い、と思っていましたが、ランキングに基づくと多くの方がslim 米国株式から乗り換えてしまったようですw

2019年11月時点で、本商品はSBI証券専売なので、購入するためにはSBI証券の口座が必要です。

[スポンサーリンク]

SBI・バンガード・S&P500インデックス・ファンドの特徴

SBI・バンガード・S&P500インデックス・ファンドはSBIアセットマネジメントが運用する投資信託の1つで、米国の主要な500社からなる「S&P500」指数に連動する投資成績を目指します。

SBI・バンガード・S&P500インデックス・ファンド | SBIアセットマネジメント

本商品は米国の資産運用会社「バンガード」の代表的な商品である「VOO(バンガード S&P500 ETF)」に投資します。

バンガード・S&P500 ETF(VOO) | Vanguard

信託報酬や純資産などの基本情報

| 投資先 | 米国株式 |

| ベンチマーク | S&P500指数 |

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 実質コスト |

年0.0938% – |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 運用期限 (償還日) |

無期限 (償還なし) |

| 基準価額 | – |

| 純資産 | 36億円 |

| つみたてNISA | ○ |

| iDeCo | × |

信託報酬ランキング(2019年11月)

1位

SBI証券で2019年11月6日時点で取り扱う153本のつみたてNISA対象投信との比較。

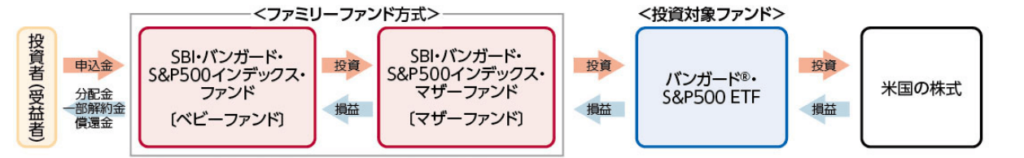

ファンドの仕組み

出典:SBI・バンガード・S&P500インデックス・ファンド有価証券届出書

SBI・バンガード・S&P500インデックス・ファンドのマザーファンドは「SBI・バンガード・S&P500インデックス・マザーファンド」です。

このファンドはマザーファンドを通じて海外ETFであるVOO(バンガード S&P500 ETF)に投資します。

| ファンド名 | 投資先 | ベンチマーク | 純資産 | 売買高比率 |

|---|---|---|---|---|

| VOO (バンガード S&P500 ETF) |

米国株式 | S&P500 | 12兆円(!) | 0.037 |

主なライバルは「eMAXIS slim 米国株式(S&P500)」

「信託報酬が低い」から乗り換えはたぶんまだ早い

SBI・バンガード・S&P500インデックス・ファンドの最大のライバルはeMAXIS slim 米国株式(S&P500)です。

両者は最終的な投資先が同じですので、信託報酬の差や運用の仕組みの違いなどを除くと、運用成績は同じになるはずです。

eMAXIS slimシリーズは「業界最低水準」の信託報酬を掲げており、SBI・VOOの登場で信託報酬を下げてきました。

業界最低水準の運用コストをめざす『eMAXIS slim(イーマクシス スリム)』信託報酬率の引き下げを実施 | 三菱UFJ国際投信(pdf)

とことんコストを追求する投資信託、eMAXISSlim(イーマクシス・スリム) | 三菱UFJ国際投信

消費税の都合で、税込み後の信託報酬はSBI・VOOより高いものの、楽天証券でポイント還元を利用しつつ購入すれば、SBI・VOOを遥かに上回る成績を期待できます。

楽天VTI投信もライバルっちゃライバル

もうちょっと幅を広げると「楽天・全米株式インデックス・ファンド(楽天VTI投信)」もライバルになり得ます。

楽天VTI投信は投資先が全米株式(VTI)なので、米国の500社を対象とするVOOとは投資範囲がやや異なります。

「VTIとVOOはどちらを選ぶべき?」とは良く言われますが、パフォーマンス的には両者はほぼ同等(強いて挙げればVOOが勝る)なので、正直好きなほうを選べば良いと思いますw

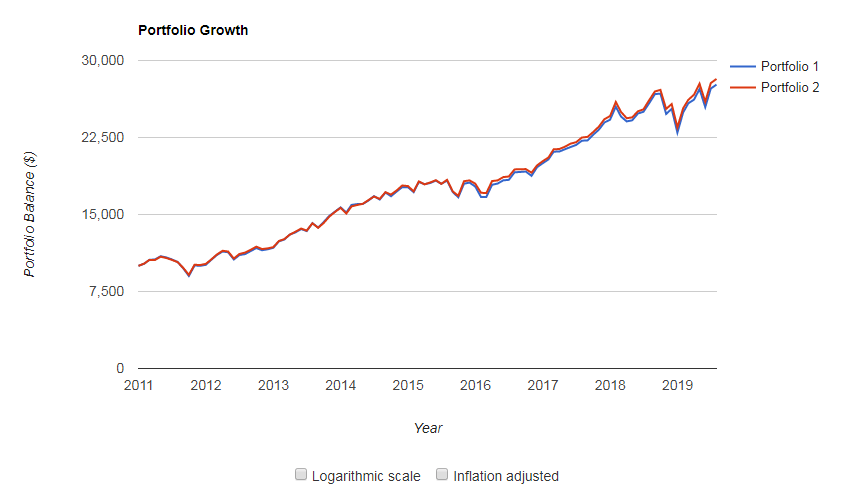

2011年以降の比較によれば、VTIのほうがやや価格の振れ幅が大きく、運用効率がVOOに劣ります。VTIは小型株を含むため、今後もVOOよりも価格変動が大きくなる可能性があります。

出典:https://www.portfoliovisualizer.com/backtest-portfolio#analysisResults

- Portfolio 1:VTI

- Portfolio 2:VOO

ただ、実際には楽天・全米株式インデックス・ファンド(楽天VTI投信)とSBI・バンガード・S&P500インデックス・ファンドの比較になりますから、実際に運用が始まらなければコスト面でどうなるかわからない部分もあります。

現時点では運用実績の分からない後者(SBI・VOO)を積極的に選ぶ強い理由がないと思います。

SBI・バンガード・S&P500インデックス・ファンドを選ぶかどうか

すでに「つみたてNISA」をやっている or S&P500投信を買っている場合

SBI・バンガード・S&P500インデックス・ファンドに関心を持つ方って、おそらくもともと楽天・全米株式インデックス・ファンド(楽天VTI投信)やeMAXIS slim 米国株式(S&P500)などを買っている方が多いと思います。

その場合には、積極的な乗り換えはせず、少し様子を見てからでも遅くはないと筆者は思います。

(無いとは思いますが)仮に、eMAXIS slim 米国株式(S&P500)が信託報酬を下げなかったとしても、両者の報酬差はわずか0.06%ほどです。

少額投資家ほど、この信託報酬さは無視できる誤差になりますので、今買っているファンドに腹を据えてもよいと思うのです。

今後も似たような新商品は随時出てくるでしょうから、その度に右往左往するのはちょっと大変かなと思います。

これから「つみたてNISA」をはじめる or S&P500投信を買いたい場合

これから運用を始めるにしても、当面の本命は運用実績のあるeMAXIS slim 米国株式(S&P500)で良いと思います。

筆者個人としては、初心者はS&P500よりももっとリスクの低い8資産均等型などをおすすめしますが。

どうしてもSBI・VOOに乗り換える場合

つみたてNISAで買うならば、非課税枠を最大限活用するために、今まで買っていたファンドは売らずに積み立て先を変えるのが良いです。

購入できる証券会社はSBI証券のみ

2019年11月11日現在で、SBI証券のみで購入可能です。

おそらく、大人の事情でSBI証券専売のままになると思います。

SBI証券のつみたてNISAオススメ商品と同社を選ぶ理由(米国株人気も考慮しつつ)https://t.co/SeKowyGh0H#東北投信 #ブログ更新

すでに口座開設されている方には縁のない記事です

SBIバンガードはSBI証券専売のままですね。楽天証券に負けている現状の打開策として投入された気がしてきました

— Mirai Asset@東北投信🇨🇦 (@instockexnet) November 11, 2019

ただし、楽天証券でeMAXIS slim 米国株式(S&P500)を購入し、還元されるポイントも全て再投資したほうが計算上は儲かります。

[スポンサーリンク]

まとめ

- SBIアセットマネジメントより「SBI・バンガード・S&P500インデックス・ファンド」が登場。米国のS&P500を構成する500社に投資するもので、つみたてNISA対応予定

- S&P500連動の投資信託としては信託報酬が最安になる予定。が、eMAXIS slim 米国株式(S&P500)の動向には注目したい

- 当面は様子見で良いと思う。実際に運用してみないと不確実な要素も多いので

筆者個人としては、(まだつみたてNISA2年目ですが)、今から新商品投入はもう最良のタイミングを逸してると思ってます。

投信に強い関心がある層って、既に2018年から運用を始めている可能性が高いので、その時点で彼らの選択肢の1つになっていたほうが良かったと思うんです。

オールカントリーは後発ですが、あの商品はこれまで「同じ仕組みのファンドが無かった」からこそ評価されたのです。

関連ファンドを含め、今後の動向には注目ですが、既につみたてNISAをやっているなら乗り換えの検討は必要ないと私は感じます。

eMAXIS slim 米国株式(S&P500)を刺激するライバル的存在である点が個人投資家にとっての最大のメリットでしょうか。

追記:みんなslim米国株式から乗り換えたみたいw

2019年10月の販売ランキングからeMAXIS slim 米国株式が消えました。

みんな乗り換えたみたいですw

これは2019年10月のSBI証券のつみたてNISAの月間積立設定件数ですが、eMAXIS slim 米国株式がランキングから消えましたね

SBI証券で米国株式インデックスを買ってた人の多くはSBIバンガードに乗り換えてるんじゃないかと思います

slim米は設定金額ベスト10からも消えてます pic.twitter.com/DPYL8VabMt

— Mirai Asset@東北投信🇨🇦 (@instockexnet) November 11, 2019