質問を頂いたので紹介します。

質問です。

楽天証券の投信を楽天カード決済で毎月5万円(1%のポイント還元)でeMAXIS slim 米国株式(S&P500)(信託報酬:0.165%)を積み立てるのと、最近新しく登場した信託報酬が安いと噂のSBI VOO(信託報酬:0.0938%)を同額で毎月積み立てるならポイント還元と信託報酬で比較すると現段階でどちらが高パフォーマンスですか?

結論から述べると、理想的には楽天証券 + eMAXIS slim 米国株式(S&P500)ペアが勝ちます(※信託報酬も下がるので)。ただし、その違いはわかりにくいと思いますので、ポイントを貯めやすいサービスを使えば良いと思います。

では本題。

※以下、信託報酬引き下げ前の試算ですが、最後に11月12日以降の信託報酬(0.0968%)での計算も掲載しました。

[スポンサーリンク]

おさらい:2大証券会社の還元サービス

「慣れた」投資家さんはご存知の方も多いと思いますが、おさらいしましょう。

SBI証券と楽天証券の2大ネット証券は、投資信託の積み立てにおいて、各種還元サービスを展開しています。投資信託をポイントで買える、と言う点も大きなところですので、それを含めてチェックしましょう。

| SBI証券 | 楽天証券 | |

|---|---|---|

| 利用できるポイント | Tポイント | 楽天スーパーポイント |

| クレジットカード | なし | 楽天カード決済 1回5万円までで1%の楽天スーパポイント還元 |

| 投信マイレージ | 投信ごとの還元率 SBI VOOは保有残高の0.02% | ハッピープログラム 保有残高の10万円で4ポイント |

| ポイントで投信購入 (単発) | ○ 100pt以上1pt単位 | ○ 100pt以上1pt単位 |

| ポイントで投信購入 (積み立て) | × | ハッピープログラム 10万円で4ポイント |

当然ですが、ポイントを投資すれば、その分だけ将来のリターンが大きくなります。と言う理由もあって、今は楽天証券かSBI証券を利用する人がほんと多くなってきましたよね。

では、ポイント投資の結果を比較しよう

比較条件

今回は、S&P500連動の投資信託のうち、よく名前の挙がりやすい2つを利用します。

- SBI証券で、SBI・バンガード・S&P500インデックス・ファンド(信託報酬:0.0938%)を毎月5万円ずつ買う

- 楽天証券で、eMAXIS slim 米国株式(S&P500)(信託報酬:0.165%)を毎月5万円ずつ、楽天カードで買う

- 各種ポイント還元を全て再投資する(※)

※100ptに満たない場合のポイントだけの投資は、本来はできないのですが、計算上さほど差異を生まないので、そのまま計算します

ついでにポイント還元 + 投資を一切利用しないケースも計算してみたので、比較するのは以下の4つのケースです。

| 証券会社 | 買う商品 | ポイント投資 | |

|---|---|---|---|

| 1 | 楽天証券 | eMAXIS slim 米国株式(S&P500) | あり |

| 2 | SBI証券 | SBI・VOO | あり |

| 3 | 楽天証券 | eMAXIS slim 米国株式(S&P500) | なし |

| 4 | SBI証券 | SBI・VOO | なし |

理想的には信託報酬の低いSBI・バンガード・S&P500インデックス・ファンドの成績が良くなるはずですが、eMAXIS slim 米国株式(S&P500)は楽天証券の高還元率でなんとかなるかもしれない、ということですね。

なお、今回は年間利回りを5%とし、それを月単位の利回りに換算(約0.42%)し、信託報酬も12で分割して、毎月の利回りとしました。

実際にはそこまで綺麗な運用にはなりませんので、計算上の結果としてご覧ください。

計算結果:両者の差は微妙ですw

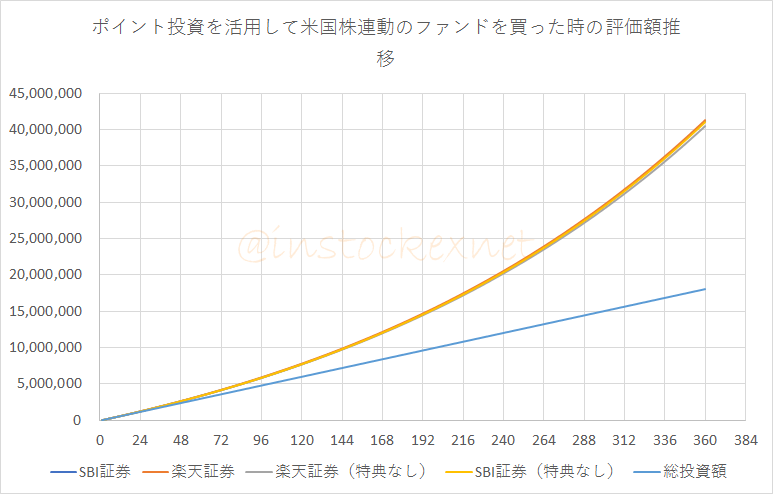

まず、30年目までの評価額推移は下図のようになります(もちろん、こんな綺麗に資産が増えるとは限らない点に注意)。

出典:筆者作成

正直なところ・・・・・・・ポイント還元があってもなくてもほとんど差異がわからないですねw

ただ、これは表の縦軸の問題で、実際には最も増えたケース(楽天証券で還元を利用したケース)と最も増えなかったケース(楽天証券で還元を利用しなかったケース)では80万円近い差が出ています。

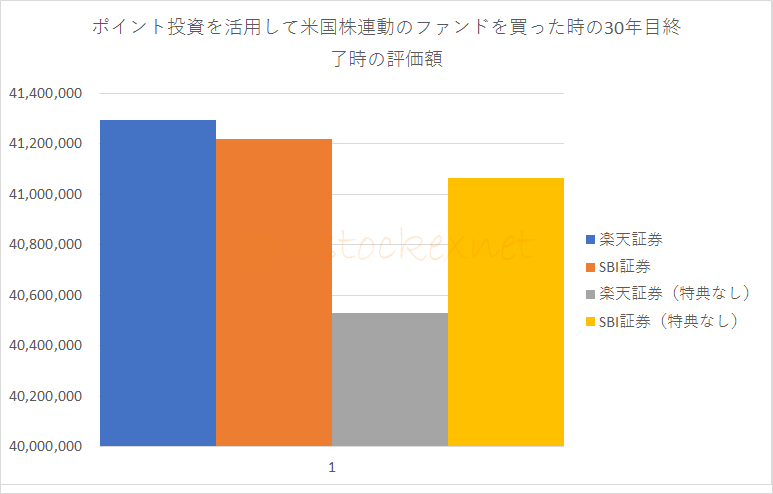

それが下の図です。

出典:筆者作成

| ケース | 30年後評価額 |

|---|---|

| 1 楽天 + ポイントあり | 41,294,799円 |

| 2 SBI + ポイントあり | 41,217,707円 |

| 3 楽天 + ポイントなし | 40,528,735円 |

| 4 SBI + ポイントなし | 41,065,794円 |

最も資産が増えたのは、楽天証券でeMAXIS slim 米国株式(S&P500)を購入し、得たポイントは全て再投資したものでした。

一方、SBI証券でSBI・VOOを買ったケースも健闘しましたが、SBI・VOOのポイント還元率は年間0.02%と低く、結果としてポイント再投資ではあまり資産を増やせませんでした。

ちなみにポイント還元を一切利用しない場合には、信託報酬の低いSBI・VOOが勝ります。ポイント利用の差異は30年間で80万円ですから、地道とはいえコツコツ貯めていくと将来は化けますね。

複利やばい!

実際は両者の差は価格変動でかき消されると思う

計算上はこう綺麗に差異が生じるものの、実際には

- 信託報酬以外のコスト

- ベンチマークのトラッキングエラー

- 価格変動と、それにともなって得られるポイントの増減

といった要素を考えると、楽天証券でeMAXIS slim 米国株式(S&P500)を買ってもSBI証券でSBI・VOOを買っても大して変わらないと思います。

どちらかといえば、商品で証券会社を選ぶよりも、あなたが日常的により多くポイントを獲得できるサービスを選ぶべきで、楽天とTポイントのどちらの経済圏に属しているかを考えてみると良いと思います。

最良は、楽天証券でSBI・VOOを買えるようになることですが、2019年10月6日時点ではまだSBI証券のみのようですね。

[スポンサーリンク]

まとめ

- 楽天証券でeMAXIS slim 米国株式(S&P500)を買い、ポイント再投資するケースと、SBI証券でSBI・VOOを買ってポイント再投資するケースを比較

- 理想的には前者が優位。ポイント還元率が高いため、eMAXIS slim 米国株式(S&P500)の信託報酬分をカバーできる

- ポイント投資は地道とはいえ、長くコツコツと継続していると、将来その結果の差に驚くだろう

というわけで、ポイント投資、おすすめです。

追記:eMAXIS slim 米国株式(S&P500)の信託報酬が下がるとどうなる?(2019年11月12日以降)

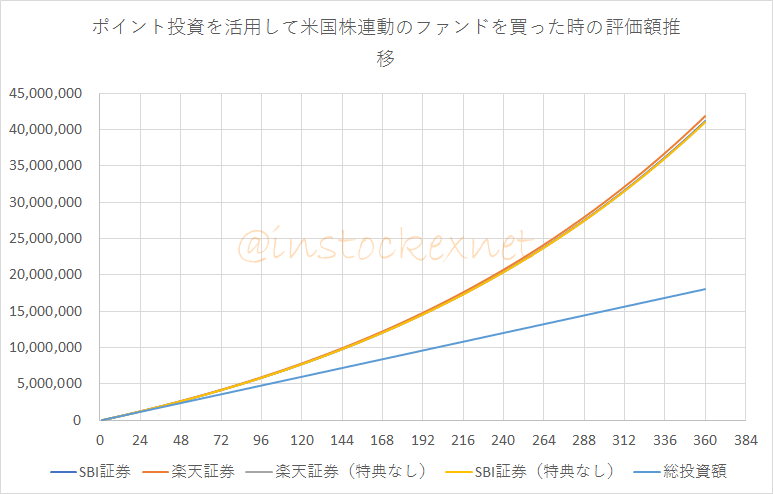

というわけで、2019年11月12日以降の信託報酬で計算すると以下の通り。

出典:筆者作成

出典:筆者作成

| ケース | 30年後評価額 |

|---|---|

| 1 楽天 + ポイントあり | 41,819,739円 |

| 2 SBI + ポイントあり | 41,217,707円 |

| 3 楽天 + ポイントなし | 41,042,995円 |

| 4 SBI + ポイントなし | 41,065,794円 |

もう楽天証券 + eMAXIS slim 米国株式(S&P500)がベスト解ですね。