楽天・米国レバレッジバランス・ファンドはレバレッジを活用して米国株式と米国債券に投資する商品です。債券部分に先物取引を活用し、一般的な投資信託よりも高いリターンを目指します。

結論から述べると、楽天・米国レバレッジバランス・ファンドは高いリターンを期待できる商品ですが、将来の市況次第(特に債券市況)では大きな損失を被る可能性もゼロではありません。特に金利が上昇する局面では注意を要します。

個人的には、レバレッジをかけてまで現物商品を買いあさる先にどんな未来が待っているのかが気になるところです。

では、楽天・米国レバレッジバランス・ファンドの特徴を解説していきます。

[スポンサーリンク]

楽天・米国レバレッジバランス・ファンドの特徴

楽天・米国レバレッジバランス・ファンド(USA360)(協会コード:9I31119B)は楽天投信が設定した投資信託です。

信託報酬や純資産などの基本情報

| 投資先 | 米国株式 米国債券(レバレッジ運用) |

| ベンチマーク | なし |

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 | 0.4945% |

| 実質コスト | 0.611% |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 運用期限 | 無期限 |

| 純資産 | 136億円 |

| つみたてNISA | × |

| iDeCo | × |

| 運用会社 | 楽天投信 |

楽天・米国レバレッジバランス・ファンドは今のところ、つみたてNISAやiDeCoには対応していません。

本商品の肝の部分

楽天・米国レバレッジバランス・ファンドは債券部分に債券先物取引を活用することで、少ない投資額でもより高いリターンを追及する投資信託です。債券比率が75%だから、債券比率の多いローリスクなファンド・・・と勘違いしてはいけません。

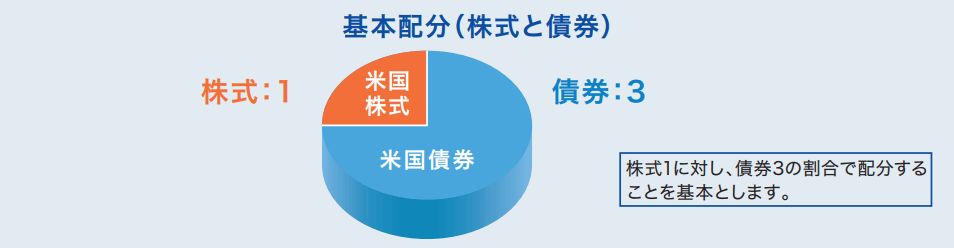

楽天・米国レバレッジバランス・ファンドの基本配分(出典:https://www.rakuten-toushin.co.jp/fund/nav/riusa360/pdf/riusa360_P.pdf)

楽天・米国レバレッジバランス・ファンドの実体は私たちの投資した資産の90%を株式(海外ETFであるVTI(全米株式))に投資し、残りの10%の資産で債券先物(5年債と10年債)を購入するのです。

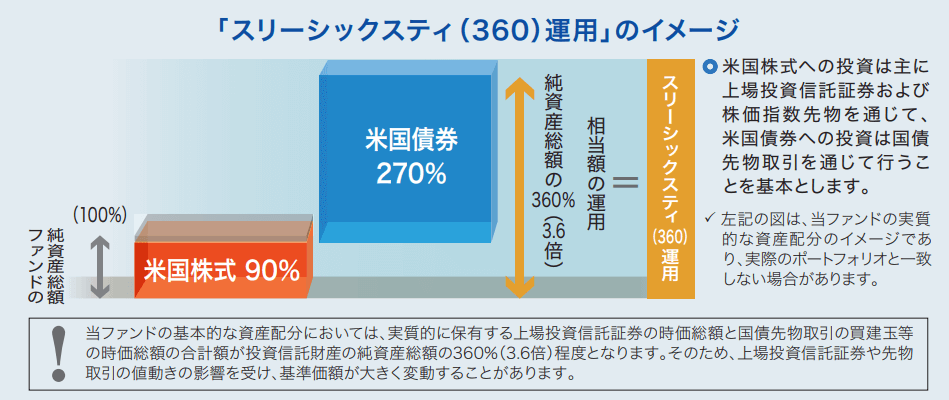

楽天・米国レバレッジバランス・ファンドの運用イメージ(出典:https://www.rakuten-toushin.co.jp/fund/nav/riusa360/pdf/riusa360_P.pdf)

仮に楽天・米国レバレッジバランス・ファンドに1万円を投資すると、9,000円でVTIを直接購入し、残りの1,000円を担保に27倍程度(約27,000円相当)の米国債券先物を購入します。すると、ポートフォリオは36,000円程度の価値を持ちますので、純資産の360%(3.6倍)になりますね。

| 比率 | 運用方法 | |

|---|---|---|

| 米国株式 | 90% | 現物取引 (全米株式(VTI)を購入) |

| 米国債券 | 10% | 先物取引 およそ27倍のレバレッジ |

楽天・米国レバレッジバランス・ファンドがレバレッジを活用する背景には、価格変動が大きく、値動きが逆になる2つの資産を保有すると、価格変動を抑えながら高いリターンを取り出せる点が挙げられます。

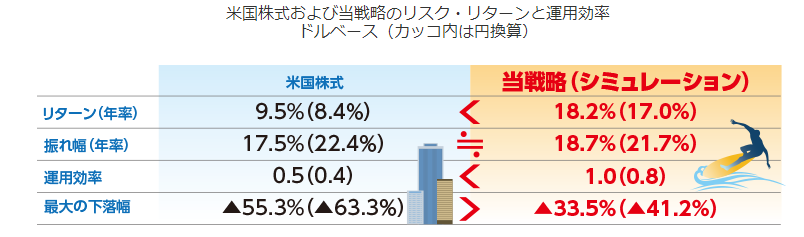

楽天・米国レバレッジバランス・ファンドのリスク・リターンと運用効率(出典:https://www.rakuten-toushin.co.jp/beginner/special/usa360/)

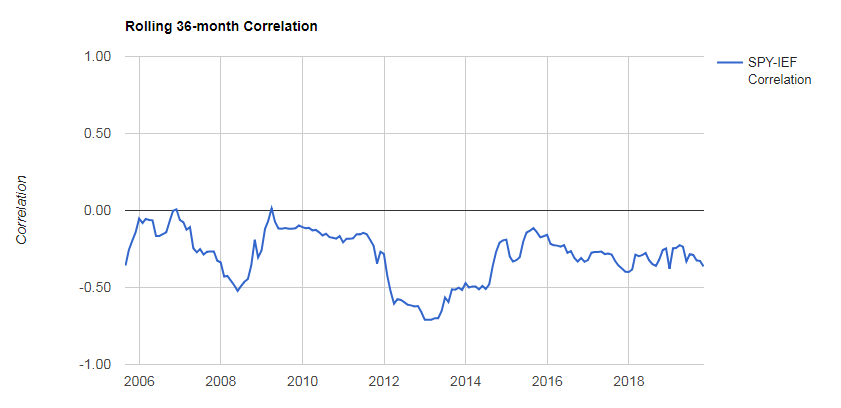

例えば、2006年以降の米国株式(SPY)と米国債券(IEF)の相関を見ると、多くの期間で逆相関(0以下)になっています。楽天・米国レバレッジバランス・ファンドはこの逆相関の仕組みを使ってるんです。

米国株式(SPY)と米国債券(IEF)の相関係数の推移(出典:https://www.portfoliovisualizer.com/asset-correlations)

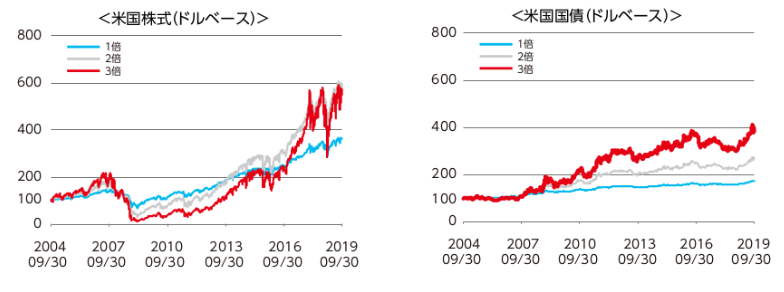

ただ、米国債価格の値動きは米国株式の値動きに比べて小さいため、レバレッジをかけて債券部分の値動きを大きくし、それを株式の値動きにぶつけることで資産全体の価格変動を抑えます。下記は公式サイトのデータを引用したものですが、右側の米国国債の価格変動は3倍(レバレッジ3倍)がもっとも大きくなっていますね。

楽天・米国レバレッジバランス・ファンドのリスク・リターンと運用効率(出典:https://www.rakuten-toushin.co.jp/beginner/special/usa360/)

楽天・米国レバレッジバランス・ファンドが債券部分にレバレッジをかける理由は、価格変動を抑えつつ、リターンを大きくする効果を求めているためです。

余談:USA360に追証はありません

ちなみに、「レバレッジ」の名が付きますが、投資家が楽天・米国レバレッジバランス・ファンドに投資して借金をする(追証が発生する)ことはありません(投資信託なので)。

投資リスク

楽天・米国レバレッジバランス・ファンドは、株式と債券価格が逆相関になることを期待して組まれています。しかし、債券価格は債券金利と逆の動きをするため、金利が急騰すると楽天・米国レバレッジバランス・ファンドは大ダメージを受けます。

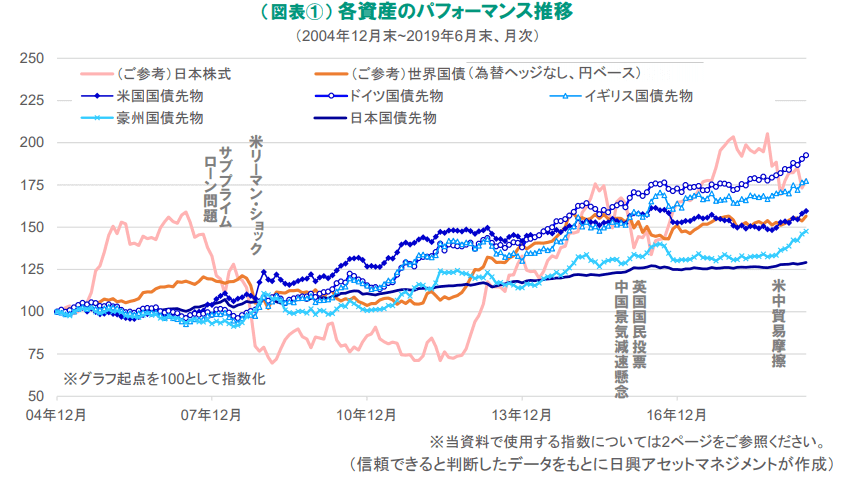

楽天・米国レバレッジバランス・ファンドに限らず、レバレッジファンドは「リーマンショック時の損失も限定的だった」と宣伝されることが多々ありますが、これは下記グラフのようにリーマンショック時も債券価格はほぼ独立して値動きしてきたことに由来しています。

各種債券先物の価格推移(出典:https://www.nikkoam.com/files/fund-academy/newsletter/pdf/news_20190708.pdf)

米国債を除くと、先進各国の債券利回りはほぼマイナス金利状態になっているなど、リーマンショック時とは債券市況が大きく異なる点には注意を要します。

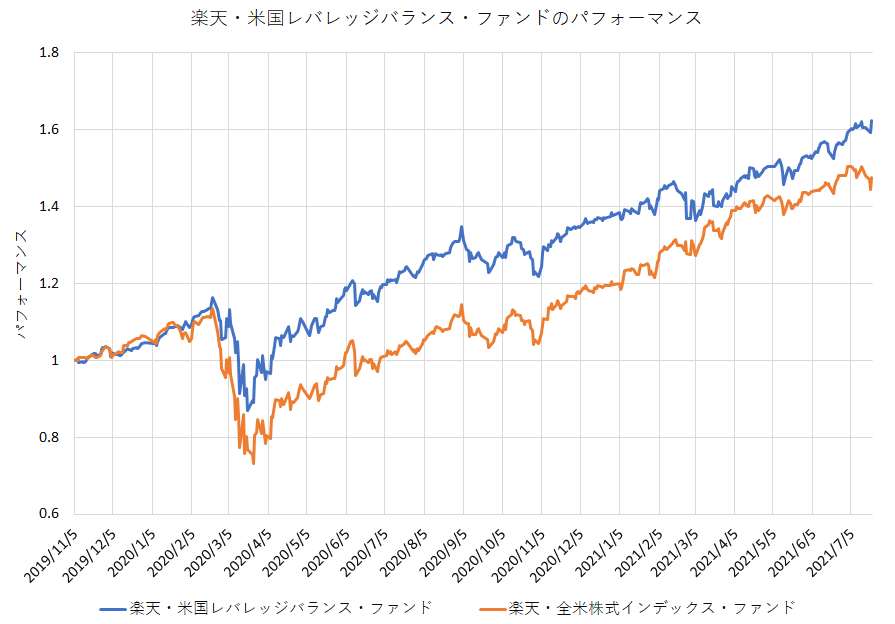

ここまでの運用成績

2021年7月までの楽天・米国レバレッジバランス・ファンドのチャートは以下の通りです。楽天VTI(全米株式)と比較しています。

詳しくは以下の記事も併せてご覧ください。

[スポンサーリンク]

まとめ

- 楽天・米国レバレッジバランス・ファンドは米国株と米国債に投資する商品。ポートフォリオのイメージは債券比率75%だが、実体は株式90%に、残り10%の資産で債券先物をレバレッジ取引する

- 債券にレバレッジをかける理由はリターンを高めるため。また債券の値動きが株式の逆相関になることを利用して、値動きの大きさを打ち消しあうメリットもある

- 債券市況はこれまで経験したことのないバブル下にある。債券金利が急騰したり、株式と債券の値動きが正相関になると、大きな損害になる可能性

コロナショック以降の相場では、債券価格の上昇で楽天・米国レバレッジバランス・ファンドの運用成績が優れていましたね。今後も続くとは限りませんが、割とシンプルで扱いやすいレバレッジファンドだとは思ってます。