楽天・米国レバレッジバランス・ファンド(USA360)の最近のパフォーマンスを見てみます。USA360は金利上昇局面ではただの米国株式に劣るものの、値動きは比較的抑えられており、扱いやすいレバレッジファンドなんじゃないかなって相変わらず感じます。

楽天・米国レバレッジバランス・ファンドの詳しい特徴は以下の記事で紹介してるので、そちらも併せてご覧ください。

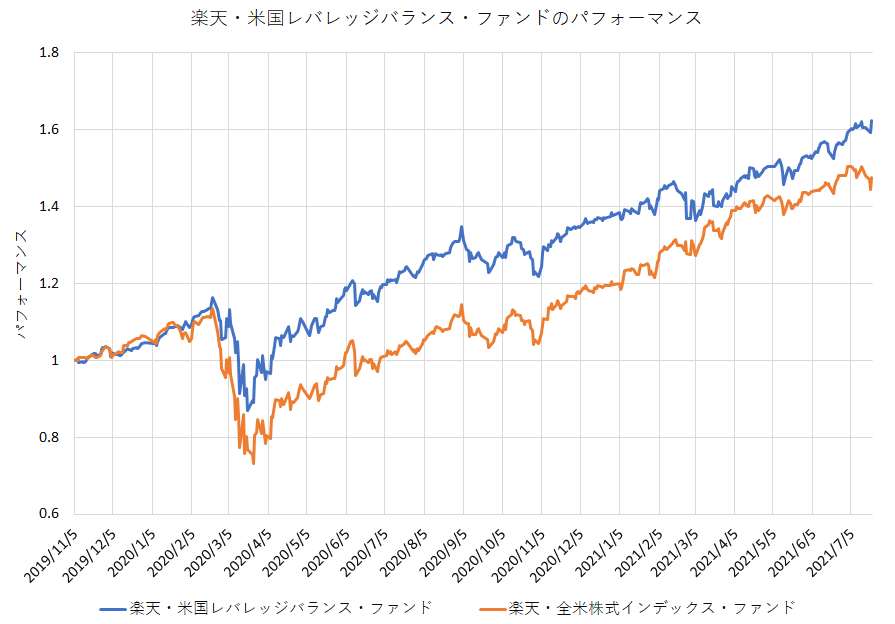

以下、パフォーマンスを紹介しますね。なお、パフォーマンスの比較対象に、楽天・全米株式インデックス・ファンド(楽天VTI)を使っています。

[スポンサーリンク]

USA360のパフォーマンスをチェック

というわけで、さっそく楽天・米国レバレッジバランス・ファンドのパフォーマンスを見ていきましょう。以下は設定来からの楽天・米国レバレッジバランス・ファンドの成績(青線)です。上述のとおりに、楽天・全米株式インデックス・ファンドの成績(橙線)も掲載しています。

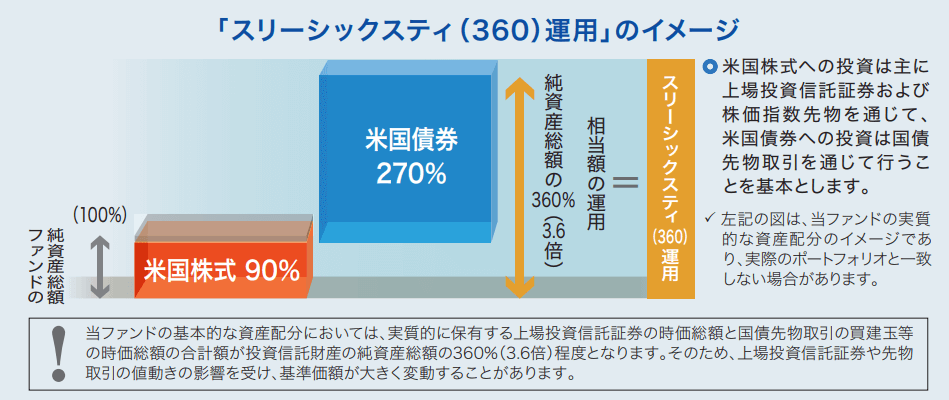

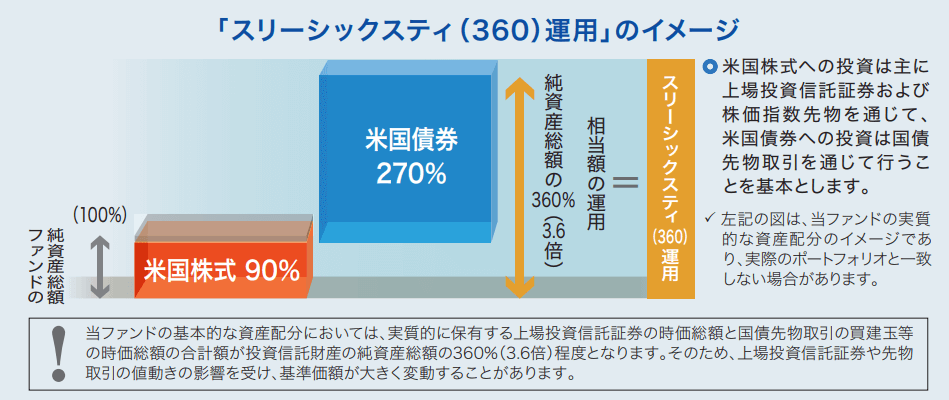

大切な点として、楽天・米国レバレッジバランス・ファンドは債券部分だけにレバレッジを掛けており、株式部分はただの全米株式です。そのため、「レバレッジ」と名がつくものの、そこまで極端な成績にはなってません。

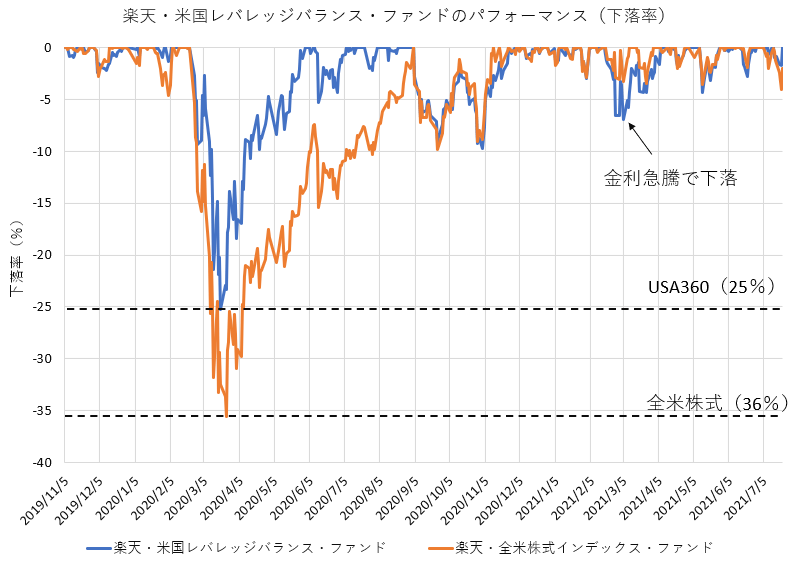

以下は設定来から楽天・米国レバレッジバランス・ファンドの下落率(ドローダウン)を見たものです。

コロナショック時の楽天・米国レバレッジバランス・ファンドは全米株式よりも10%近く下落を抑えられました。これは米国債の売りは株式のそれに比べて一時的だったため、結果的に分散投資の効果を得られたためです。その後は、金融緩和に伴う米国債の買い入れもあって、楽天・米国レバレッジバランス・ファンドは全米株式よりも早く下落を回復し終えました。

大声では言えませんが、「大きな株価下落→FRBが助けてくれる(金融緩和してくれる)」と考えれば、楽天・米国レバレッジバランス・ファンドは全米株式よりも常に優位に立ち回れそうです。

FRBが来なかったら知らないです。。w

逆に2021年3月の下落では、楽天・米国レバレッジバランス・ファンドは全米株式よりも大きめに値下がりしています。これは米国債券金利の急騰が原因です。

10年債金利との関係

金利上昇で失速し、金利低下で好成績に

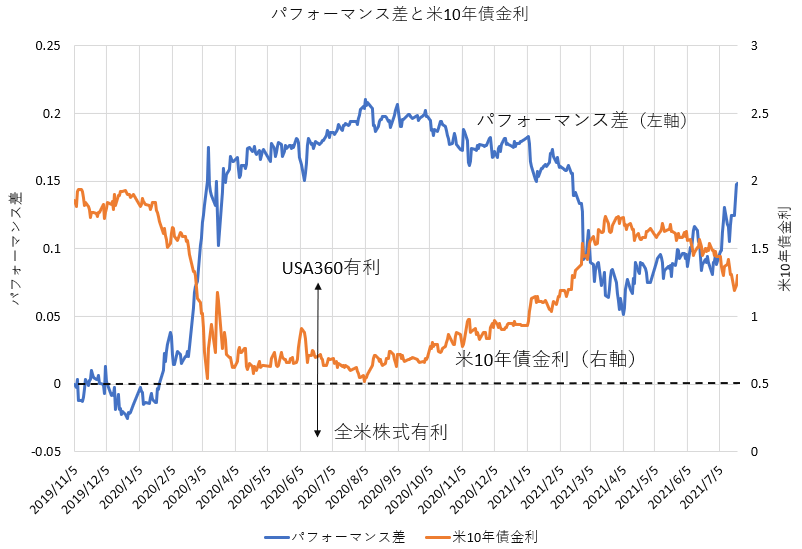

将来、楽天・米国レバレッジバランス・ファンドが(全米株式よりも)良い成績を残すのかどうかは、米国債金利の動向にかかっています。そこで、以下では2つのファンドのパフォーマンス差と10年債金利の動きを見ていきます。

先ほどの2021年3月前後で金利が大きく駆け上がっているのがわかります。

この図を理解する上で大切なポイントが債券価格と金利の関係です。

債券の価格は、原則的に市場金利の動向により日々変動し、変動に伴い投資収益(利回り)も変わります。

債券には、金利が上昇すると価格は下がり、金利が低下すると価格は上がる特徴があります。

ですから、金利上昇が見込まれるときは、長期の債券ほど、購入は慎重に判断する必要があります。

楽天・米国レバレッジバランス・ファンドは債券部分にレバレッジを掛けているので、金利上昇は大敵です。

★金利上昇が大敵な理由

- 債券価格が下がるため

- レバレッジのコストがかさむため

というのを踏まえて、金利との関係を見ると、10年債金利が大きく下がったタイミングで楽天・米国レバレッジバランス・ファンドはパフォーマンスを伸ばしました。一方、金利が上がったときに楽天・米国レバレッジバランス・ファンドは失速しました。

一般に金利が上昇するのは景気回復期、金利が下落するのは景気後退期です。そのため、将来も景気回復期に失速し、景気後退期には全米株式を大きく上回るという関係になるかもしれませんね。

投資では、いかに大きな下落を避けるかが大切なので、楽天・米国レバレッジバランス・ファンドは今のところは割と良い感じに運用されてるように思います。

利上げの影響は?

2021年現在、米国株の話題の1つはテーパリングと利上げですね。利上げは短期金利を操作するもので、USA360の投資する米国債(5年債、10年債)とはちょっと種類が異なります。

Q:今回の利上げは米国債ファンドのパフォーマンス悪化につながるか?

A:必ずしもそうではない。米国債には3カ月の短期国債から30年の超長期国債までさまざまな種類がある。FRBは利上げにより短期債の金利上昇を促すが、長期債は利上げに対して素直に金利上昇で反応するとは限らない。過去の利上げ局面を見ると、94-95年は短期金利だけでなく長期金利も並行して上昇したものの、04-06年は長期金利が小幅な上昇にとどまり、長期債ファンドのパフォーマンスがそれほど悪化したわけではなかった。長期金利の先行きを予想する上では、FRBが利上げを決定したという事実よりも、今後の利上げペースに対する市場の見通しを考慮することが重要だ。

結局のところ、利上げで債券安 = USA360の成績悪化になるかはわからないところで、相場を読むというか、景気の先行きなどを勘案したほうが良さそうです。

1970年代のような超高金利に注意

ゴールドが高騰した1970年代のように、金利が際限なく上がっていくタイミングでは、楽天・米国レバレッジバランス・ファンドもかなり厳しくなると予想されます。

今後30年40年と投資していく中では、そのような金利急騰もないとは言い切れないところが楽天・米国レバレッジバランス・ファンドの投資リスクかなぁと感じます。

今回も金利の急上昇が懸念されていましたが、今のところは2%(10年債)にすら戻りませんでしたね。

[スポンサーリンク]

まとめ

- 楽天・米国レバレッジバランス・ファンド(USA360)の設定来からのパフォーマンスをチェック

- コロナショックでの下落は全米株式よりも抑えられていた

- 一方、楽天・米国レバレッジバランス・ファンドは金利上昇時に弱く、全米株式よりも成績が劣る可能性がある

この商品は、ほどほどの低金利が続く中で、景気後退→FRBが救済というシナリオがもっともパフォーマンスを発揮できるんじゃないかって気がしますね。景気後退期に比較的強いのはメリットだと思うので、案外悪くないんじゃないかと改めて感じます。

何か未知なるリスクを見逃してたらすみませんが、個人的には割と好感を持つ商品です。

というか、以前買ってた気がするんですけど、何で売っちゃったんでしょうね(苦笑