つみたてNISAで積立方法を設定するときに、「積み立てる間隔をどうするか」って悩んだことありませんか?

今回は「毎月積立」と、究極の分散投資とも言われる「毎日積立」を比較し、どちらが良いのか比較しました!

結論から述べると、「毎日積立」を選ぶメリットはありません。

つみたてNISAのような長期投資では、毎月積立も毎月積立も、ほぼ同じ成績に収束するからです。加えて、ファンド休業日の影響で、「毎日積立なのに積立日が行われず、満額利用できなかった」という失敗談もあります。

故に、「毎月積立」と「毎日積立」で悩んだら、「毎月積立」をお選びください。

「楽天証券 + 楽天カード」でつみたてNISAをやると、強制的に毎月積立になりますね。

以下詳しく見ていきましょう!

[スポンサーリンク]

毎日積立に「時間分散でリスク低減」のメリットはない

毎日積立を選ぶ動機は「最強の分散投資(究極のドル・コスト平均法)」とも呼ばれるような、高い時間分散性にあると思います。例えば、下落相場で大金を投資するのは怖いから、少しずつ投資していく、みたいな?違います?

今回はこれが正しいのか検証してみた、という話です。

事例1:上昇相場の場合

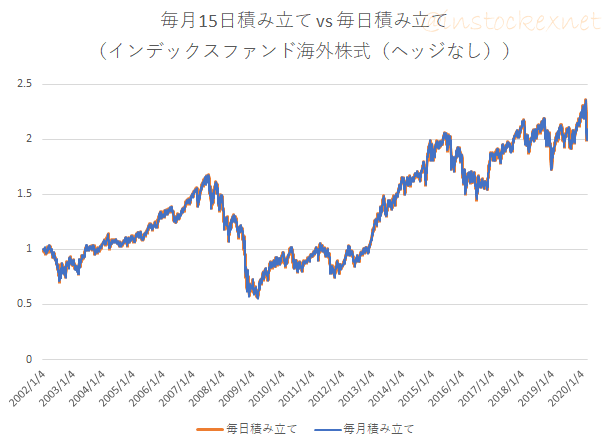

2001年から運用されている「日興インデックスファンド海外株式(為替ヘッジなし)」に毎月15日積立と毎日積立を行い、どちらがリターンが多いかを検証しました。積立日数の都合で投資額を合わせるのが難しいので、ここでは投資額に対して資産が何倍に増えたかを比較しています。

検証結果が下図で、毎月積立と毎日積立では資産推移にほぼ差がなく、最終的な損益は似通ったものになりました。

出典:SBI証券の基準価額を利用して筆者作成

★凡例

- 橙:毎日積立

- 青:毎月15日積立

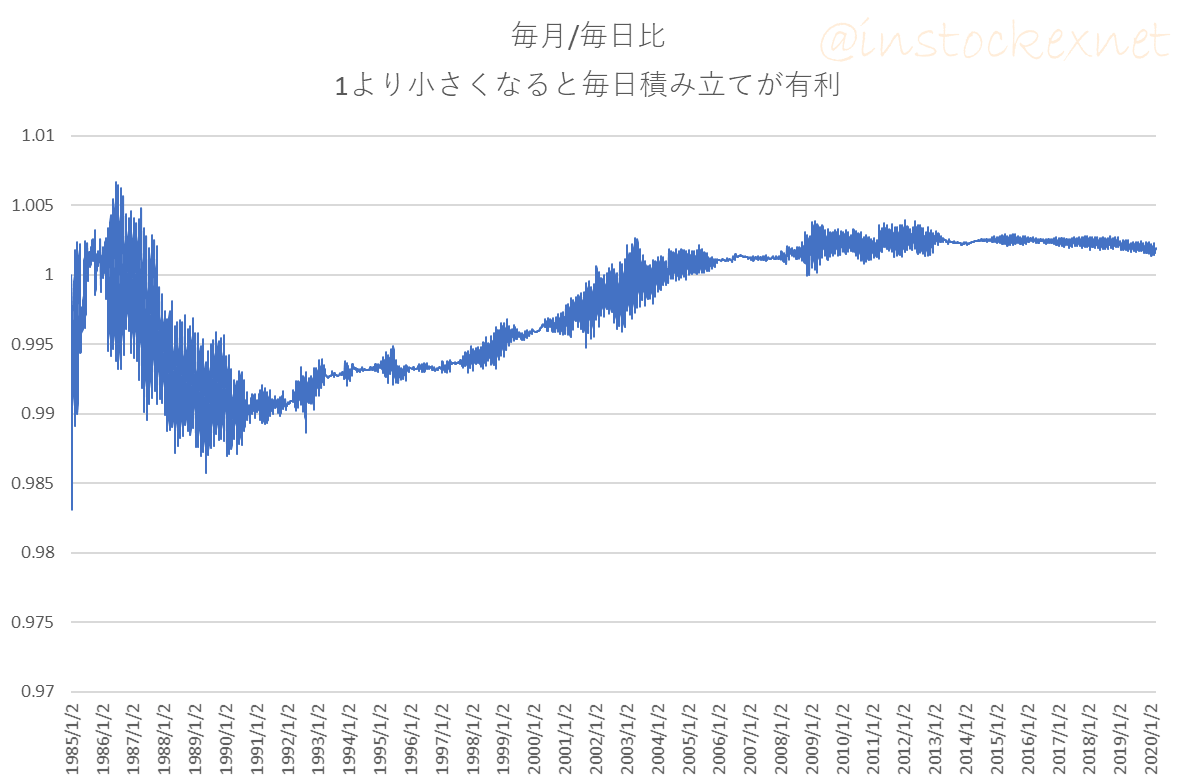

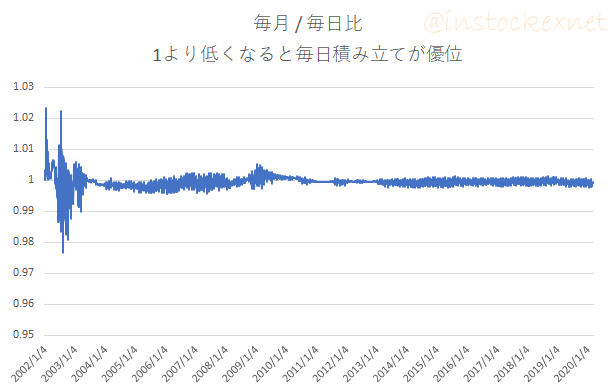

下図は毎月積立と毎日積立の資産の比率を取ったものです。

出典:SBI証券の基準価額を利用して筆者作成

運用を始めて2年程度はややばらつきますが、その後はおおよそ「1」に落ち着きます。これは、毎月積立と毎日積立での資産の推移が同一になることを意味します。

事例2:下落相場の場合

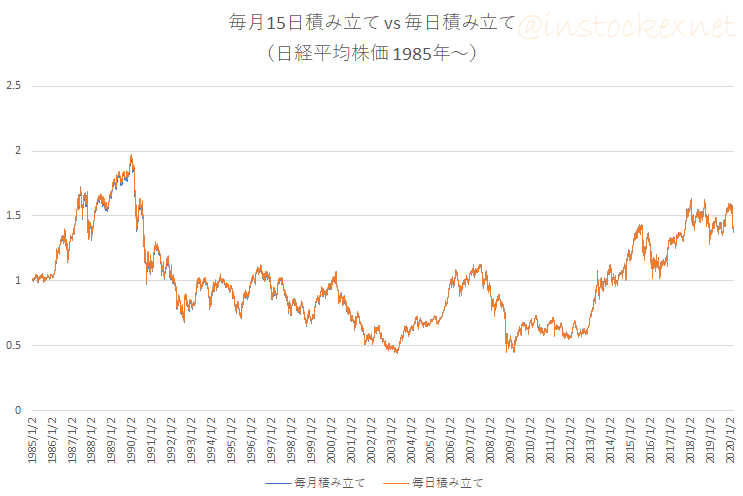

では、下落相場ではどうかを見るべく、1985年からの日経平均株価を利用しました。しかし、毎月積立と毎日積立では資産推移にほぼ差がなく、最終的な損益は似通ったものになりました。

出典:Macrotrendsの指数データを利用して筆者作成

★凡例

- 橙:毎日積立

- 青:毎月15日積立

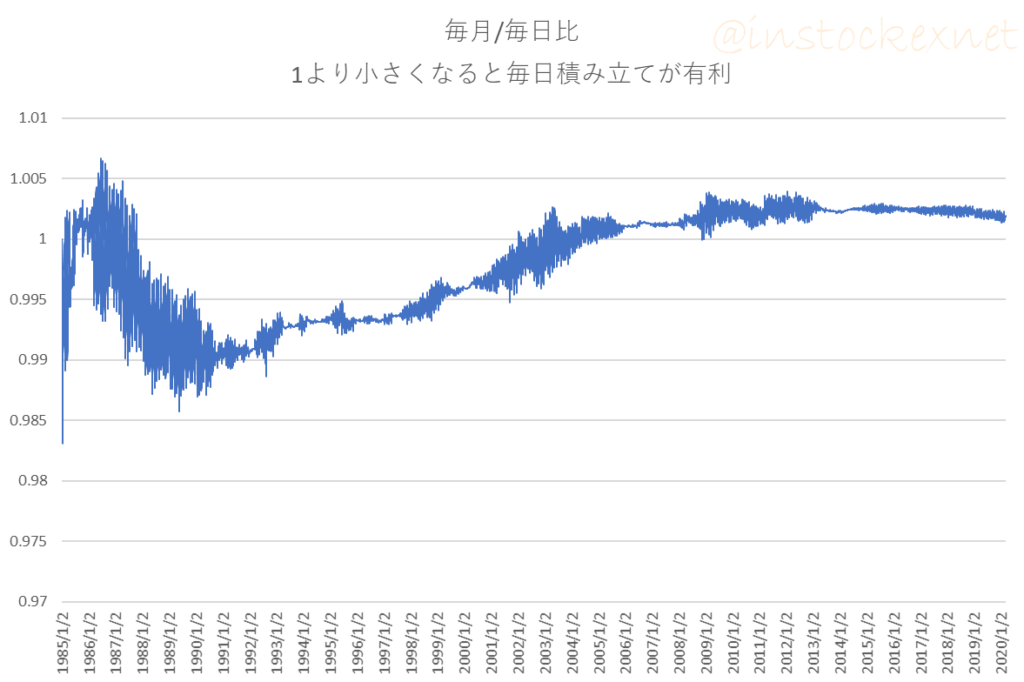

下図は毎月積立と毎日積立の比率を取ったものです。

出典:Macrotrendsの指数データを利用して筆者作成

積立の初期はやや相場の影響を受けるものの、長期的には「1」に近づきます。2004年頃までは毎日積立のほうが優位ですが、それでも「0.995」の比率なので、投資額の限られる多くの個人投資家にとっては誤差の範囲です。

この「0.995」の差は、「例えば、1000万円を投資した時に5万円違う」レベルの話です。もし、リスクコントロールを目的とした時間分散なら、バランスファンドなどのリスクを抑えた商品を選んだほうが良いです。

結論:毎日積立に「時間分散」のメリットはない

以上のように、毎月積立と毎日積立の差異が生じるのは運用初期ぐらいです。毎日積立の効果は「リスク分散できている気がする」という精神的なものであり、通常は毎月積立で十分だと思います。

ちなみに、日経の記事でも同じ結論に至ってます。

積立投資に驚きの結果 購入頻度でリターンに大差なし | 日経STYLE

気になるデメリット

休業日に注意しないと満額利用できなくなる

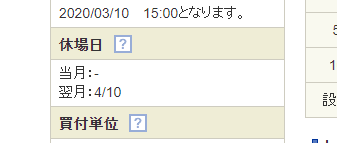

さて、毎日積立のデメリットは休業日の影響でつみたてNISAの満額利用が難しくなる点です。

つみたてNISAの毎日積立がオススメできない理由 | インデックス投資で長期縦走へ

★青井さんの記事の要約

- 投資額が等しくなるように毎日積立を設定した

- しかし、実際には投資額がずれていることに気が付いた

- ずれた理由は、「ファンド休業日」があった

実は投資信託には注文を受け付けない日(休場日)があり、その日に注文が行われた場合にどう扱うかは証券会社ごとに異なるようです。

出典:SBI証券

青井さんは楽天証券の場合ですが、SBI証券の場合も注文されないケースがあるみたいですね。

SBI証券のシュミレーションでは40万円丁度となっていたんですよ。

さらにNISA枠ギリギリ注文設定も入れていました。

しかし、実際は2019年の投資額393,000円、2018年の投資額396,300円と上限に達する前に終わってしまったのです。

どうやらこれは祝日の関係やファンドの投資先の休業日の関係などで発注されない日が発生してしまうことよるものです。

つまり、特につみたてNISAの満額利用にこだわる投資家にとっては、毎日積立は「満額積み立てる設定を行っているのに、満額利用できないかもしれない」というデメリットが生じます。

昨年はまさにこの通りデメリットを体感しました。

毎日積立で満額利用するための方法をコールセンターに問い合わせた記憶があります😌

— ロハス@🇺🇸米国高配当ETF (@lohas358) March 9, 2020

電子発行の取引報告書で埋め尽くされる

毎日積立を行うと、投資信託の取引報告書が毎日発行されるため、証券口座マイページの報告書欄がどんどん埋まっていきます。

あまり目にすることもないと思いますが、たまに取引を確認したくなった時に目的の書類を探すのが大変です。

[スポンサーリンク]

まとめ:デメリットが多い

- 毎月積立と毎日積立ではほとんど運用成績が変わらない。運用数年は差が生じるが、長期的にはほぼ同じ成績になる

- つみたてNISAを満額利用しようとしたときに、毎日積立はファンド休業日などの影響で積み立てが行われないことがある

- 毎日積立のメリットの1つだったハッピープログラムは改悪されている

というわけで、つみたてNISAでは毎月積立で十分ではないでしょうか?というお話でした。

年初一括投資との比較もどうぞ。

他のドルコスト平均法の記事は以下からご覧ください。

余談:楽天カード積立なら、毎日積立はしないよね

最近は楽天証券で楽天カード積立を選ぶ方が多いので、「毎月積立か毎日積立か」で迷う方は少なくなったのでは?と思います。そもそも、楽天カード積立は積立日が固定されているので。

毎日積立のような効果のない時間分散投資を行うよりも、楽天カード積立を利用して、ポイントもらっておいたほうが確実にお得だと思いますね。