この記事は、例えば老後にどうやって投資信託を売却して生活費を得るのが良いのか、「出口戦略」検証するものです。

今回は「定口売却」についてシミュレーションしたく思います。定口売却とは、投資信託の購入できた口数を、xか月、x年といった単位に分割し、指定した口数ずつ売っていく方法です。

結論から述べると、定口売却は売却期間をコントロールしやすい一方で、1回あたりの売却額(入金額)が変動しやすいデメリットもあります。しかし、定額売却のように、予想外のタイミングで資産の枯渇が生じにくいため、「将来お金がなくなるかもしれない」という不安は軽減できると思います。

では、詳しく見ていきましょう!

[スポンサーリンク]

投資信託の定口売却の特徴

投資信託の売却の考え方はいくつかあるんですが、今回は「定口売却」について考えてみます。

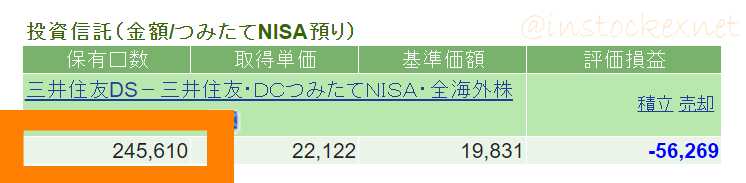

そもそも、投資信託の口数って意識してご覧になったことってありますか??

出典:筆者SBI証券口座

投資信託の口数とは、いわば株式の保有株数と同じで、私たち投資家が保有している権利の「数量」を表すものです。今回は、これを一定期間(例えば240か月)などで分割し、毎月同じ口数ずつ売却したときの結果を検証しました。

定口売却のメリットは、期間を固定できるため、将来の見通しをつけやすい点です。さすがに、「90歳で死ぬので25年の受取」といった計画は立てられませんが、ざっくりと何年で受け取るみたいな計画は立てやすいですよね。

例えば、65歳で引退し、95歳まで投資信託の売却を継続するなら、保有口数を360か月で割ればよいですね。

受取金額が流動的なため、年金や預金など、他の資産や収入とうまく組み合わせながら活用できたらいいですね。

定口売却のシミュレーション

ここでは、開始時点で資産が2000万円の評価額を持つと仮定し、毎月定口での売却を2つシミュレーションしてみました。

★今回のシミュレーション

- ケース1:1990年の日経平均株価(配当なし)から240か月

- ケース2:2002年の先進国株価指数(※)から240か月

※インデックスファンド海外株式(為替ヘッジなし)の基準価額を利用

ケース1:日経平均株価に投資していたケース

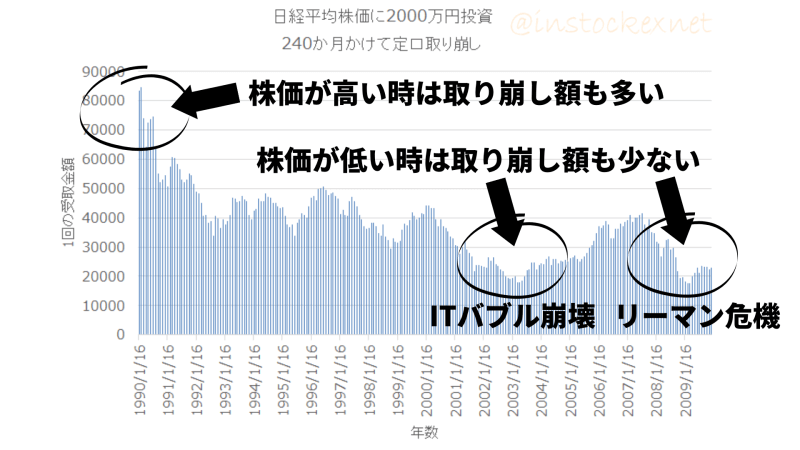

出典:Macrotrendsのデータをもとに筆者作成

グラフの1本の棒が1か月の受取金額を示します。

というわけで、ご覧の通り、定口売却の場合には、一回あたりの売却で得られるお金が違います。そして、その受け取れる金額の大小は相場の影響を受けますので、長く低迷が続くほど、受けとれる金額が減ることになります。

このグラフは、バブルのピークを過ぎた1990年から始まってます。バブルの坂を転がり落ちていくのと同時に、受けとれる金額もどんどん減っていくのがひもじさを感じさせます。。。

ケース2:先進国株式に投資していたケース

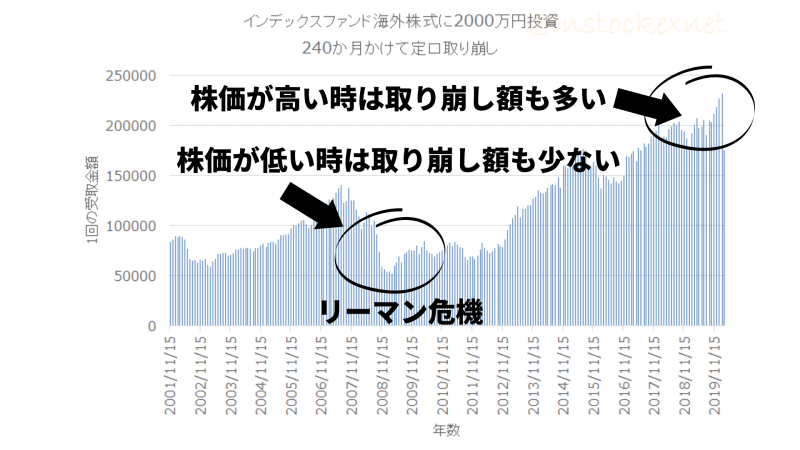

出典:SBI証券の基準価額をもとに筆者作成

今度は米国株式を含む先進国株式に投資しており、相場が右肩上がりで上がっていったケース。やはり、グラフの1本の棒が1か月の受取金額を示します。

先ほどのグラフと逆で、相場が上がるほど、1回の受取金額も増えていきます。

受け取る資金の変動を抑えるには

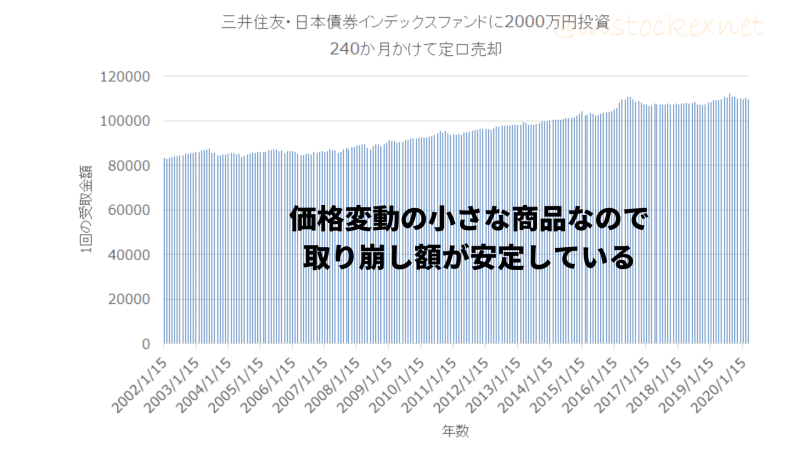

受け取る資金の変動を抑えるためには、よりローリスクローリターンな商品に投資します。例えば、以下は国内債券ファンドに2000万円投資しており、240か月かけて定口売却したケースです。受取金額はほぼ8~10万円の幅に収まっています。

出典:SBI証券の基準価額をもとに筆者作成

最初からローリスクローリターンな商品に投資していても、お金が全然増えないのが問題ではありますね。このあたりをどううまくやるかは悩みますw

[スポンサーリンク]

まとめ

- 投資信託の「定口売却」をシミュレーション。定口売却のメリットは受取期間を固定できること

- 定口売却のデメリットは、受取金額が相場の影響を強く受けること

- ローリスクな資産に乗り換えると受取金額は安定しやすいが、最初からローリスクな資産に投資すると、お金が増えにくいといったデメリットも生じる

見通しの立てやすさが定口売却のメリットですね。個人的には割とありだと感じます。