ドルコスト平均法はボラティリティ(価格変動)が大きいほど、利益が大きくなる場合があります。

今回は2001年から運用されている海外株式ファンド(ボラティリティの大きい商品)と、毎日約2円ずつ増える架空の投資信託(ボラティリティのない商品)に、ドルコスト平均法で積み立て(毎月15日に1万円の定額積立)を行い、2020年3月24日時点でどちらが儲かっているか、を検証しました。

結論を述べると、海外株式ファンドのほうが儲かっているんですが、これは運用途中に大きく元本が割れたことが影響しています。「元本が割れたら、たくさん買えるね」というドルコスト平均法のメリットが生きた結果です。

とはいえ、ボラティリティの大きい商品は運用末期に儲かってるとは限らないので、そこはうまく考えたいですね、というのがこの記事で述べたいところです。

では、詳しく見ていきましょう!

[スポンサーリンク]

2つの投資信託に毎月1万円ずつ定額積立をシミュレート

最初と最後の基準価額が同じ2つの投資信託を用意

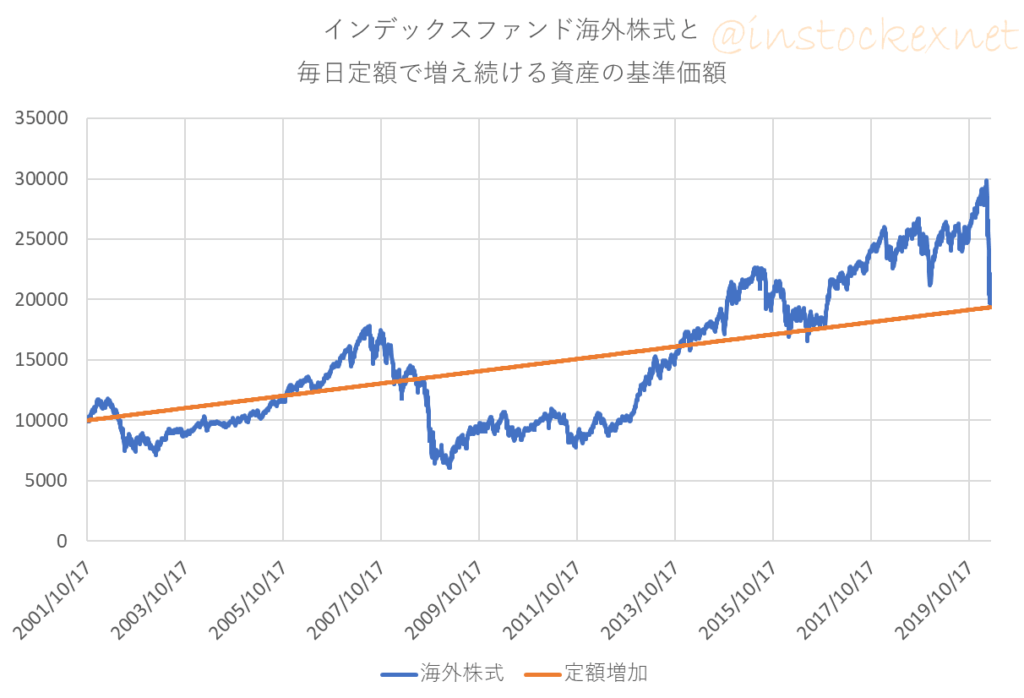

「最初と最後の基準価額は同じですが、途中の資産の経過が異なる投資信託に積み立てたら、最終損益はどうなるか」を検証するのが今回の目的です。そこで、以下の2つの投資信託でシミュレーションしてみました。

★2つの投資信託

- インデックスファンド海外株式(為替ヘッジなし)

- 毎営業日に約2円ずつ増えていく架空の投資信託

基準価額は以下のような感じです。

出典:SBI証券の基準価額を利用して筆者作成

★凡例

- 青:インデックスファンド海外株式(為替ヘッジなし)

- 橙:毎営業日に約2円ずつ増えていく架空の投資信託※

「毎営業日に約2円ずつ増えていく架空の投資信託」は、インデックスファンド海外株式(為替ヘッジなし)と最初と最後の基準価額を合わせてあります。

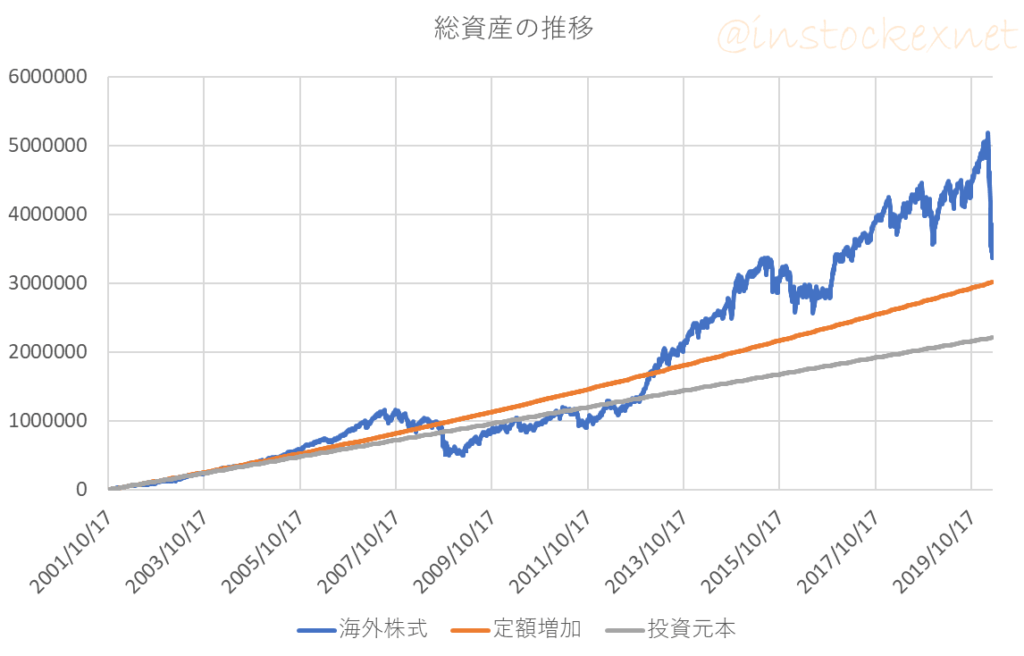

ドルコスト平均法で積み立ててみた

計算結果がこちら。

出典:SBI証券の基準価額を利用して筆者作成

★凡例

- 青:インデックスファンド海外株式(為替ヘッジなし)

- 橙:毎営業日に約2円ずつ増えていく架空の投資信託

- 灰:投資元本

インデックスファンド海外株式(為替ヘッジなし)は2008年のリーマンショック以降、2012年のアベノミクス相場が始まるまで、元本割れが続きます。その後は順調だったものの、2020年3月の相場で、利益の半分ほどを失います。

一方、「毎営業日に約2円ずつ増えていく架空の投資信託」は、元本割れも爆発的な利益の増加もありませんでした。ボラティリティがないので当然ですがw

その結果としては、この比較ではインデックスファンド海外株式(為替ヘッジなし)のほうが大きく儲かりました。

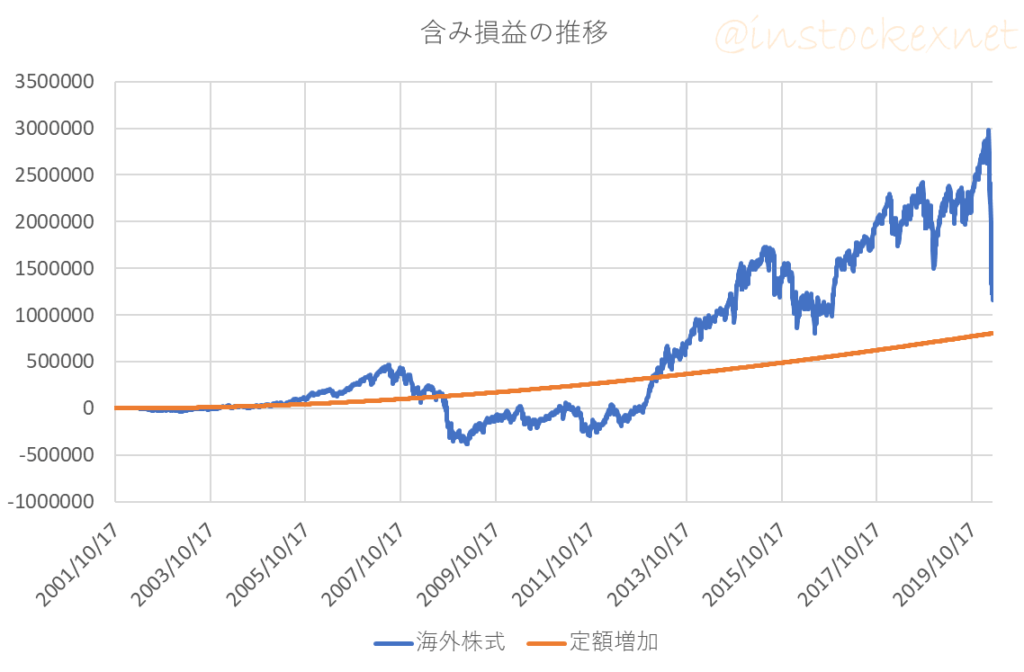

実際に含み損益の推移を見ると以下の通りです。

出典:筆者作成

★凡例

- 青:インデックスファンド海外株式(為替ヘッジなし)

- 橙:毎営業日に約2円ずつ増えていく架空の投資信託

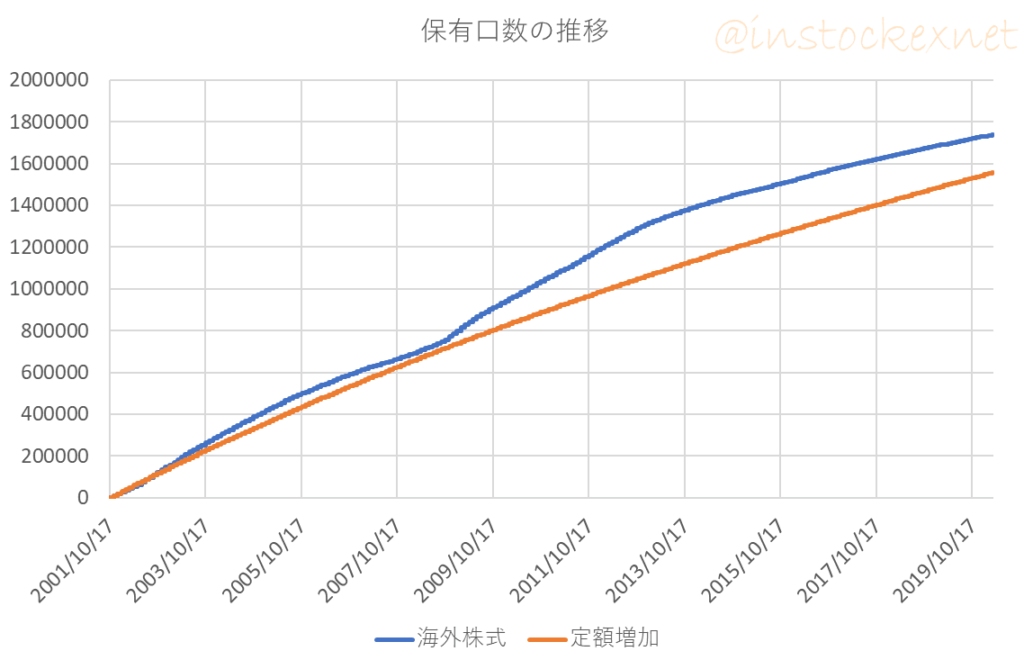

さて、ドルコスト平均法で肝心な「口数」の推移は以下のグラフです。

出典:筆者作成

★凡例

- 青:インデックスファンド海外株式(為替ヘッジなし)

- 橙:毎営業日に約2円ずつ増えていく架空の投資信託

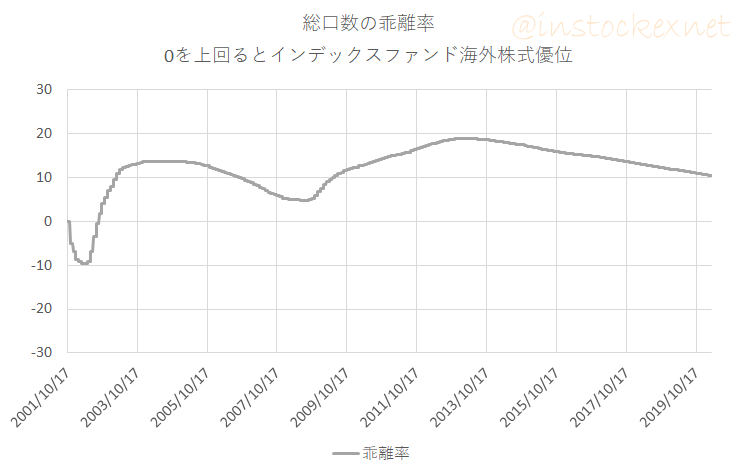

この比較で、最終的により多くの「口数」を購入していたのは、インデックスファンド海外株式(為替ヘッジなし)でした。実際に、インデックスファンド海外株式(為替ヘッジなし)と「毎営業日に約2円ずつ増えていく架空の投資信託」の購入した口数の乖離率をグラフにすると以下の通りです。このグラフでは0より数字が大きくなると、海外株式の保有口数が増えたことを意味します。

出典:筆者作成

この乖離率のグラフを見ると、ちょうどインデックスファンド海外株式(為替ヘッジなし)が元本割れしていたタイミングで大きく口数を伸ばしていることがわかります。つまり、元本が割れているタイミングでも継続的に積み立てを行うことで、最終的な保有口数が増え、評価額も架空の投資信託を上回りました。

ボラティリティが大きいほうが儲かりそう?

以上の検証から、「ボラティリティが大きいほうが儲かりそう」とは言えそうです。しかし、この答えは適切ではないですね。「運用途中で元本割れが続き、最後に大きく儲かる相場が来るのがベスト」というのが正しいところだと思います。

現在の投資信託はITバブル崩壊やリーマンショックといった株安の時期を経て、その後のアベノミクス相場、トランプラリーといった株高を経験してきました。少なくとも、この20年間はドルコスト平均法には理想的な相場でした。なので、ボラティリティの大きな商品に有利な結果に出るのも当然です。

注意点:将来の元本割れリスクも大切

たしかに価格変動が大きいほうが、最終的に利益も大きくなる可能性があるのですが、一方で、運用末期に暴落を経験するとそれまでの利益をすべて失うかもしれません。ボラティリティの大きい商品を選ぶということは、最終的な着地点の「ブレ」も大きくなることを意味します。

「毎営業日に約2円ずつ増えていく架空の投資信託」のようにボラティリティの小さく抑えられた商品は、最終的な着地点もそこまで変わりません。

どちらを重視するかは投資家次第ですが、ごく一般的な資産形成を考えるならば、(将来の大儲けの可能性が減ったとしても)やはりボラティリティは抑えたほうが安心なのでは?と思うところです。

[スポンサーリンク]

まとめ

- インデックスファンド海外株式と架空の投資信託を利用して、ボラティリティの違いがドルコスト平均法にどう影響するかを検証した

- 最初と最後の基準価額が同じ場合、途中で元本割れが長く続き、運用末期に大きく儲かるような相場ほど、ドルコスト平均法の効果が強く得られる

- しかし、「普通の人の資産形成」を考えると、たとえドルコスト平均法のメリットがあるにしても、ボラティリティの大きすぎる商品を選ぶのは考え物

他のドルコスト平均法に関する記事は以下から。

余談:将来のボラティリティを抑えるターゲットイヤーファンド

「途中でたくさん購入し、運用末期は安定的な運用をしたい」という時に役立つのが「ターゲットイヤーファンド」ですね。

ただ、困ったことに、ターゲットイヤーファンドはファンドのコンセプトがあまり伝わってないせいか、全体的人気が無く選びにくいのが難点です。なかなか難しいですねw