「日本株には投資しない」個人投資家がそう考える理由の1つに「指数(日経平均株価やTOPIX等)が上昇しないから」という話があります。

そこで、本記事ではTOPIX(東証株価指数)を例題に、「上昇しない指数」への投資は有効かどうかを検証したので紹介します。

結論を述べると、TOPIXに20年積立投資をすることで、現在は貯金以上の利益を得ています。このことは、「上昇しない相場 = 貯金がマシ」とは言い切れないことを示します。

低迷のように見える相場であっても、右肩下がりでなければ案外儲かるものです。

では、詳しく見ていきましょう!

[スポンサーリンク]

20年間TOPIX(東証株価指数)に積み立てたら

上昇しない指数。でも利益は出る

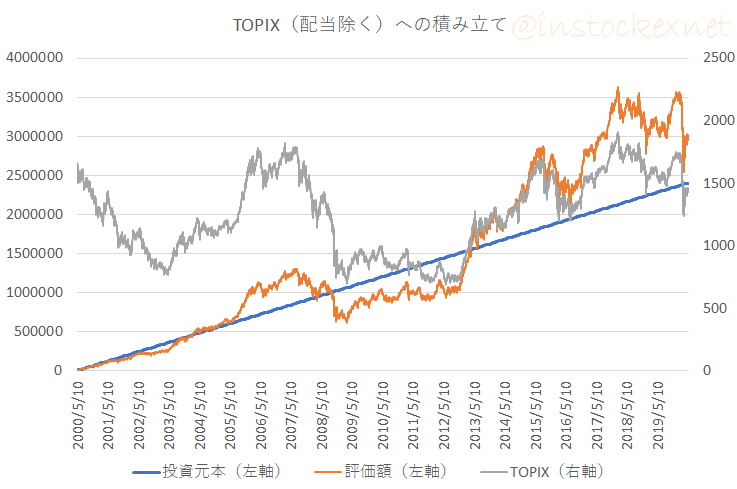

では、2000年5月から2020年5月までTOPIXそのものに毎月1万円を積み立てたらどうなったかを紹介します。利用したデータは配当を除くので、実際には配当の分だけ運用成績が上振れすることにご留意ください。

なお、積み立ては一般的な投資信託同様に定時定額積立(ドルコスト平均法)を採用しました。

出典:筆者作成

★凡例

- 青:投資元本

- 橙:評価額

- 灰:TOPIX(右軸)

この期間のTOPIXは1659(2000年5月)→1458(2020年5月)とやや値下がりしています。つまり、20年前に一括投資した場合には、おそらく配当分と値下がり分でほぼ相殺するようなパフォーマンスになったと予想されます。

一方、上図の場合には、20年間で240万円の投資に対し、2020年5月8日時点の評価額は301万円と61万円の利益が出ました。つまり、上昇しない指数であっても、積立投資によって貯金を上回るだけの大きなリターンを生み出せたことになります。

ちなみに、2020年3月の相場で、TOPIXが最も値下がりした2020年3月16日であっても、約15万円の利益が乗ってるんですよ?

なぜ利益がでるの?

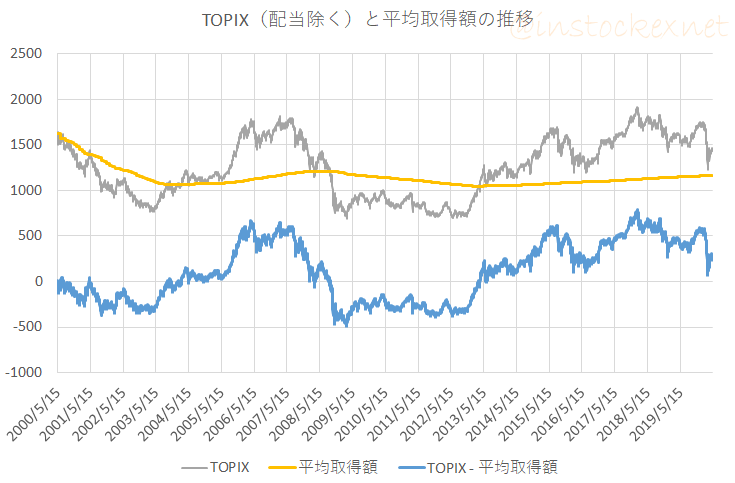

この相場では、2002年~2003年のITバブル崩壊と、2008年~2012年のリーマンショック後の株安時にも積み立てを継続したのが効いています。以下はTOPIXと、平均取得額の推移を示したものです。

出典:筆者作成

★凡例

- 灰:TOPIX

- 黄:平均取得額

- 青:TOPIX – 平均取得額(マイナスになると評価損)

運用初期の株安で平均取得額(黄)が大幅に下がっていますね。その後は株高に併せて平均取得額も上昇するものの、2008年以降は再び平均取得額(黄)が下がります。

ドルコスト平均法の「安い時にたくさん購入する」のメリットで、取得単価を引き下げられたのが、現在の利益につながってるんですね。

レンジ相場の積み立てで積立投資は輝く

ドルコスト平均法のような積立投資が輝くのは、今回のTOPIXのような長らくレンジが続く相場です。だから、あまり上昇を期待できない相場であっても、案外利用価値があったりするものです。

この記事では、日本株への投資の是非については判断しません。

ですが、適した運用方法を選択することで、日本株を含む様々な相場に利益のチャンスが眠っていると思いませんか?

[スポンサーリンク]

まとめ

- レンジ相場のTOPIX(東証株価指数)に20年の積立投資をシミュレート。2020年5月現在で利益を得ている

- 利益が出た理由は、ITバブル崩壊後やリーマンショック後の株安時にも積み立てを継続することで、取得単価が下がったから(ドルコスト平均法のメリット)

- 投資手法を使い分ければ、いろんな相場にチャンスが見つかる(かもしれない)

この結果を見ても「米国株のほうが儲かったから、日本株に投資する価値はなかった」と考えることができるのも事実です。ですが、過去は将来を保証しないので、「過去は過去。将来は将来」でうまく運用戦略を考えていきたいですね。

他のドルコスト平均法の話題は以下よりご覧ください。