この記事では、ドルコスト平均法の積立頻度(毎月・毎日)に関わらず、運用成績がほぼ同じになってしまう理由を紹介します。理由は2つです。

★ドルコスト平均法の積立頻度に関わらず成績が同じになる理由

- 資産が積み上がるほど、積み立てた資産の影響が大きくなる

- 各積立頻度の得意な相場が複雑に交じり合うため、どちらの積み立ても馴らされてしまう

この記事で言いたいことは、特に下落相場で積立頻度を変えたい(毎月から毎日に変えたい)場合、現在積み立てている商品があなたに本当に合っているのか、という点です。

「時間分散でリスク低減」は、運用初期のみに言えることですので、運用が進むほどに効果がなくなることを忘れないでください。

他のドルコスト平均法に関する記事はこちらから。

[スポンサーリンク]

資産が積み上がるほど、ドルコスト平均法の時間分散効果はなくなる

最初に知っておいてほしいことは、ある程度積み立てを継続するほど、「ドルコスト平均法なら時間分散で取得単価を下げられるね」というメリットが薄まる点です。この理由は、積み上がった資産の比率が大きくなり、これから積み立てる資産の割合が小さくなるため、時間が経つほど積み上がった資産の影響のほうが大きくなるためです。

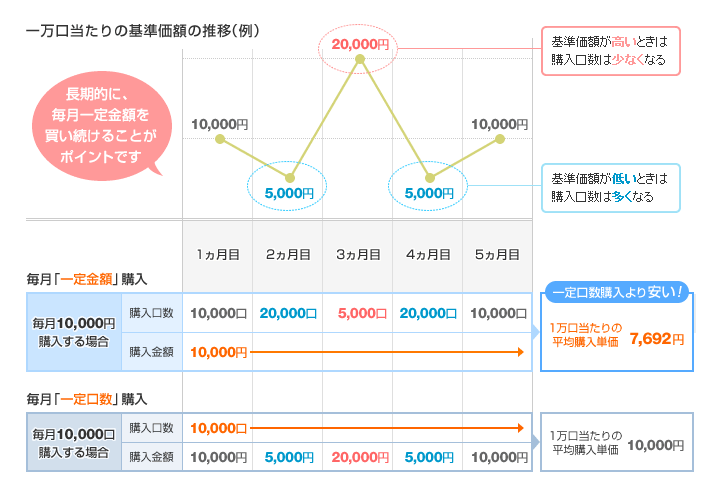

例えば、SBI証券の説明を例に紹介しましょう。

時間分散でリスクを減らす(ドルコスト平均法) | SBI証券

実際にはこれほど極端な値動きはしない点にも注意(出典:SBI証券)

この図は「途中で値下がりして、最後に値上がりする」という、ドルコスト平均法の典型的な説明です。そして、途中で値下がりしたので、その分多くの口数(図では2万口)を購入でき、結果として平均購入単価が7,692円まで下がりました、と紹介しています(50,000円の投資で65,000口を購入していますね)

これはこれで正しいんです。

では、もし、この図の説明に至る前に、すでに100万円積み立てしており、すでに100万口を保有していたらどうでしょうか?

100万円で100万口を購入した後に、上述のSBI証券のグラフと同じ相場を経験すると、5か月目終了後の評価額は105万円、保有口数は106.5万口になります。この時の平均購入単価は9,859円と、あまり値下がりしません(下表)。

| 積立初期 (SBI証券のグラフ) | 積立後期 | |

|---|---|---|

| スタート時 保有口数 | 0 | 100万 |

| スタート時 評価額 | 0 | 100万 |

| 5回積立後 保有口数 | 65,000 | 106.5万 |

| 5回積立後 評価額 | 50,000 | 105万 |

| 取得単価 | 7,692 | 9,859 |

このように、積立時の時間分散効果は運用初期だけで、資産が積みあがるほど、効果が弱くなってくるのです。

ちなみに、長期投資で保有口数が100万口を超えることはよくあります。例えば、インデックスファンド海外株式に2002年から毎月1万円を積み立てると、18年後の2020年3月27日時点で約180万口を保有します。

これほど積み上がったあとに、基準価額が1円安い or 高いを考慮しても資産全体への影響はほとんど無視できるのです。

複雑な相場で取得単価は馴らされてしまう

というわけで、保有する口数が増えるほど、ドルコスト平均法の時間分散投資効果は薄れると紹介した上でもう1つを解説を。

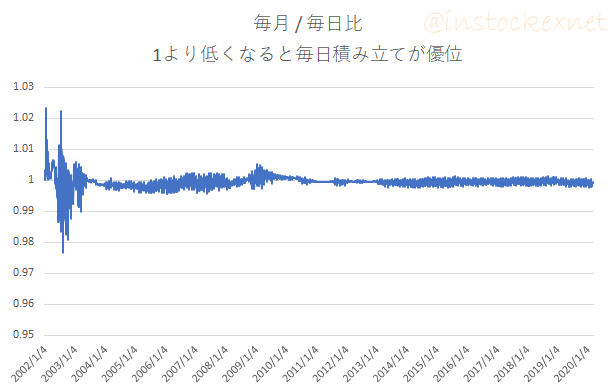

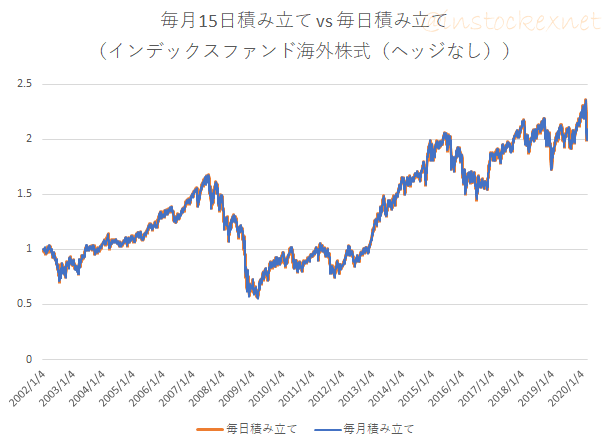

これまでの検証では、運用初期は毎月積立と毎日積立の差が付きやすく、運用末期に向かってその差異は無くなっていくと紹介しました。以下は、インデックスファンド海外株式に2002年から毎月積立、毎日積立を行ったときのその差異はどの程度になるか比率を取ったものです。

出典:筆者作成

出典:筆者作成

この特徴から、おそらく次のことが言えそうです。

例えば、毎日積立で毎月積立に対する優位性を発揮するためには、運用初期にできるだけ差をつけなければいけない。

しかし、それは非現実的です。

毎月積立と毎日積立がそれぞれ得意とする相場がどんなものかを考えると、以下のようになります。

★積立頻度と得意な相場

- 毎月積立:これから上昇だけが期待される相場

- 毎日積立:これから下落だけが期待される相場

1か月を「1つの投資期間」と考えた時、毎月積立は一括投資と見なせます。一括投資が優位な相場は、永遠に上がり続ける相場です。

一方、やはり1か月を「1つの投資期間」と考えた時、毎日積立が得意な相場は永遠に下がり続ける相場です。下落相場では、積み立てる頻度をできるだけ分割したほうが有利です。

ですが、実際の相場はそう単純ではないですよね?

値上がりしたり、値下がりしながらも、長期的には大きな相場の流れを作ります。そして、その中で、私たちは将来の値上がりを期待して積み立てを行ってるのです。

つまり、長い相場を見ると、その中で毎月積立が有利な相場(上昇相場)と、毎日積立が有利な相場(下落相場)が複雑に交じり合ってるのです。その中で積み立てを続けるほど、毎月積立と毎日積立の取得単価が馴らされ、取得口数がほぼ同じになってしまうのです。あとは上述の通り、ある程度資産が積み上がるほど、積立頻度の分割が効果を成さなくなります。

下落相場で積立頻度を毎日に変えたくなったら注意

(特に下落する)相場の中で積立頻度を変更したい(できるだけ小分けにしたい)と感じたら、それは商品選びでリスクを取りすぎている可能性があります。

「相場が不透明だから毎日積立に変更する」というのは、これから「下落する相場でお金を突っ込むのが怖いから、できるだけお金を投資しないようにしたい」というのと同じです。

相場を不安に思う、自身の心の声に耳を傾けるべきです。

それが、長期投資を継続するための秘訣になると思います。

[スポンサーリンク]

まとめ

- 投資信託のドルコスト平均法では、ある程度積み立てが続くほど、資産が積み重なるために、「時間分散で取得単価が下がる」効果が弱くなってくる

- 相場は毎月積立が得意な相場(上昇相場)と毎日積立が得意な相場(下落相場)が複雑に生じるため、どちらの積み立てを選んでも取得口数が馴らされてしまう

- 下落相場で積立頻度を変えたい場合(毎月から毎日など、小分けにしたい場合)は注意。もしかしたら、商品選びを間違えているかもしれない

結局言いたいのは、毎月や毎日の頻度にこだわる必要はない点と、特に毎日積立に変えたい場合にはリスクを取りすぎてるのでは?という点になります。

筆者個人は、特に相場に対する不安やお金を失う不安を感じていないので、引き続き(お金がある限りは)毎月積立を継続します。

余談:将来も積立頻度に関わらず成績が同じになるか?

個人的には将来も同様だと思っています。

上述の通り、毎日積立が有利になる相場、毎月積立が有利になる相場は、ある特定の条件だけを満たす相場です。ですが、実際の相場はもっと複雑なものですから、将来も継続するほど成績は同じに近づくと思うのです。

この積立投資は、今後一時的に株価が下がっても、再び株価が上がることに賭けているのと同じですから、そういう「複雑さ」を想定する以上、過去と同じように毎月積立も毎日積立でも結果は同じになるのです。

もし、永遠の下落を仮定するなら、そもそも投資しないほうが良いですよね?

後は「お好きな積立頻度をお選びください、下落相場で積立頻度を毎月→毎日に変えたい時には注意してください」というお話ですね。

他のドルコスト平均法に関する記事はこちらから。

次の記事では、「ドルコスト平均法なら長期投資も価格変動が抑えられて安心」が誤解であることを解説します。