「SPYDについて記事にしてほしい」と言われたので、この記事をしたためました。

SPYDとは人気のある高配当ETFの1つですね。

2020年3月の相場では、SPYDは他の高配当ETFにぼろ負けし、不安に思っている方が多いようです。加えて、ツイッターでの論争のネタにもなるので、不安が増幅されているようにも感じます。

要望があったのでSPYD についての私の意見。

結論) 考えられる限り最悪な商品。これをオススメするようなブロガーやYouTuberは基本的な知識がなさすぎる。

投資の世界では「猿がダーツで銘柄を選択しても成績は変わらない」と言いますがSPYDに関しては猿にも負ける設計の商品といってもいいでしょう

— のっち@インデックスにフルインベストメントし続けるただのOL。含み益1億円超え。ツイートほぼ休止中。 (@nocchi0820) April 24, 2020

結論から述べると、SPYDには以下のような事柄が言えます。

★記事の結論

- SPYDは均等ウェイトのポートフォリオを採用することで、一般的なインデックスファンドとは一線を画す商品(だから、王道派には評判が悪い)

- 高配当株は一般的に不人気な株式で、キャピタルゲインを期待しにくい。しかし、SPYDは小型株効果を利用することで、高い値上がり益も追求しようと設計されている

- SPYDは復活するだろうが、時間はかかる

記事はこの結論に向かって進みますので、少々長文ですがおつきあいください。

[スポンサーリンク]

SPYDを理解するために必要な2つの知識

★SPYDを理解するために必要な2つの知識

- SPYDは均等ウェイトポートフォリオである

- ポートフォリオに選ばれる高配当株は不人気な株である

特徴1:均等ウェイト(Equal Weighted)である

SPYDの特徴の1つは、ポートフォリオを均等ウェイト(Equal Weighted)で構築する点です。一般的はインデックスファンドは株式の「時価総額」でポートフォリオを組みますので、SPYDと異なります。

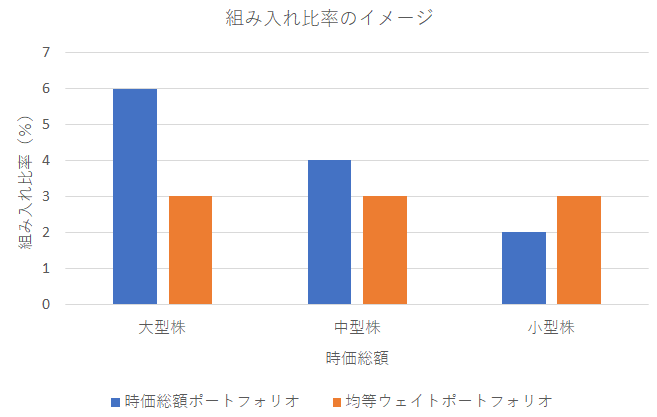

均等ウェイトと時価総額ウェイトの違いは以下のようなイメージです。

均等ウェイトは銘柄の時価総額に関係なく、同じ比率でポートフォリオに組み入れます。一方、時価総額ウェイトは時価総額の大きい株式(大型株)ほど、ポートフォリオ内の比率が大きくなります。

この時価総額ウェイトが良いか、均等ウェイトが良いかは人によって判断が分かれます。前者は効率的市場仮説に乗っ取った配分なのに対し、後者は効率的市場仮説に否定的な配分だからです。

現時点での株式市場には利用可能なすべての新たな情報が直ちに織り込まれており、超過リターン(投資家が取るリスクに見合うリターンを超すリターン)を得ることはできず、株価の予測は不可能であるという学説である。

時価総額ポートフォリオは、「ある時点での株価がすべて正しい(すべてが織り込まれている)」との前提で許容される、たった1つの配分です。氏は以下のように述べていることから、効率的市場仮説に賛成の立場であり、SPYDに否定的な立場を取るのは当然です。

3. すべての情報は市場に織り込み済みであると知ること。つまり個人投資家が「マーケットタイミングを読む」のは無意味であること。その行為が長期で継続して利益を生み出すことは決してないという意味で市場は十分に効率的であること。

— のっち@インデックスにフルインベストメントし続けるただのOL。含み益1億円超え。ツイートほぼ休止中。 (@nocchi0820) April 5, 2020

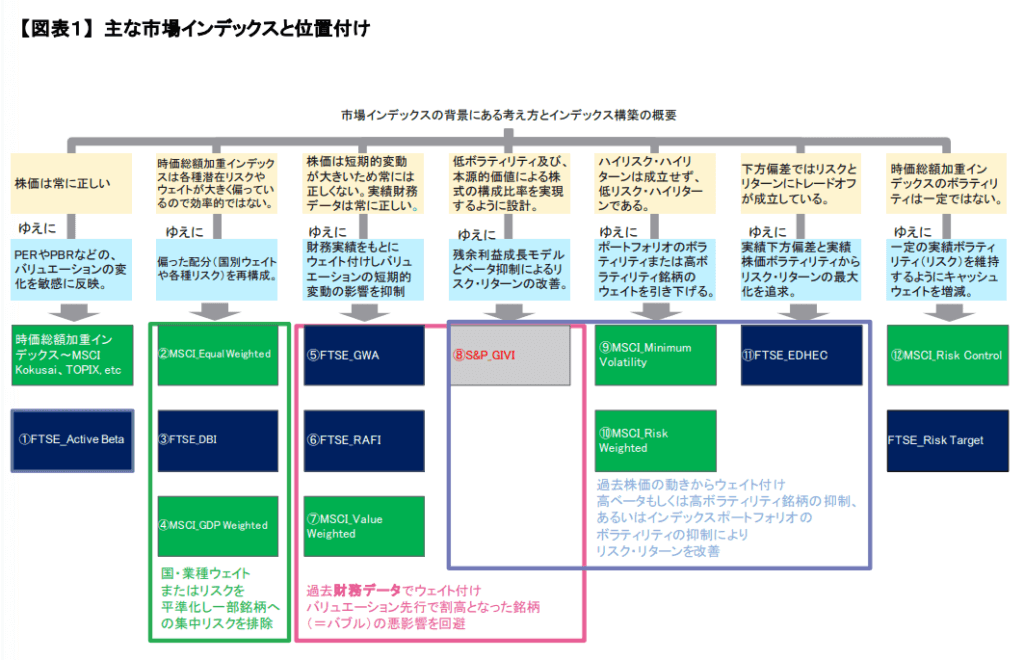

一方、「市場は効率的ではない」と考えたときには、多様なポートフォリオが許容されることになります(下図)。

均等ウェイトのポートフォリオとは、「ある時点の株価は正しいとは限らず、時価総額比率のポートフォリオには偏りがある」との前提で配分を見直したものです(「現在の株価の正当性がわからないので、均等にチャンスを与える」ようなイメージです)。

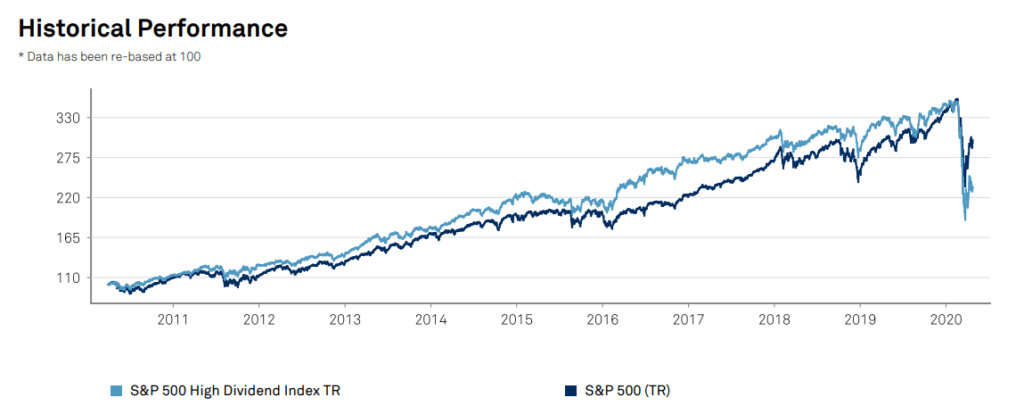

さて、SPYDが採用した均等ウェイトのポートフォリオは「上昇相場に強く、下落相場に弱い」特徴を持ちます。以下はSPYD(のベンチマーク)とS&P500を比較したもので、コロナショックまではSPYDも(計算上)高いリターンを出してきました。

出典:https://us.spindices.com/indices/strategy/sp-500-high-dividend-index

★凡例

- 水:S&P500 高配当インデックス(均等ウェイト。SPYDベンチマーク)

- 紺:S&P500(時価総額。SPYベンチマーク)

この均等ウェイトのパフォーマンスはおそらく小型株効果によるものです。

株式の時価総額が小さい小型株は、大きい大型株よりも収益率が相対的に高くなりやすい傾向にあること。理論的に説明できない相場のアノマリー(経験則)の一種。小型株は市場での注目度が低いため割安に放置されやすく、また今後の利益成長が期待できる株として収益が得られやすいとされている。

SPYDの時価総額の平均値は43,825百万ドルで、SPYの平均値である48,686百万ドルよりもやや小さくなっています(2020年4月時点)。S&P500自体は大型株のインデックスですので、「大型株の中の小型株」を中心に構成されているイメージです。

特徴2:不人気株の寄せ集めである

ところで、SPYDは不人気株の寄せ集めです。一般に高配当株は、市場で放置されている(または高配当と呼べるまで売り込まれた)からこそ高配当なのです。

均等ウェイトのポートフォリオは、1つの銘柄の「抜け駆け」を許さない特徴があります。

もし、株価が上がるとポートフォリオに占める割合が大きくなるので、リバランスで売られます。加えて配当利回りも下がりますので、場合によってはポートフォリオから外されるのです。

そのため、SPYDのポートフォリオには、常に高配当で株価のさえない銘柄が残り続けることになります。

参考までに、記事執筆時点(2020年4月26日)のSPYDのPER(株価収益率)は10.74に対し、SPY(S&P500)のPERは19.84でした。ここからもSPYDの「期待度の低さ」がわかります。

特徴をまとめると

★SPYDの特徴をまとめると

- SPYDは均等ウェイトポートフォリオで、効率的市場仮説に準拠しない配分。時価総額の小さな銘柄の特徴が大きく出やすい

- SPYDに含まれる高配当株は一般に不人気な株であること。均等ウェイト下では1銘柄の抜け駆けを許さないため、株価の上がった銘柄は順次外されてしまう

つまり、SPYDは「高配当株 = 高配当 + 低値上がり益」といった特徴を、均等ウェイトで小型株効果を強調することで、「高配当 + 高値上がり益」を追求できるように考えられたものなのです。

SPYDの株価が上がるのはいつか

ここまで理解すると、SPYDがなぜ低迷しているのかも分かると思います。SPYDの株価が上がる時、それは市場から不安が抜け、株式市場全体のパフォーマンスが高まる時です。

2020年4月現在の相場は、値上がりする銘柄(セクター)と、そうでない銘柄(セクター)のパフォーマンスがかなり分かれています。例えば、Amazonは年初来高値を更新していますが、Exxon Mobilは3月の下落をそのまま引きずっています。

上述の通り、均等ウェイトのポートフォリオは、少数銘柄の「抜け駆け」を許しません。そのため、市場全体の株価がそのまま底上げされるようなシチュエーション(景気が強い時)のほうがSPYDの株価もあがりやすいのです。

今は長い目で見れば、SPYDの買い時かもしれません。

ですが、5年10年と長く待てる人向けです。

今の相場で不安が強い方(SNSの賛否両論にも気を使う方)には他の商品のほうが向いていると思います。

[スポンサーリンク]

まとめ

- SPYDは均等ウェイトのポートフォリオを採用した商品。一般的なインデックスファンドファンドと特徴が異なる

- 高配当株は一般的に不人気な株式で、キャピタルゲインを期待しにくい。しかし、SPYDは小型株効果を利用することで、高い値上がり益も追求しようと設計されている

- SPYDは復活するだろうが、時間はかかる

以上のように、SPYDは特殊な運用を行なっており、その点が賛否両論の火種になっています。残念ながらコロナショックでは、その特殊性が仇となってしまいました。

個人的にはSPYDを「面白い」と捉えますが、あなたはいかがでしょうか。

お役に立ったらシェアしてくださいね!