「SPYD(SPDRポートフォリオ S&P500高配当株式)」の特徴について解説し、投資するかの是非を考えてみます。

SPDRポートフォリオS&P500高配当株式ETF | SSGA

高配当ETFとして人気商品だったSPYDは、コロナショックで大きな損失を出したのがきっかけで、いろいろと争論の話題になる商品となってしまいました。

SPYDはもともと「癖の強い」商品ですので、分配金の利回りだけで選んでしまうと、将来思わぬ後悔をするかもしれません。「SPYDは等金額ポートフォリオを採用したスマートベータETFである」ことを納得した上で投資する(理解できないなら投資しない)のが良いと思います。

[スポンサーリンク]

SPYDってどんな商品?

SPYDは米SSGA(ステートストリートグローバルアドバイザーズ)社のETFで、時価総額の大きな米国株式から構成される「S&P500」指数構成銘柄のうち、配当利回りの高い80社に投資を行います。

SPYDは等金額ポートフォリオ(均等ウェイト:Equal Weighted)で運用される「スマートベータ」の1つです。一般に均等ウェイトは、回転率が高くコストが高くなりやすいとのデメリットがありますが、SPYDは経費率を0.07%に抑えており、低コストで運用できるのが魅力の1つとなっています。

SPYDのベンチマークは「S&P 500 High Dividend Index」で、こちらもやはり均等ウェイトのスマートベータ指数です。

S&P 500 High Dividend Index | S&P Dow Jones Indices

一般的に、高配当ETFは投資する銘柄のファンダメンタルズをチェックすることが多いのですが、SPYDは機械的に高配当銘柄を選ぶ点で他の商品と異なります。SPYDは銘柄の「質」を「S&P500構成銘柄である」点に依存しています。

なお、この特徴は「ダウの犬」戦略とよく似ています(下記記事参照)。

注意点として、ファンダメンタルズをチェックしない高配当ETFは金融危機などに弱い傾向があります。加えて、均等ウェイトのポートフォリオは一般的な株価指数(時価総額ウェイト)に比べてリスクが高い傾向も持っています。こういった要因が、SPYDのコロナショックでの大きな下落につながっています。

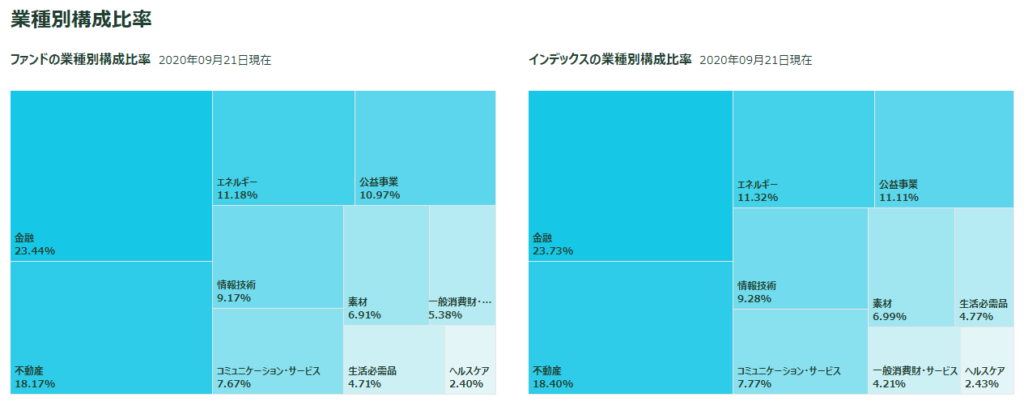

SPYDのセクターの話題は以下の記事で紹介しました。以下のセクター構成比率は2020年9月現在のものです。

SPYDは、その特徴上、高配当なセクター(金融やエネルギー、不動産等)のうち、株価が痛み、配当利回りが高くなった銘柄が集まりやすくなっています。そのため、SPYDは逆張り戦略が基本となります。

モメンタムETFなど合わせて保有すると相性良いかもしれませんね。

その他のSPYDの特徴は以下の通り。

| ティッカー | SPYD |

|---|---|

| 投資先 | 米S&P500構成銘柄のうち、高配当株80銘柄 |

| ベンチマーク | S&P 500 High Dividend Index (S&P500高配当インデックス) |

| 価格 | 24.31ドル |

| 取引単位 | 1口 |

| 購入手数料 | 証券会社に依存 |

| 経費率 | 0.07% |

| 純資産 | 約1988億円 (1911.31ミリオンドル) |

| 分配頻度 | 四半期(3/6/9/12) |

| 分配金利回り | 5.59% |

| 運用会社 | SSGA |

パフォーマンス

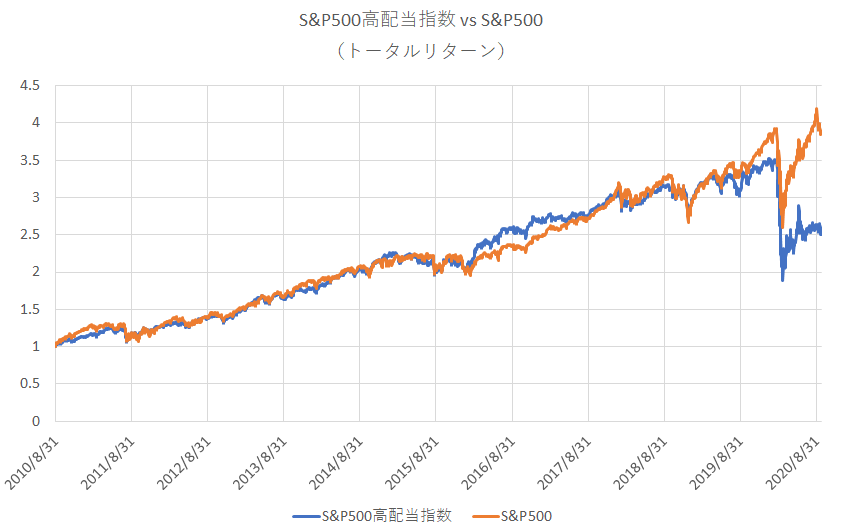

以下はSPYDのベンチマーク(S&P500高配当指数)とSPYのベンチマーク(S&P500)をそれぞれ比較したものです。

SPYDは均等ウェイトが一般的な時価総額ウェイトの商品よりもハイリスクハイリターンになりやすい特徴を生かしています。その結果、高配当銘柄を集めているにもかかわらず、(計算上は)2010年からコロナショックまでの期間、SPYとほぼ同等のリターンになりました。

しかし、銘柄の選別が強く働く状況はSPYDにとって不利です。コロナショック以降のパフォーマンスの低さがそれを表しています。

分配金

SPYDの分配金は利回り5%前後になります。金融やエネルギーを中心に高配当銘柄多くありますので、SPYDの分配金利回りも高めです。

投資判断

SPYDは人を選ぶ商品だと思います。商品コンセプトが王道的ではないためです。

★SPYDが人を選ぶポイント

- スマートベータETFである

- 成熟企業への投資なので、グロース株のように株価がぐんぐん上がるとは限らない

- いわば「負け犬」への投資である

SPYDの1口あたりの単価が低いため人気にはなったものの、コロナショックの状況をみて評価を変えた方も結構いらっしゃるのではと思います。そういう意味で、これからSPYDを保有することはある程度の反論や批判を受ける覚悟が必要かなぁと思うわけです。

誰かに何かを言われたくない人は、もっと王道的な商品選んだほうが良いと思います。

なお、個人的な見込みについては、他の記事にも書いた通りです。

[スポンサーリンク]

まとめ

- SPYDは米国の大企業(S&P500構成銘柄)のうち、配当金利回りの高い80銘柄を機械的に選択して投資。各銘柄の比率は均等を維持する(スマートベータETF)

- コロナショックで大きな損失に。2020年9月現在では金融、エネルギー、不動産など、コロナの影響を受けたセクターの比率が高い

- スマートベータという特徴上、投資判断は人によって分かれる。王道的な商品を選びたい(誰かに文句を言われたくない)なら、SPYDと異なる商品を選ぼう

余談ですが、VOOなどのS&P500連動ETFとSPYDでは、投資する銘柄が重複する一方でポートフォリオの組み方が異なります。そのため、両者を同時に保有することで、運用モデルに依存するリスクの分散になります。これも1つのリスク分散ですね。