割とよくある話だと思うので、紹介しましょう。「2つの投資信託を買ったら、そのどちらも同じ指数(インデックス)に連動する商品だった」というお話です。

結論を述べると、2つのままでも1つにまとめても、運用成績が極端に変わることはありません。ですが、2つの投資信託の信託報酬や、ファンドの運用スキルの違いから、最終的な成績には少し差がつく可能性があります。

もし、コストも運用成績も完全に同じ投資信託なら、成績に差はつきません。

敢えて分けて保有することにもメリットはありますので、何を重視するかで考えて欲しいなと思います。

では見ていきましょう!

[スポンサーリンク]

実際検証してみる

ここでは、MSCIコクサイインデックスに連動する、以下の2つの投資信託を用いて積み立てを計算してみました。

★検証につかったよ

- eMAXIS slim 先進国株式インデックス

- ニッセイ外国株式インデックスファンド

この2つのファンドは同じ指数に連動しますが、運用している会社が異なります。どちらもネットのおすすめに登場しやすい投資信託ですから、両方買ってる方もいらっしゃるかもしれませんね。

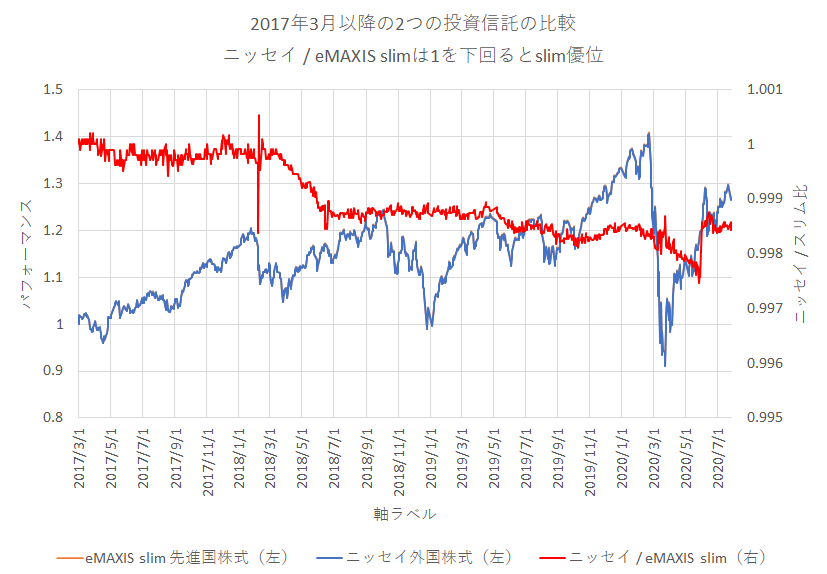

というわけで両ファンドが同時に運用されている2017年3月以降から2020年7月までの基準価額を使って、積み立てをシミュレートしてみましょう。

★以下の例で計算する

- ケース1:eMAXIS slim 先進国株式インデックスに毎月2万円

- ケース2:ニッセイ外国株式インデックスファンドに毎月2万円

- ケース3:ニッセイ外国株式インデックスファンド、eMAXIS slim 先進国株式インデックスにそれぞれ毎月1万円(合計2万円)

いずれのケースも毎月15日に積み立てるとする

| ケース | 保有口数 (口) | 評価額 (円) |

|---|---|---|

| 1 | 717,004 | 910,165 |

| 2 | 541,549 | 909,640 |

| 3 | 358,502(e) 270,773(ニ) | 909,899(合計) 455,082(e) 454,817(ニ) |

※積立回数:41回。総積立金額:82万円。端数の処理で実際の積み立てと異なる場合あり

2つの投資信託にそれぞれ1万円ずつ投じたケース3の合計評価額は909,899円(= 455,082 + 454,817)となりました。このケース3の合計評価額はケース1、ケース2の評価額とまったく同じではありませんが、ほぼ同等でした。

つまり、同じ指数に連動する2つの投資信託に投資している時、それを一本にまとめるか、二本にそれぞれ分けて積み立てるかで、損益が極端に変わることはないと言えます。

ちなみにケース1とケース2で評価額が異なる理由は、信託報酬等のコストやトラッキングエラーなど、そもそも2つのファンドの運用成績がわずかに異なることが原因です(下記グラフ参照)。同じ指数に連動していても、投資信託の成績が全く同じになるとは限らない点が悩ましいですね。

出典:基準価額をもとに筆者作成

まとめるかどうかの判断

上記検証を踏まえ、まとめるかどうかを考えてみます。

実は2つに分けたまま運用することで得られるメリットもありますし、1つにまとめたほうが良い場合もあります。

2つの投資信託を運用し続けるメリットは、ファンドの早期償還や企業の破綻リスクなどを避けられる点です。例えば、将来運用会社が破綻したときに、「預かり資産は換金してお返しします」となると、不本意なタイミングで換金されるかもしれません。

ただ、特につみたてNISAの場合には、他社が運用を引き継ぐなど、なんらかの保護が働くと思いますが。

一方、1つにまとめるメリットは、よりパフォーマンスの優れたファンドにお金を集めて、リターンを追求できる点です。先に示したように、同じ指数に連動する投資信託でも、その運用成績はわずかに異なります。それを20年という長い期間継続することで、金額の差はそこそこつくと思うんです。

個人的には積立設定を変えるのを忘れてて、ずるずるそのまま2本に積み立ててそうですw

[スポンサーリンク]

まとめ

- 2つのファンドに分けて投資しても、1つのファンドにお金を集中しても、損益はそこまで大きく変わらない

- 2つに分けて運用するメリットは、破綻リスクに備えられる点(ただし、特につみたてNISAは何らかの保護があると思う)

- 1つにまとめるメリットは、より運用成績の良い商品にお金を集中できる点

ちなみに1つの商品にお金を集中させる場合には、以降積み立てない商品の処遇にも迷いますね。つみたてNISAの場合は、非課税メリットを最大化させるために売らずに持ち続けることをおすすめします。

iDeCoや課税口座の場合には換金して、追加投資資金にしてもよいかもしれません。

そこは状況に応じてお選びくださいってことで。