2020年現在、米国株式のパフォーマンスは大型グロース株であるGAFAM(Google、

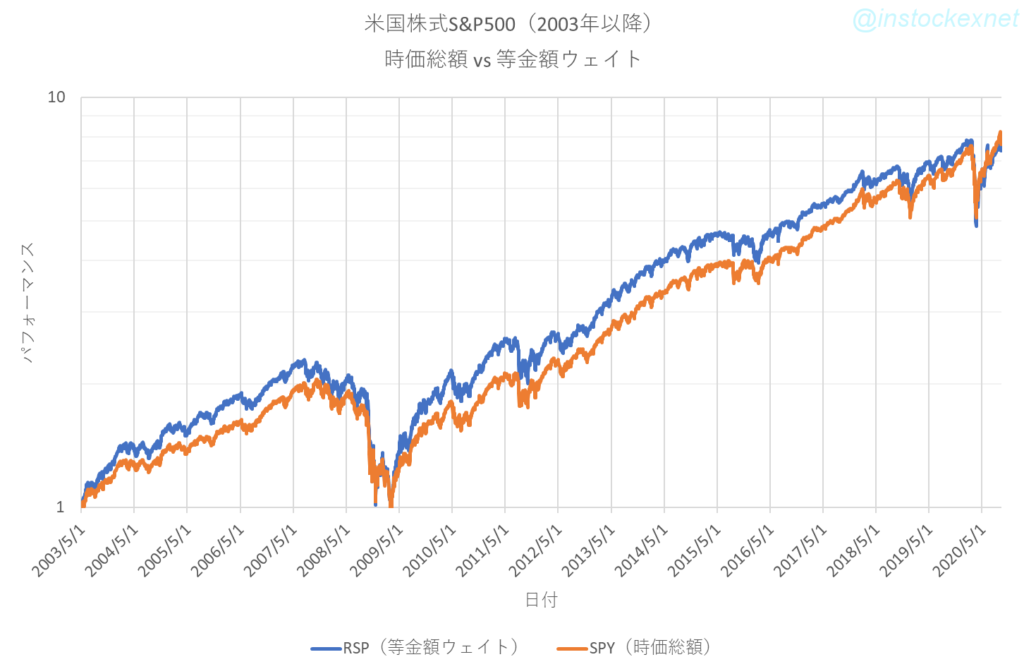

今回はそれを可視化する1つの方法として、時価総額のETFと、等金額ウェイトのETFを比較してみました。

★使った海外ETF

- 時価総額:SPY

- 等金額ウェイト:RSP

分配金再投資後の価格を使う。税金や手数料は考慮しない

時価総額ウェイトのポートフォリオにおけるGAFAMの占める率は約20%(2020年現在)です。そのため、GAFAMの値動きが反映されやすい傾向にあります。

一方、等金額ウェイトのポートフォリオのパフォーマンスは特定の銘柄に依存しません。そのため、GAFAMの影響を排した運用成績を見ることができます。

という、同じ米国株式に投資する、異なる特徴を持つ2つの商品を比較してみました。

[スポンサーリンク]

時価総額ウェイトと等金額ウェイトの比較

そもそも、私たちが普段よくみる「S&P500指数」は時価総額ウェイトで運用されています。その指数に連動する代表的なETFがSPY、VOO、IVVの3つです。

一方、RSPはS&P500の構成銘柄をすべて同じ比率で保有します(= イコールウェイト)ので、同じ市場に投資していても、時価総額ウェイトで運用されるETFとは運用成績が違うんです。

というのを表したのが下記のグラフです。

一般に、等金額ウェイトのポートフォリオは時価総額ウェイトのものに比べてハイリスクハイリターンな運用成績になり、リターンも向上する傾向にあります。これはおそらく、相対的に時価総額の小さい銘柄ほどパフォーマンスが向上する「小型株効果」の影響です。

しかし、2017年ごろから、時価総額ウェイトの米国株式が等金額ウェイトの米国株式のパフォーマンスを上回る傾向が強くなっています。理由の1つは時価総額S&P500で大きな影響力を持つGAFAMのパフォーマンスが高まったためです。

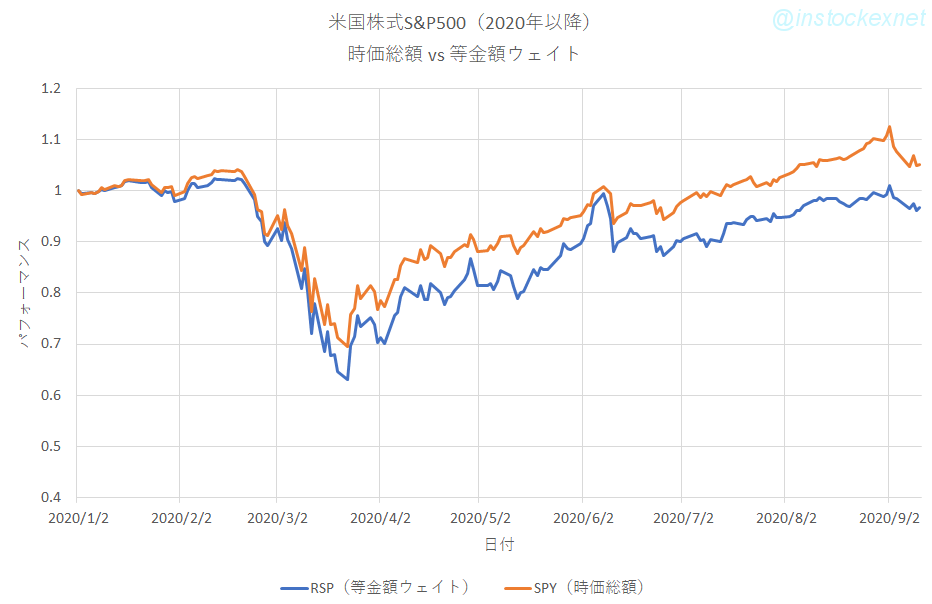

以下は2020年以降の米国株式のパフォーマンスで、コロナショック以降は明確に等金額ウェイトのポートフォリオが時価総額ウェイトに負けています。

現状を踏まえ、最近は「S&P5」「S&P495」なんて言われたりしますね。ここ数年はポートフォリオにどの程度GAFAMを含むかで、米国株式から得られる運用成績が変わるのです。

S&P 500 vs. S&P 5 vs. S&P 495 pic.twitter.com/8jbbyjf8Jo

— Sam Ro 📈 (@SamRo) July 23, 2020

GAFAM依存が強まってる

上述のように、最近の米国株式のパフォーマンスはGAFAM依存が強まっています。勝ち組であるGAFAMにもっと投資してリターンを狙うべきか、それともGAFAM依存が強まっているとして警戒すべきかはわかりません。

S&P500連動の商品以外にも多くの商品がかなりの比率でGAFAMに投資し、そのパフォーマンスを受けて値上がりしています。一般的なインデックスファンドは時価総額の大きなグロース株に多くの資産を割り振りやすいからです。

分散投資を考えた場合、お金の一部を敢えてバリュー株や他の資産に投資することで、救われる将来があるかもしれませんね。と思う今日この頃です。

現実的には、資産形成の中核部は米国株式を中心とした時価総額のインデックスファンドを選ぶことがほぼ必然になっているので、サテライト部分をどのように作って将来に備えるかが、問われることになりますね。

[スポンサーリンク]

まとめ

- 時価総額ウェイトのS&P500(SPY)と等金額ウェイトのS&P500(RSP)を比較

- 最近の米国株式のパフォーマンスはGAFAMのパフォーマンスへの依存が大きくなっている

- 資産形成のコアは時価総額のインデックスファンドを選ぶことが多いので、サテライト部分でバリュー株を買うのも一案

なお、ITバブル時代も時価総額ウェイトのインデックスファンドは大型グロースより特徴を持ち、ITバブル崩壊の影響を受けました。

コロナショック以降の相場は中央銀行の大規模な緩和が支えています。今回は過去とは違うのでしょうか。

他の米国株式の話題はこちらからどうぞ!