SNSでは「QQQ」や「eMAXIS NASDAQ100 インデックス」「iFree NASDAQ100 インデックス」等の「NASDAQ 100 インデックス(ナスダック100インデックス)」に連動するETFや投資信託が人気です。東北投信のサイト内検索でも、ナスダック関連の検索は結構多いです。

そこで、今回は「NASDAQ 100 インデックス」の過去のパフォーマンスを元に、この指数の特徴を改めて確認します。ご存じの方も多いと思いますが、ナスダック市場はITバブル崩壊後に最大で約80%超の下落を経験し、そこから15年近くに渡った低迷した過去があります。

高いリターンも魅力的ですが、大きな損失の可能性もあることを前提に投資していきたいですね。

ちなみにNASDAQ総合については以下の記事でも触れています。

[スポンサーリンク]

過去のパフォーマンス

NASDAQ 100 インデックスの過去のパフォーマンスを見ていきましょう。過去の株価は全てFREDから取ってきたものなので、自前でデータを触りたい方はそちらをご利用ください。

NASDAQ 100 Index | FRED(Federal Reserve Bank of St. Louis)

メリット:利回りが良い

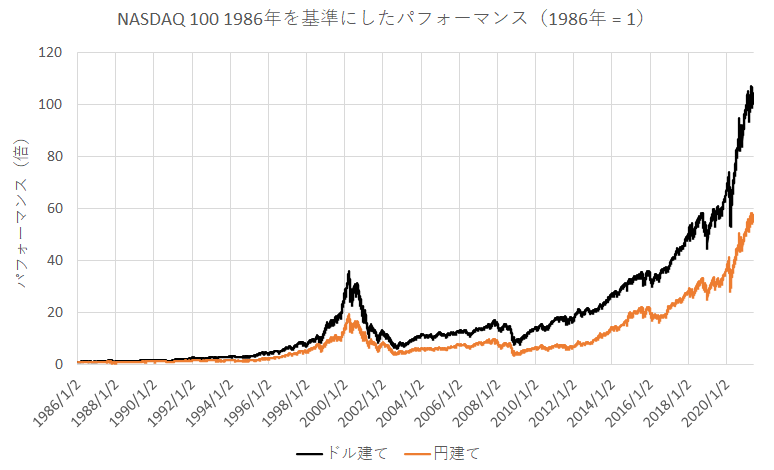

以下は1986年1月を基準にしたNASDAQ 100 インデックスの成績です。かず先生のYoutubeの動画(下記リンク)がきっかけで、円建て(橙)とドル建て(黒)の両方を載せています。

(株式・FX)NASDAQ100(QQQ)調整からのエントリーチャンス到来! | Youtube

円建てのNASDAQ 100 インデックスのほうが成績が悪いのは、期間中為替相場が円高に進んだためです。ですが、それでも2021年は1986年の60倍にもなっています。すごいです。

たられば話ですが、この期間中に毎月1万円をNASDAQ 100 インデックスに投資すると、425万円の投資に対して、評価額が7883万円にも達します。老後2000万円問題など霞んでしまいますねw

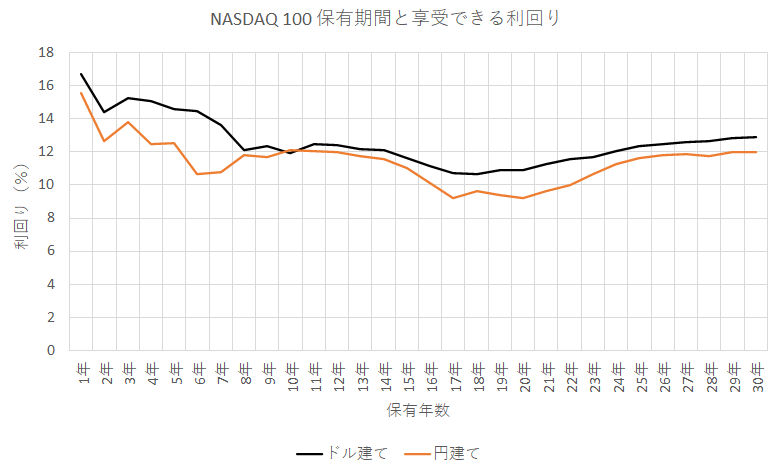

この期間中のどこかでNASDAQ 100 インデックスに一括投資したと仮定し、保有期間と運用成績の関係をグラフ化したものが以下です。今回は中央値を取り出しています。

このグラフによると、期間中のNASDAQ 100 インデックス(円建て)の利回りはおよそ12%前後。以前、以下の記事でも紹介したように、NASDAQ市場のパフォーマンスはダウ平均株価やS&P500などの利回りを超えています。

もし、つみたてNISAにナスダック連動の投資信託が含まれていたら、かなりの人気商品になったと思います。

損失が大きい

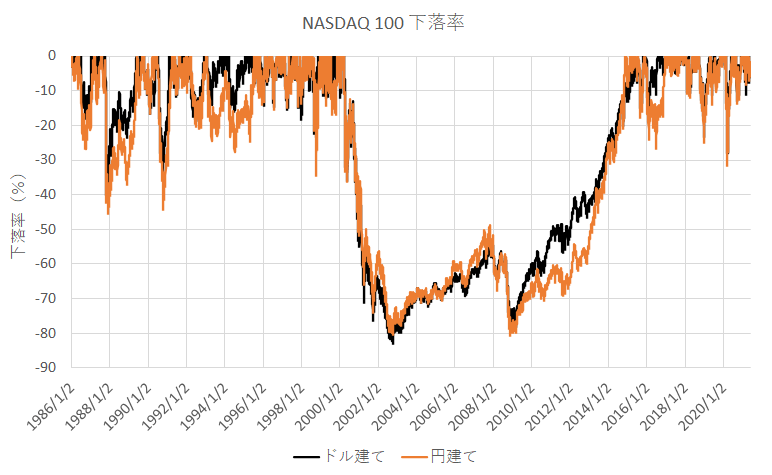

さて、「成績が良い」面はみんな知ってることなので、デメリットについても見ていきましょう。以下のグラフは、最高値からの下落率を載せたもので、下側に振れるほど、大きな損失が発生する下落が生じたことを示します。

このグラフで目を引くのは、なんといっても2000年頃から2015年頃までの大きな下落です。NASDAQ 100 インデックスはITバブル崩壊後、2016年まで次の最高値を超えることができませんでした。

このような大きな下落を経験した時の積立投資については、ナザールさんのブログで詳しく解説されています。

暗黒のQQQ|歴史は繰り返さないが韻を踏む | トラインベスト

似たような大規模な下落はそう何回も繰り返すことはないでしょうが、最高値から20~40%の下落は数年に1回ぐらいは生じていて、コロナショックの下落は霞んで見えるほどです。

ここまでまとめると

過去、NASDAQ 100 インデックスは10%を超える高い利回りを誇っていました。一方で、数年に1回は20~40%程度の大きな下落を経験したほか、2000年代のITバブル崩壊では80%超の大きな損失も生じました。

以上より、NASDAQ 100 インデックスはダウ平均株価やS&P500に比べ、ハイリスクハイリターンだと言えます。

ご存じのことだと思いますが。

NASDAQは新興銘柄の多い市場なので、高い利回りと不定期的に訪れる20~40%程度の下落は今後も続くんじゃないかと個人的には思っています。

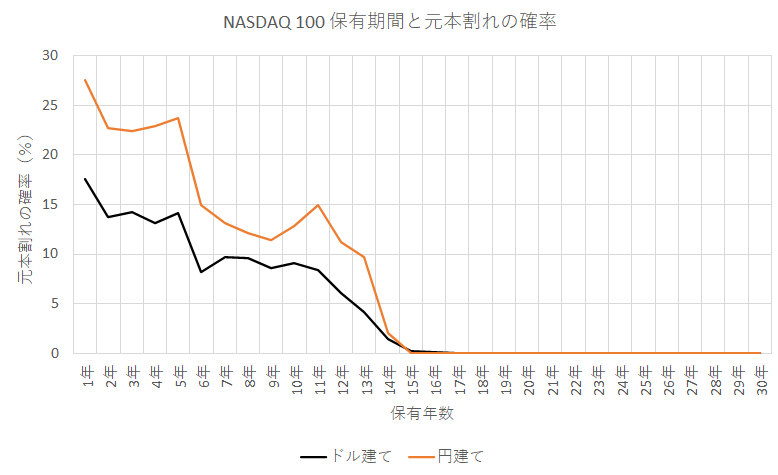

ちなみに、以下はNASDAQ 100 インデックスの保有期間と元本割れの確率です。

過去の相場では、NASDAQ 100 インデックスに17年以上保有すると、元本割れの確率がゼロになりました。これはちょうど、ITバブルのピークに投資した「不運な投資家」が救われるまでの年数です。

過去の相場では、NASDAQ 100 インデックスに17年以上保有すると、元本割れの確率がゼロになりました。これはちょうど、ITバブルのピークに投資した「不運な投資家」が救われるまでの年数です。

もし、将来が低利回りの時代だったとしても、20年か30年ぐらい投資するつもりで運用すれば、救われるようにも思います(将来は保証しませんが)。先に述べたように、毎月1万円を35年間とか積立し続けてみたいですね。

NASDAQ 100 インデックスはバブル末期か?

「米国市場はバブルで崩壊が近い」みたいな話は数年も前から聞きますよね。コロナショックでバブルは終わったかと思ったら、超大規模な金融緩和で、コロナショック前よりも値上がりしてしまった的な。

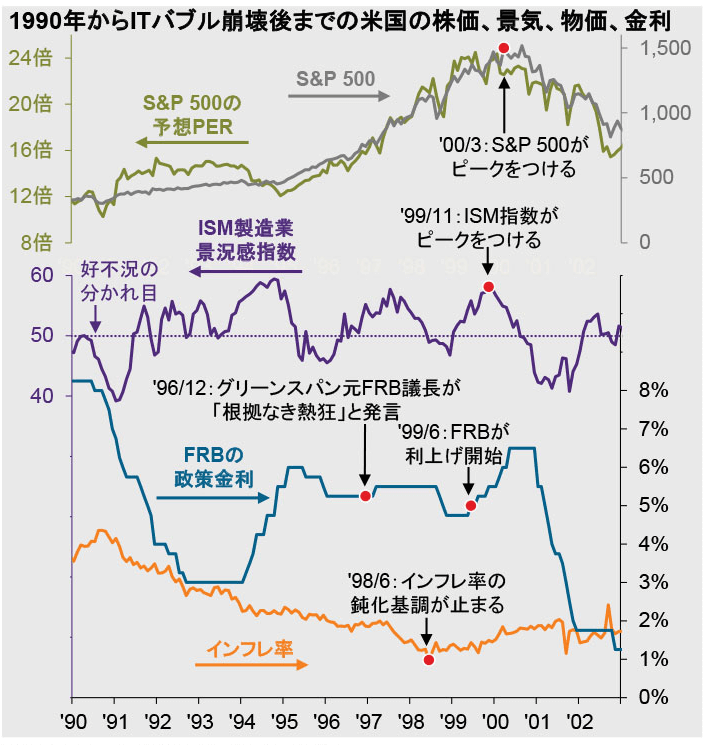

そこで、ITバブル崩壊時の流れを参考にしてみます。

出典:Guide to the Markets | JPモルガンアセットマネジメント

これを見ると、ITバブルがはじけるまでに以下のような流れがあったことがわかります。

★米国のITバブルがはじけるまで

- インフレ率が低下から上昇に転ずる

- FRBが利上げを行う

- ISM製造業景況感指数がピークを付ける

- 株価が天井を迎える

2021年6月現在(記事執筆時点)では、インフレ率が上昇し、FRBがいつ利上げを行うか、という状況ですね。そのため、経済の状況としては株価が天井を迎えるまでにはまだ時間があるように思います。

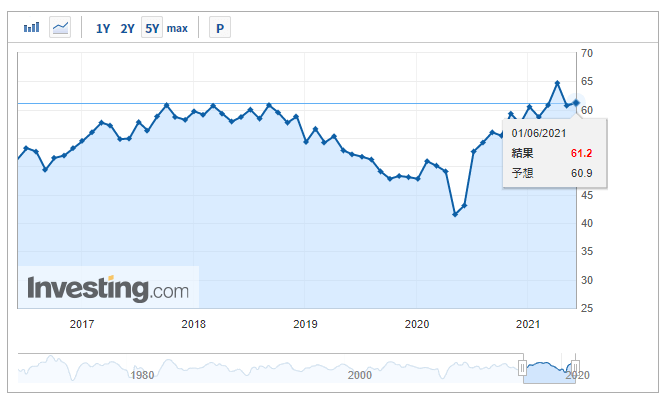

ちなみに、ISM製造業景況感指数は、現時点では上昇基調に見えますね。

2020年はハイテク株が買われたという特殊な状況ではあるものの、景気回復が続くうちはバブル崩壊は考えにくい気がしますね。ここから大きくは上がらないかもしれませんが、大きく下がることもないような、そんなイメージです。

チャート的にはなんとなく重たさを感じるのが気になるところですが。。現時点ではトリプルトップにも見えますよね。

[スポンサーリンク]

まとめ

- NASDAQ 100 インデックスの過去のパフォーマンスを紹介。一括投資時の利回りは10%超だった一方、下落相場では最大80%超の損失に

- 20~40%程度の下落は数年に1回程度は経験しそう

- ITバブルの時は、インフレ率の上昇→FRBの利上げ→ISM製造業景況感指数のピーク→株価の崩壊といった順番だった

なお、「近い将来、相場が下落する」と予想する時には、一括投資よりも積立投資のほうが向いています。これからQQQやeMAXIS NASDAQ100 インデックス、iFree NASDAQ100 インデックス等に投資したいが、株高すぎて怖いと感じるならば、積立投資のつもりでコツコツやっていくのが良いと思います。