つみたてNISAでは、20年運用した後に順次つみたてNISA口座から特定口座に移管されていきます。

仮に、移管時に損失が出ていた場合、その損失を回復させようとして継続して運用を行なうと、その運用で得た利益に税金がかかってしまうのです(つまり、もともと自分のお金だった部分に税金が発生する)。

今回はこのデメリット部分(元本割れで終えた場合に元本に戻そうとすると税金がかかる問題)について検証しようって話です。

この記事は、特に20代の方や、「つみたてNISAの損失分は必ず取り戻したいんだ」と考える方に送ります。どんな成績になっても移管時に換金する方には関係のない話です。

※以下、2018年時点の制度をもとに話を進めます。

[スポンサーリンク]

元本割れで終わった後に元本まで戻した場合の税金をシミュレーション

つみたてNISAのようなインデックス投資は、長期投資の優位性が認められており、現在の経済体制が続く限りは将来も有効だと予想されます。つまり、20年後に元本割れしてても、さらに20年継続運用したなら、その元本割れを回復させることはそう難しくないはずです。

ここでは、その20年を超えて運用し続けた場合にどうなるかというお話ですね。

★使ったデータは先進国株式相当

- 平均利回り:5%

- リスク:19%

★計算条件

- 毎月3.33万円をつみたてNISAが終わるまで継続

- 運用成績は正規分布を前提とした乱数シミュレーションで1000回計算

- 運用益への課税は20.315%とする

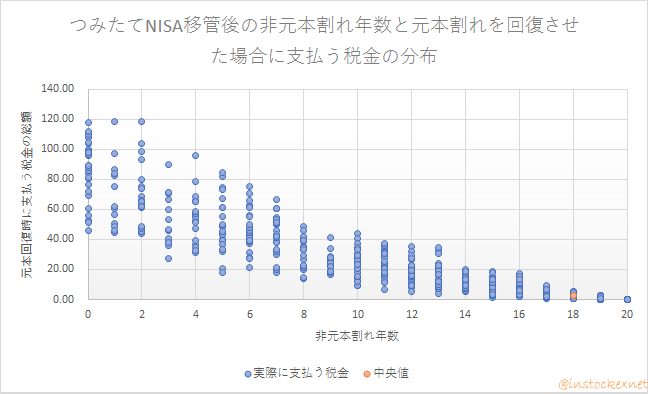

20年後の元本割れを回復させる際に必要な納税額

まずこちら。

出典:筆者作成

まず、つみたてNISAで20年全ての年で利益が出て非課税メリットを受けられた場合、当然「元本に戻す必要はありません」ので、元本に戻すために支払う税金は0円になります。

一方、非課税で終えた年数が19年、18年、17年と少なくなるほど、「元本に戻すための利益が必要」となり、その利益に課税される金額が多くなってきます。

一番悲惨なケースは20年全てで元本割れで終わったケース。

確率的には数パーセントしか生じないようなレアなケースですが、このケースでは元本に戻すために100万円以上の納税が必要になってしまいます。

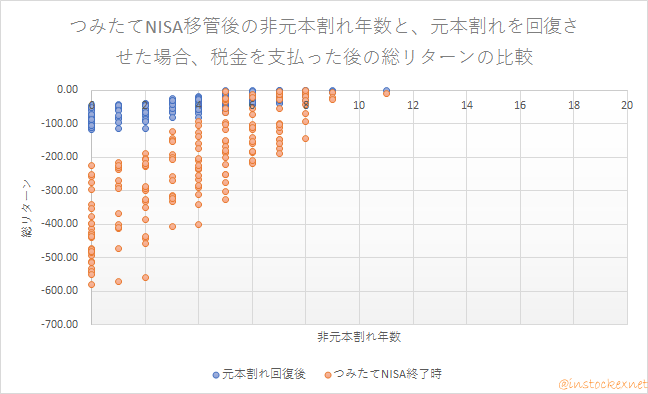

実際の損失額と納税額の関係

次にこちら。

出典:筆者作成

では、100万円以上の税金を支払う場合はどんなケースなのかというと、500万円や600万円の損失が出た場合です。

このシミュレーションでは毎月3.33万円(総額で799.2万円)の積み立てを模してるので、結構大きな損失ですよね。

多くの人は辛くてやめちゃうかもしれません。

今回の計算では、元本割れの年数が10年を超えると、トータルリターンがマイナスになるケースが増えてきます。トータルリターンが元本割れで終わる確率は16%でしたので、人によっては結構大きいと感じるかもしれませんね。

あなたはどうでしょうか?

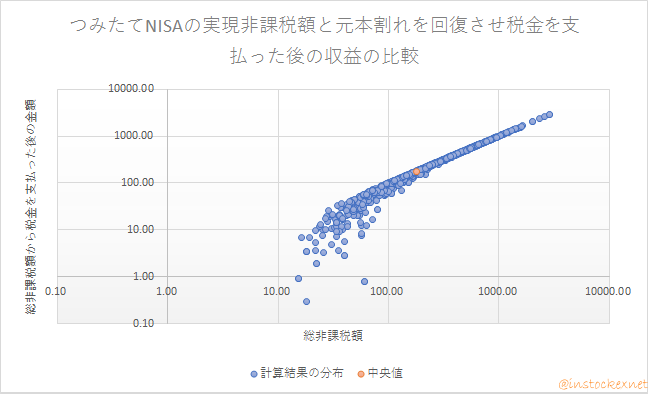

逆に利益が出て終わった場合と納税額の関係

というわけで最後にこれ。

出典:筆者作成

最初の図でも示したように、つみたてNISAは全ての年数で利益が出て終わった場合には、最大限の非課税メリットを受けられます。

そこから成績が悪くなるほど、「元本割れで終了→元本まで戻した際の納税」が増えてしまいます。

運用成績が悪く、失った分を元本まで戻そうとして頑張るほど、納税の影響を考えなくてはいけません。

中央値のデータはこうだった

★今回の計算の中央値

- 元本割れで終わる年数:2年(18年で非課税メリット)

- 総非課税額:179万円

- 元本割れ→元本回復時に支払う税金:1万円

- 総非課税額 – 税金:178万円

証券税制が厳しくなると、元本に戻すのが難しくなります

今回は従来の20.315%でシミュレートしましたが、証券税制が厳しくなるほど、税金に取られる分が多くなってしまい、運用成果が悪くなります。

| 税率 | 納税額 (中央値) |

|---|---|

| 20.315 | 1.44万円 |

| 40 | 2.72万円 |

| 60 | 5.39万円 |

税率60%なんて考えにくいですが、人口が減少した将来の日本では無くはない話かもしれません。

元本割れで終わった場合に、無理に元本部分を取り戻そうとせず「20年後に儲かっていれば贅沢をする。損をしていれば清貧に暮らす」という考え方のほうが楽かもしれませんね。

[スポンサーリンク]

まとめ

- つみたてNISAは20年後の利益が出ていると非課税のメリットを受けられるが、損失が出ていると非課税メリットはない。仮に損失分を「回復」させ、当初の投資元本まで戻すと税金が発生してしまう

- 理想は20年全てで利益がでていて、元本を「回復」しなくても良いこと。そこから運用成績が悪くなるほど、元本に戻そうとした際に納税が必要になる

- 中央値では圧倒的に非課税メリットのほうが大きいので、歴史的な暴落相場を経験しない限りはおおよそ大丈夫だろう

余談:マニアックとのお褒めの言葉をいただきました

ばりマニアックやんw

— かず@Dr.トレーダー (@kazuya04012007) January 20, 2020

筆者は20年運用終えたら、どんな金額であってもそのまま売却でよいと思ってるんですけど、気になってる人もいるかなと思って計算してみました。なんとかうまく行ってほしいですね。